Майские противоречия - куда пойдёт SPY?

«Sell in May and go away» — практически каждый из нас знает, что май не самый лучший месяц для того чтобы покупать рисковые инструменты. Но сегодняшние тенденции трактуют несколько иной расклад. Так что же сейчас делать простому спекулянту в столь непростое время?

Техническая картина.

Индекс широкого рынка SP500 отображает серьёзную борьбу в рядах покупателей и продавцов.

Недавнее падение рынка очень стремительно отыгрывается покупателями вот уже вторую неделю подряд. Сила рынка выглядит довольно убедительно.

Индекс доллара утверждает происходящее в рисковых инструментах — последняя неделя закрыта уверенным снижением.

Волатильность, после столь значимого всплеска, постепенно возвращается на свои прежние позиции, и продолжает убаюкивать участников рынка.

Инфляционные ожидания.

Драйвером для столь серьёзных колебаний на рынке в последний месяц стали нефтяные котировки, и нестабильная ситуация на Ближнем Востоке.

Рост цен на нефть был столь значительным, что негативно сказался на стоимости бензина внутри США. Добавим сюда летний, повышенный, спрос на топливо, и получаем рост инфляционных показателей. Казалось бы, ситуация однозначно говорит о том, что рисковые инструменты сейчас должны уйти в глубокую коррекцию, и всё идёт против них. Но, последние обновления экономических показателей смогли оказать серьёзную поддержку.

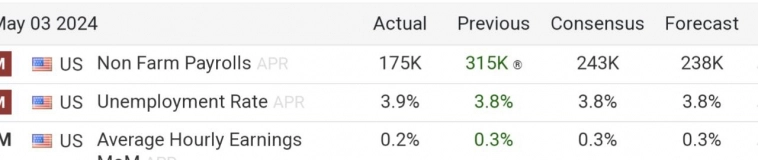

На прошлой неделе мы увидели как уровень безработицы внезапно пошёл в гору, а количество рабочих мест стало сильно снижаться. Скорее всего, сегодня мы наблюдаем последствия зимних сокращений — с ноября прошлого года крупные американские компании сократили большое число сотрудников, и продолжают это делать по сей день. Высокая ключевая ставка оказывает серьёзное давление на бизнес, заставляя сокращать его издержки.

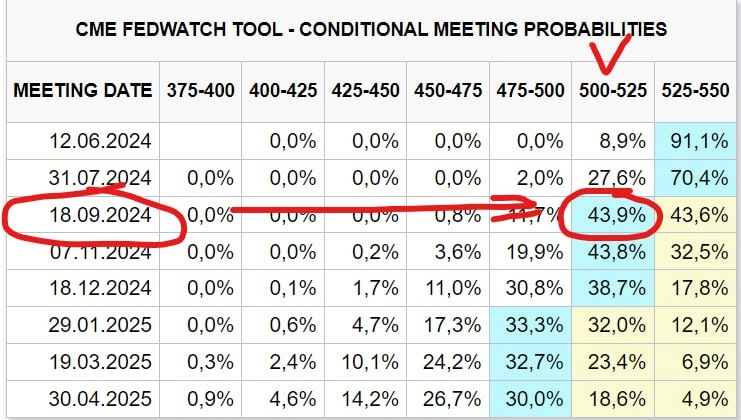

После серьёзных колебаний, участники рынка снова вернулись к консенсусу прошлых месяцев — первое понижение ключевой ставки ожидается в сентябре этого года. Стоит заметить, что рисковые инструменты сильно корректировались в момент именно первого понижения ключевой ставки. Учитывая этот факт, сложно представить что демократы допустят такое перед выборами президента США в ноябре.

Интересные факты.

Что ж, в общем и целом ситуация действительно выглядит довольно противоречиво.

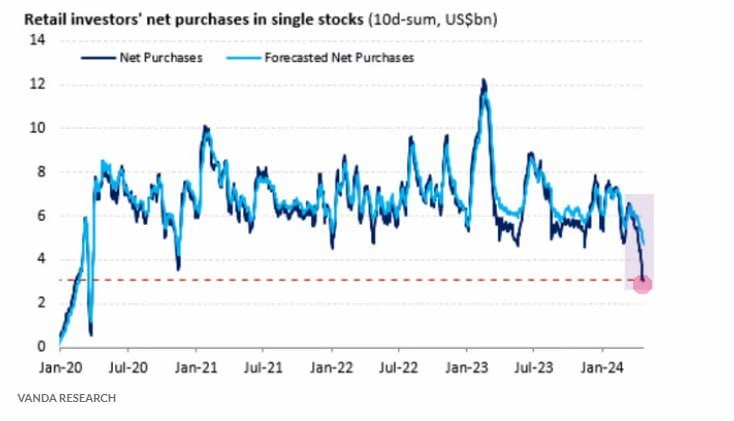

Розничный инвестор, вроде как, вымер — его активность на фондовом рынке находится на минимальных отметках.

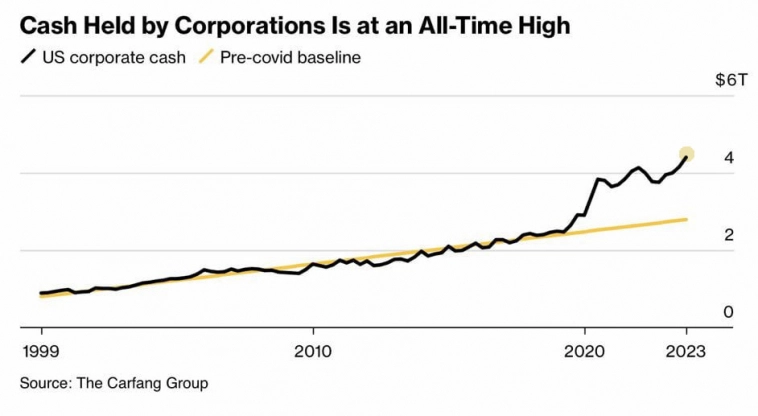

А корпорации, тем временем, накопили на своих счетах приличный запас денег. Если всё это начнёт выливаться на рынок в виде buyback-ов, то нас захлестнёт «зелёное цунами».

Выводы.

Исходя из того, что мы с вами увидели выше, становится понятно, что сегодня рынок стоит на распутье — с одной стороны на него давит геополитическая напряжённость, нарастающая день ото дня, а с другой стороны его поддерживает плохая динамика экономических показателей, намекая на послабления монетарной политики в ближайшем будущем. А как мы знаем, рынком управляют именно ожидания.

Главный вопрос сегодня — чего ожидать от рынка в целом?—

И однозначного ответа на него нет. Даже регулятор показывает свою неоднозначную позицию, сообщая всем о том, что их действия не показывают должных результатов. Смею предположить, что фондоый рынок будет колебаться до осени в рамках текущего минимума, обозначенного на уровне 5000 б.п. по SPY, и максимума в районе 5250 б.п. После столь значимого роста, полагаю, это было бы самым приемлемым способом скорректировать рыночные настроения и ситуация в целом.

Ну а вам, как обычно, рекомендую сохранять трезвый взгляд на рынок, и помнить, что вы не играете в казино, а работаете с вполне определёнными рисками. Риск- и мани-менеджмент спасут ваш депозит в любой ситуации. Желаю всем высоких прибылей!

Больше интересной информации вы можете увидеть в моём телеграм-канале. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

ezomm06 мая 2024, 10:56450-420.0

ezomm06 мая 2024, 10:56450-420.0