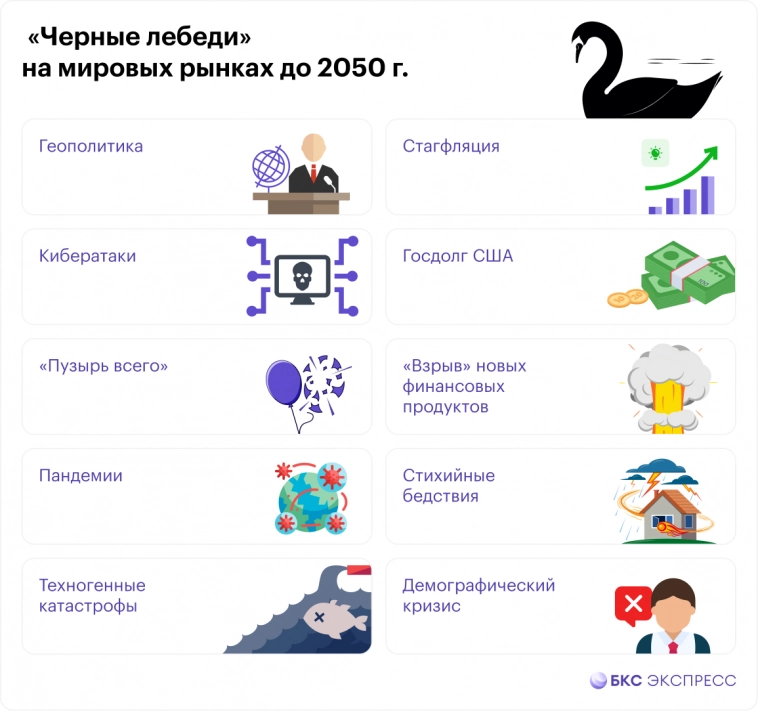

«Черные лебеди»: что может всколыхнуть мировые рынки до 2050 года

Речь идет о литературном обозначении очень необычного и важного для финансовых рынков события. Автор концепции «черных лебедей» — Нассим Талеб, который первый использовал этот термин в одноименной книге 2007 г. Крупнейшие в истории финансовые кризисы спровоцировали именно «черные лебеди». В результате обвалов появляются большие риски и возможности для инвесторов, прежде всего, долгосрочных.

При таком подходе «черные» лебеди» — негативные события, а последствия — риски и убытки. Рынки акций обваливаются, в лидерах падения — отдельные регионы или сектора, защитные активы проявляют большую устойчивость, индексы волатильности вертикально взлетают.

Примеры таких событий: крах доткомов 2001 г., Brexit в 2016 г., пандемия коронавируса 2020 г. Давайте оценим, что катастрофического может произойти на глобальных рынках до 2050 г. Выбранный временной горизонт связан с редкостью «лебедей».

/>

Геополитика

Речь может идти о ситуации на Ближнем Востоке, взаимоотношениях России и США или ЕС, «теории китайской угрозы» и «избыточных» мощностей КНР, локальных конфликтах в развивающихся регионах. Помимо прямого экономического ущерба и разрушений инфраструктуры, возможен мультипликативный эффект, в том числе связанный с движениями на товарных и валютных рынках.

Стагфляция

Сочетание экстремально высокой инфляции, высокой безработицы и коллапсирующей или стагнирующей экономики. В обычных условиях высокая инфляция сопровождается перегревом экономики. Возможные причины стагфляции — геополитика, форс-мажоры, действия профсоюзов.

Такое было зафиксировано в 1970-х гг. в результате нефтяного шока, то есть взлета цен на энергоносители из-за арабо-израильского конфликта. В 1973 г. цены взлетели в 2,5 раза, резко увеличив инфляционное давление. К катаклизму схожая ситуация может привести при низких процентных ставках центробанков и механизмах регулирования валютных курсов, дающих возможность их резких и затяжных движений.

Кибератаки

Речь может идти о ситуациях в периоды международных конфликтов, терроризме, крупных мошеннических схемах. Подобные ситуации могут привести к техническим сбоям на биржах, приостановке или полному закрытию торгов.

По данным Statista, глобальные издержки из-за киберпреступлений к 2027 г. вырастут до $23,84 млрд, по сравнению с $8,44 млрд в 2022 г. В прошлом году произошло несколько крупных кибератак. Пример: американское подразделение Industrial and Commercial Bank of China (ICBC) подверглось кибератаке с использованием программы-вымогателя. Ситуация вокруг крупнейшего в мире по размеру активов банка помешала торгам на рынке казначейских бумаг.

Вместе с развитием технологий возможно появление новых видов киберугроз. Самые обсуждаемые сейчас технологии — облачные и AI.

Госдолг США

Согласно докладу бюджетного управления Конгресса, к концу 2034 г. показатель достигнет исторического рекорда в 116% американского ВВП. На конец 2023 г. наблюдались 97%. Уровень госдолга продолжит повышаться и после 2034 г. К 2050 г. возможны 200%.

Формально в этой ситуации «лебедь» — серый, то есть актуальная ближе к 2050 г. проблема известна заранее. Под вопросом портфели зарубежных кредиторов, прямое вмешательство государства и вопросы инфраструктуры. Связанная с ними нестандартная ситуация может привести к резкому обвалу Treasuries, потерей ими статуса условно безрискового инструмента и переоценке фундаментальной стоимости бумаг на фондовом рынке.

«Пузырь всего»

Речь может идти о схлопывании пузыря на рынках рисковых активов. Это акции с высокими коэффициентами бета, спекулятивные облигации, недвижимость, валюты развивающихся стран. Подобные ситуации могут спровоцировать перегрев экономики, сверхнизкие ставки мировых ЦБ, повышенный спрос на некоторые категории товаров и услуг, включая ажиотаж вокруг новых технологий.

Самые простые признаки пузыря — вертикальный трехзначный рост, сводные мультипликаторы P/E более 50 и даже 100, повышенный интерес СМИ. «Пузырь всего» появится, если надуются множество активов.

«Взрыв» новых финансовых продуктов

Нельзя исключать ситуацию, аналогичную ипотечному кризису 2007–2008 гг. В 2001–2003 гг. на фоне низких процентных ставок американцы активно рефинансировали ипотеку. Помимо этого, после взрыва пузыря доткомов деньги начали перетекать с фондового рынка в сегмент недвижимости. Как результат, сформировался новый пузырь — на рынке домов.

Банки активно выдавали ипотеку, теперь уже низкого качества (subprime). Одновременно взлетел рынок ипотечных ценных бумаг, структура которых все более усложнялась. Появились новые продукты, включая CDO. Формально они имели высокие рейтинги, но по факту было трудно понять, что стоит за тем или иным выпуском. В операции со сложными ипотечными продуктами ввязались не только ведущие банки, но и спонсируемые государством Fannie Mae и Freddie Mac, занимавшиеся созданием вторичного рынка ипотеки, страховая компания AIG. Пузырь начал схлопываться весной 2007 г.

Нельзя исключать схожей ситуации — ажиотажного спроса, новых технологий, появления сложных финансовых продуктов, затем схлопывания пузыря и финансовых потерь системно значимых компаний.

Пандемия

Крупномасштабная эпидемия, которая может охватывать регионы или распространиться по всем миру. Список XX – XXI вв.: «испанка» (1918–1920 гг.), «азиатский грипп» (1957 г.), «гонконгский грипп» (1968 г.), вирус H5N1 (2003–2005 гг.), свиной грипп (2009 г.), коронавирус (2020–2023 гг.).

В 2020 г. индекс S&P 500 примерно за месяц провалился на 35%, во II квартале ВВП упал на 7,5%, рецессия продолжалась на протяжении трех кварталов, ФРС снизила ставку почти до нуля. После обвала на рынке акций появились новые «звезды» — биофармацевтические компании, интернет-ритейлеры, поставщики облачных услуг. Новых эпизодов, которые повлияют на отрасли исключать нельзя.

Стихийные бедствия

Речь идет о ливнях, ураганах и тайфунах, засухе и пожарах. Инцидентов, спровоцировавших мировые финансовые кризисы замечено не было. Для большего понимания будущего стоит обратить внимание на погодные условия в Мексиканском заливе, конкретно сезон ураганов, влияющий на нефть.

Самое масштабное падение добычи было зафиксировано в 2005 г. из-за ущерба, причиненного ураганом «Катрин». На восстановление поврежденной инфраструктуры и восстановление работы НПЗ региона потребовалось около 18 месяцев. Как результат, в 2005 г. нефть марки WTI выросла примерно на 40%. На американский рынок акций это особого влияния не имело.

Техногенные катастрофы

Тут можно привести пару системно значимых примеров. В Японии 11 марта 2011 г. после сильнейшего землетрясения и последовавшего за ним цунами на АЭС Фукусима-1 произошла утечка радиоактивного топлива. В результате японские акции с большой капитализацией (EWJ) за три дня рухнули почти на 16%.

Возможна обратная ситуация. Начавшийся в 1907 г. крупный финансовый кризис, исходивший из США, в итоге привел к созданию ФРС в 2013 г. и началу Первой мировой войны. Речь идет о банковской панике 1907 г., во время которой индекс Нью-Йоркской фондовой биржи рухнул к уровню, едва превышающему 50 % от пика 2006 г.

Демографический кризис

Речь идет о старении населения в крупнейших странах — США, Китай, Германия. В ЕС уже наблюдались проблемы, связанные с миграцией в отдельные страны, включая Италию и Германию. Кризис такого рода непосредственно связан с долговой проблемой.

Другая сторона — увеличение числа пенсионеров ведет к увеличению расходов на социальное обеспечение, а значит увеличивает дефицит бюджета. Рост доли пожилых людей ослабляет предпринимательский потенциал экономики из-за меньшей склонности старших поколений к риску. Возможны проблемы, связанные с госрегулированием. Пример: в 2021 г. китайские власти объявили, что частные образовательные сервисы должны работать на некоммерческой основе. Падение индексов Китая и Гонконга было двузначным почти «в моменте». Больше всего не повезло образовательной платформе New Oriental Education&Technology — акции потеряли почти 90% стоимости. Для перехода демографической проблемы в полномасштабный кризис нужны триггеры.