На критику теории реальных денег

Александр Рубин, автор канала «Мрачный экономист», выпустил ролик с разбором моей теории реальных денег. Ролик критический.

Благодарю Александра за критику. Ниже — мой ответ на неё.

Не номинальная, а реальная

Для начала важная поправка: в ролике Александр, как и множество других, профессиональных и не очень, экономистов не один раз путает номинальную денежную массу с реальной.

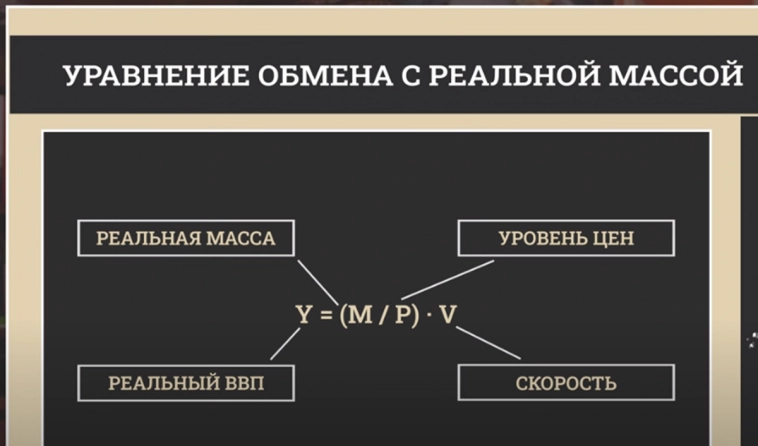

Сначала он излагает всё правильно. Даже безошибочно приводит преобразование уравнения обмена (отметка 2:58).

Рис. 1. Связь ВВП (Y) и реальной денежной массы (М/Р) следует из уравнения обмена

Правильно называет М/Р реальной денежной массой, или РДМ.

«Реальный ВВП зависит от реальной денежной массы», – говорит он (отметка 3:25).

Но не проходит и нескольких секунд, как коллега Рубин начинает всё путать. «Значит, если увеличить М (денежную массу), то Y (ВВП) тоже должен вырасти» – ошибочно интерпретирует он мою теорию (отметка 3:29).

Не М, а М/Р, Александр.

Правильно было бы: «ВВП будет расти, если увеличить М/Р (реальную денежную массу)». Ещё раз: не М, а М/Р надо увеличить.

Александр, надеюсь, понимает, о чём я говорю сейчас. Но для других читателей поясню на простом числовом примере.

Числовой пример:

Допустим М=10, Р=1. М/Р=10/1=10.

Рост М на 20%, (М=12) не даёт результата, если Р выросло в 2 раза (Р=2). М/Р=12/2=6.

Другими словами, при росте М на 20% мы получили сжатие реальной денежной массы с 10 до 6, на 40%.

Или совсем просто: если рабочему повысили зарплату на 20%, а цены при этом выросли в 2 раза, то реальная покупательная способность рабочего не вырастет на 20%, а упадёт на 40%.

Реальный кейс:

В моей статье «М2, или Волшебная таблетка для ВВП» есть кейс именно такого рода. Цитирую:

«Например, в 1992 году денежная масса выросла в 7 раз. Но цены в том же году выросли в 26 раз. И к концу года на эту (выросшую в разы) денежную массу можно было купить товаров в 3.5 раза меньше, чем в начале года. В реальном выражении денежная масса сжалась на 72%!»

В этом, собственно, «соль» моей теории реальных денег. Рост (номинальной) денежной массы (см. примеры Зимбабве, Венесуэлы и т.п.) ничего не говорит нам о росте реальной денежной массы, если мы не знаем, насколько выросли цены.

Александр ссылается в своём ролике на эту статью. Так неужели он не рассмотрел или забыл этот пример?

Александр путает номинальную и реальную денежную массу ещё раз, когда говорит: «Сергей утверждает наличие причинно-следственной связи между жёстко задаваемой извне денежной массой и динамикой ВВП». Отметка 4:12

Опять в его цитате не реальная денежная масса, а просто денежная масса, то есть, номинальная.

Забавно, но тут же, через 20 секунд (отметка 4:34), Александр верно воспроизводит мой график.

Рис. 2. Взаимосвязь ВВП и реальной денежной массы в России на графике

Но на графике приведена не номинальная денежная масса (ДМ), а реальная денежная масса (РДМ). Синим по белому написано в заголовке, и чёрным по белому в подписи горизонтальной оси.

Александр понимает

С отметки 4:40 Александр, наконец-то, поясняет, что необходимо учитывать цены, считать реальную денежную массу. И начинает делать правильные оговорки («при неизменных ценах»).

Резюме: без сомнений Александр отличает реальную денежную массу от номинальной. Но раз уж он несколько раз по ходу ролика «опустил» указание на реальность, другим зрителям важно это понимать.

Ложная корреляция

Следующий пункт повестки Александра: попытки доказать, что корреляция не есть причинность.

Начинает он с «избитого», как он сам признаётся, примера о корреляции между количеством фильмов, в которых снялся Николас Кейдж и количеством утопленников.

Рис. 3. Ложные корреляции

Действительно, примеров подобных «дурацких» корреляций много.

Но к чему он приводит этот пример, если за несколько минут до этого вывел взаимосвязь между ВВП и реальной денежной массой из уравнения обмена (см. рис.1)? Мне это непонятно. Может быть, Александр просто хотел показать свою эрудицию, что он знает примеры таких ложных корреляций?

В любом случае, этот пример – выстрел в пустоту, к делу отношения не имеющий.

Да, РДМ и ВВП имеют теснейшую взаимосвязь. Но причинность – зависимость ВВП от реальной денежной массы — выводится не из корреляции.

Прямая и обратная причинность

Далее Александр обращается к более интересной теме прямой и обратной причинности.

Да, ВВП может расти в ответ на рост денежной массы, признаёт Александр. (Устал поправлять Александра и добавлять слово «реальной», поэтому дальше не буду это делать без необходимости).

Но и денежная масса может расти из-за роста ВВП. Цитирую: «В период роста фирмы в принципе активнее обращаются за кредитами и чаще их берут. И тогда денежная масса растёт быстрее в ответ на рост. То есть, причинность обратная».

Рассуждение правильное. Но оно не отменяет взаимосвязи ВВП и реальной денежной массы. В конце концов, для роста ВВП необходимо расширение реальной денежной массы М/Р, по чьей бы воле или желанию это расширение не происходило.

Более того, даже причинность этим примером не отвергается. Достаточно представить, что фирма за кредитом «активнее обращается», но вот «чаще взять» этот кредит у неё вдруг не получается. Как в анекдоте: «Съесть-то он съест, да кто ж ему даст?»

Метафора: представьте, что я говорю: ребёнку для роста необходима пища. А Александр мне возражает: мол, ребёнок и сам может себе пищу добывать, если он достаточно взрослый.

Погодите, Александр. Разве это возражение? Разве такая возможность означает, что пища ребёнку не нужна?

Денежная масса из ниоткуда

Далее Александр говорит, что денежная масса может создаваться банками «из ниоткуда», буквально по факту выдачи банком кредита заёмщику. И это действительно так, в моменте. Только вот для того, чтобы обслуживать своих заёмщиков и вкладчиков, банкам необходимы резервы.

- Нужны деньги в кассах и банкоматах, чтобы выдавать наличность.

- Нужны деньги на корсчетах в ЦБ, чтобы переводить деньги в другие банки по поручениям клиентов.

Если таких резервов нет, то банк становится неплатёжеспособным, банкротом. А эти резервы создаются только Центральным банком, и никак иначе.

Говоря иначе, денежная масса не может существовать без денежной базы, которую создаёт ЦБ. В денежную базу кроме резервов банков входят наличные на руках людей и предприятий.

Многолетняя статистика по России однозначно подтверждает, что денежная масса создаётся не «из воздуха», а практически в точном соответствии с ростом денежной базы.

Таблица 1. Денежная масса и денежная база в России 2013-2020

Источник: «Дорогая, безумно дорогая Эльвира Сахипзадовна»

Но это не какая-то российская особенность. В США, где подобная статистика есть более чем за 100 лет, всё точно так же.

Таблица 2. Денежная масса и денежная база в США 1920-2020

Источник: «Как создаются деньги»

Денежная масса растёт, но не создаётся «из воздуха», как хотел сказать Александр, (= растёт не за счёт роста денежного мультипликатора). Она растёт потому, что центральные банки наращивают контролируемую ими денежную базу.

«Уникальная власть центрального банка – это способность создавать деньги», – сказал Пол Волкер, глава ФРС в 1979-1987 годах. И факты подтверждают его правоту.

Влияние ЦБ на денежную массу

Выше мы уже показали, что банки лишь формально могут создавать деньги «из воздуха». На самом же деле создание ими денег непосредственно зависит от действий центробанков по созданию денежной базы.

Но и сам Александр в своём дальнейшем повествовании признаёт, что центральные банки могут сжимать денежную массу. И даже приводит пример Великой депрессии.

Зафиксируем: центробанки могут своими действиями сжимать денежную массу, загоняя экономику в кризис.

Но вот наращивать денежную массу, по мнению Александра, центробанки не могут. Мол, если экономика не растёт, то центробанки не могут увеличить денежную массу. А если попробуют, то всё уйдёт в инфляцию.

И он ошибается.

Во-первых, выше мы уже привели цифры: денежная масса растёт в первую очередь благодаря наращиванию центробанками денежной базы (см. таблицы выше).

Во-вторых, совсем недавняя экономическая история возможности центробанков иллюстрирует во всей красе. Так, денежная масса в США в 2020 году выросла более чем на 20%.

Рис. 4. Динамика номинальной и реальной денежной массы в США

Причём выросла она не только в номинальном, но и в реальном выражении.

К сожалению для Александра объяснить это тем, что экономика росла и могла «воспринимать» такие деньги, не получается: экономика в 2020 году в США падала.

Другими словами, все эти аллегории и метафоры:

- о лошади, которую можно подвести к воде, но невозможно заставить напиться или

- о собаке, которую можно за поводок тянуть (как экономику в кризис), но невозможно поводком толкать (как экономику к росту)

… все эти метафоры красивы, но неудачны. Не по делу.

На деле же Центральные банки могут не только сокращать, но и наращивать денежную массу, причём в реальном выражении.

Японский кейс

Напоследок разберём японский кейс, который приводит Александр. Ничтоже сумняшеся он демонстрирует фрагмент видео, где Милтон Фридман (американский экономист, нобелевский лауреат) описывает мрачную картину инфляции в Японии. И по рассказу Фридмана выходит, что инфляция выросла из-за быстрого роста денежной массы (Фридман сравнивает это с весельем от алкоголя). А чтобы из этой проблемы выйти, необходимо было денежную массу зажать. Пройти, так сказать, через «горькое похмелье» – через кризис, чтобы начать здоровую жизнь.

История красивая, образная, опять же. Но вся – ошибочная.

В чём ошибочная? Посмотрим данные по денежной массе и инфляции в Японии (график).

Рис. 5. Денежная масса, инфляция и ставка в Японии с 1953 года

На протяжении более 20 лет (1953-1973) денежная масса росла высокими темпами 15-25% годовых. И никакого всплеска инфляции это не вызывало – инфляция мирно колебалась вокруг отметки 5% годовых.

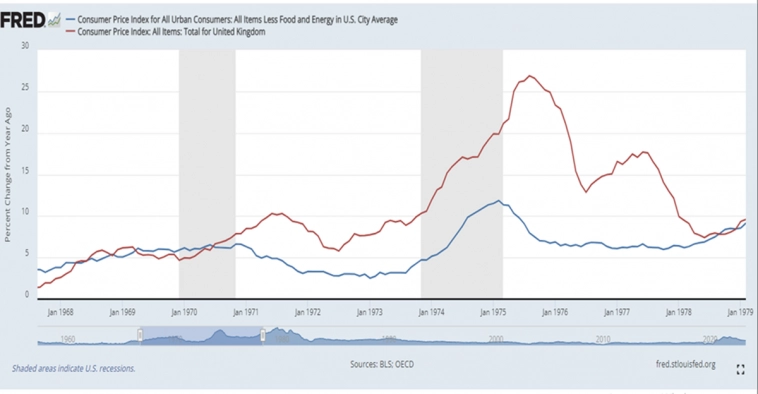

Чем же тогда был вызван взлёт инфляции в 1973 году? Нефтяным эмбарго арабских стран. Из-за этого инфляция взлетела не только в Японии, но и в США, Британии и других странах.

Рис. 6. Инфляция в США и Британии в 1968-1979 годах

На графике: синяя линия – инфляция в США; красная линия – инфляция в Британии.

Милтон Фридман сделал замечательное открытие: он показал, что денежная масса в США во время Великой депрессии сжималась по вине ФРС (центробанка США). И что это сжатие стало причиной падения экономики, а не наоборот. То есть, показал, что причина (действия ФРС), а что следствие (падение экономики).

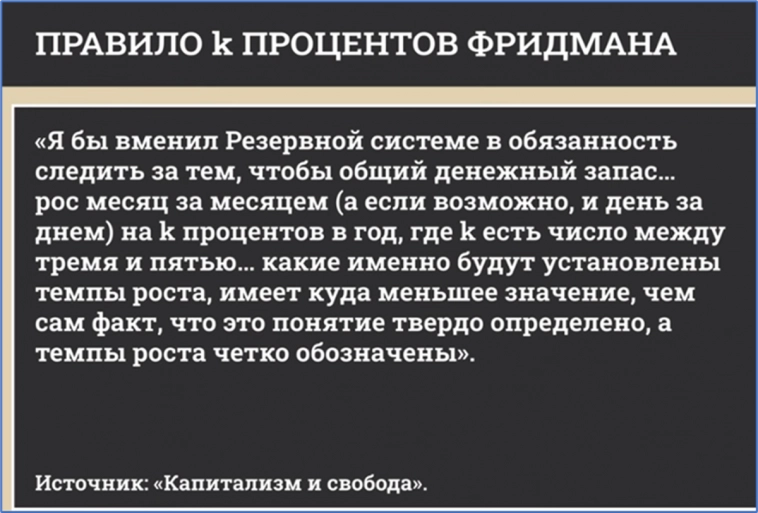

Но боготворить Фридмана не стоит. С причиной роста цен в Японии он, как мы видим, ошибся. Ещё одна его ошибка – правило роста денежной массы, которое приводит Александр.

Рис. 7. Правило Фридмана

Просто представьте, что инфляция (по внешним причинам, как в Японии 1974 года) вдруг выросла. Например, до 12%. Выполнение «правила Фридмана» о росте денежной массы на 4% будет означать, что реальная денежная масса будет сжиматься. Что прямо приведёт экономику к кризису. Это прямо следует из уравнения обмена (см. рис. 1).

Я бы заменил «правило Фридмана» другим правилом: денежная масса должна расти всегда быстрее цен на k процентов. Хотите – назовите это «правилом Блинова».

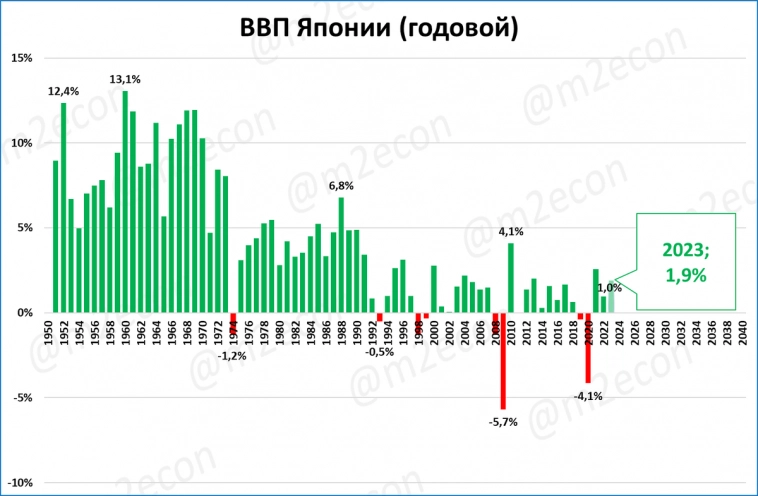

Ну, и в завершение: до 1992 года, пока Япония грубо нарушала правило Фридмана и денежная масса в ней росла двузначными темпами (в 1953-1973 годах, как мы уже отметили, на 15-25% в год), экономика Японии быстро росла.

Рис. 8. Динамика ВВП Японии

Но как только рост денежной массы (после 1992 года) стал удовлетворять правилу Фридмана и не превышать 5% в год, темпы роста ВВП снизились и составили в 1992-2022 годах 0,9% в среднем в год. Три «потерянных» десятилетия, как прозвали их японцы.

Резюме

Критика Александра не выдерживает критики (простите за тавтологию).

Тем не менее спасибо ему ещё раз большое за то, что своим роликом дал повод разъяснить особенности теории реальных денег, в которых путаются даже такие подготовленные экономисты как Александр, не говоря уже о не экономистах.

===

Ответ на критику другого экономиста, Кирилла Сосунова, можно прочитать здесь: «Ответ на критику из ЦБ».

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

«правилом Блинова»

ЦБ Душит любой рост экономики, а если не получается то запускает девальвацию!

Это политика Сдерживания КОЛОНИЙ — или как бы поводок дальше которого Колония не может вырваться, а девальвация валюты это общее направление движения того кто держит поводок.

Я не слышал ни одного Экономиста из НИУ ВШЭ с нормальной логикой Следствия и Причин!