Как понять, что компания прибыльна по финансовому отчёту, на что обращать внимание?

Меня часто спрашивают, стоит ли инвестировать в ту или иную акцию? Стоит ли покупать бумаги Русала, Астры или, к примеру, НоваБев (Белуги).

Когда мне задают такие вопросы, чтобы на них грамотно ответить, первым делом, я смотрю на финансовый отчёт компании, уже затем на котировки акции и график дивидендных выплат.

Но, информацию, на основе которой можно сделать вывод об эффективности и прибыльности бизнеса, можно получить именно из финансового отчёта! О нем и поговорим.

Где брать финансовый отчёт?

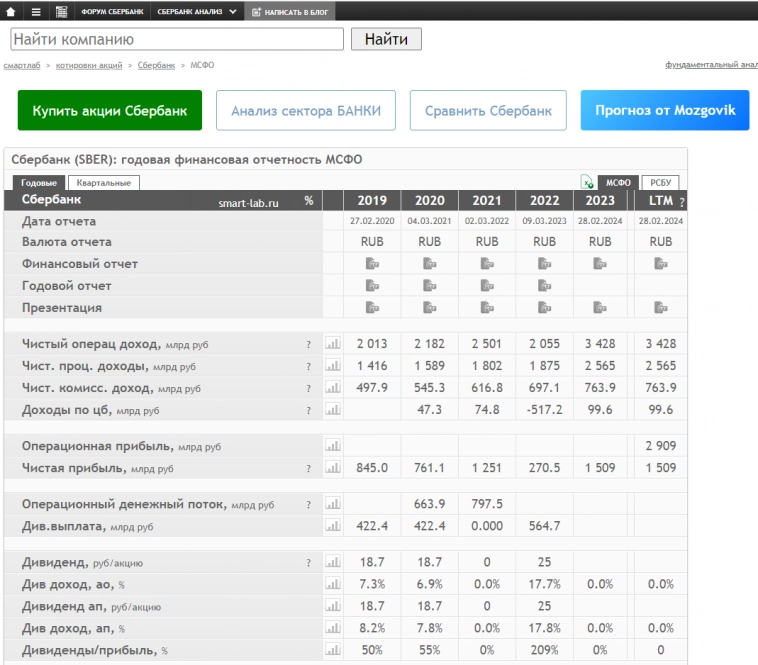

Есть много разных ресурсов в сети, где можно найти данные по интересующему эмитенту. Основным является сайт конкретной компании, например отчёт СБЕРа можно найти на сайте самого банка:

Так же, авторитетным ресурсом является Центр раскрытия информации:

Но, данный сайт сложен в восприятии и нахождении нужных данных, поэтому я использую более удобный сервис — это Смарт-Лаб:

Куда смотреть в отчёте, чтобы понять, что компания прибыльна?

Когда я только начинал инвестировать, для меня финансовый отчёт был непонятен. Много разных цифр, значений, определений… Но, со временем, вникнув тему и разобравшись в данных, которые отображаются в отчётах, я стал любить читать отчёты и использовать их в своей инвестиционной деятельности.

Открыв финансовый отчёт, первым делом я смотрю на следующие данные:

Чистя прибыль

Именно этот параметр показывает, что бизнес компании является прибыльным. Естественно, это значение должно быть положительным и в идеале расти год к году.

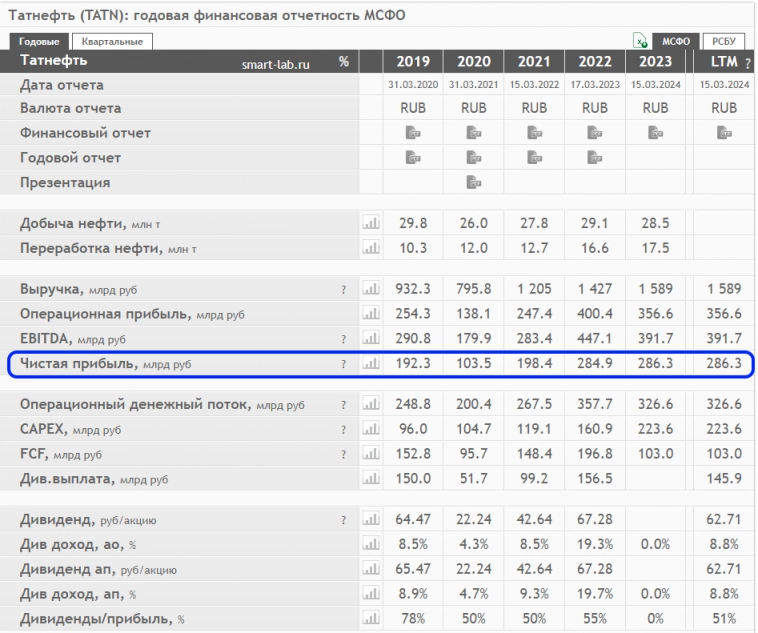

Например, возьмём отчет Татнефти:

Мы видим, что значение прибыль (млрд. рублей) растёт начиная с 2020 года.

Так же стоит отметить, что именно из чистой прибыли большинство компаний выплачивают дивиденды!

Наличность и чистый долг

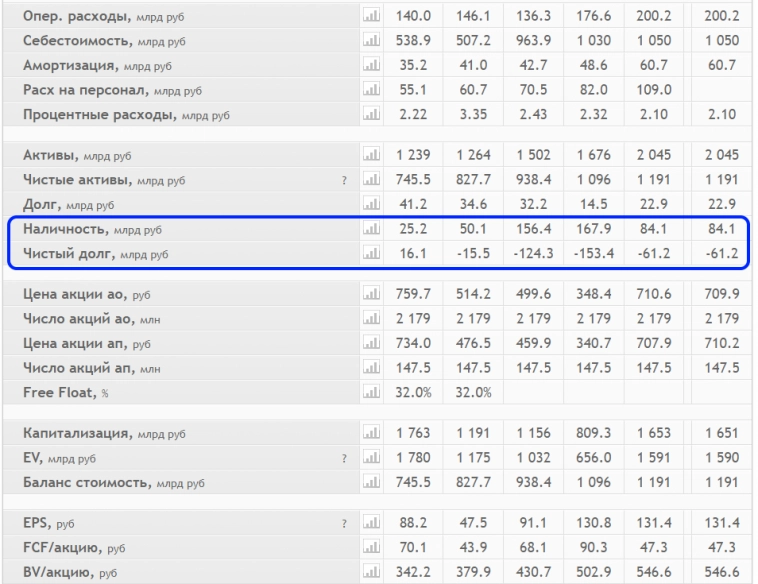

Следующие параметры, которые меня интересуют-это наличность и чистый долг:

Чем больше запас наличности на счетах компании, тем более уверенно и спокойно она себя чувствует.

У Татнефти сейчас на счетах 84.1 млрд. р. Эти деньги могут быть использованы для преодоления препятствий или решения каких то задач в бизнесе, для развития бизнеса, для погашения долгов или для получения дополнительной прибыли за счет размещения этих денег на депозитах и в инвестиционных инструментах.

Чистый долг показывает, сколько должна компания по своим обязательствам за вычетом имеющихся у неё наличных денег.

К примеру, из отчёта Татнефти видим, что долг компании 22.9 млрд. р. а чистый долг отрицательный -61.2 млрд. р. Отрицательный чистый долг — это хорошо и означает, что у Татнефти есть запас денег, с помощью которого она может полностью погасить все свои долги и у компании еще останется 61.2 млрд. р (наличность 84.1 — долг 22.9= чистый долг -61.2млрд. р).

Долг\EBITDA

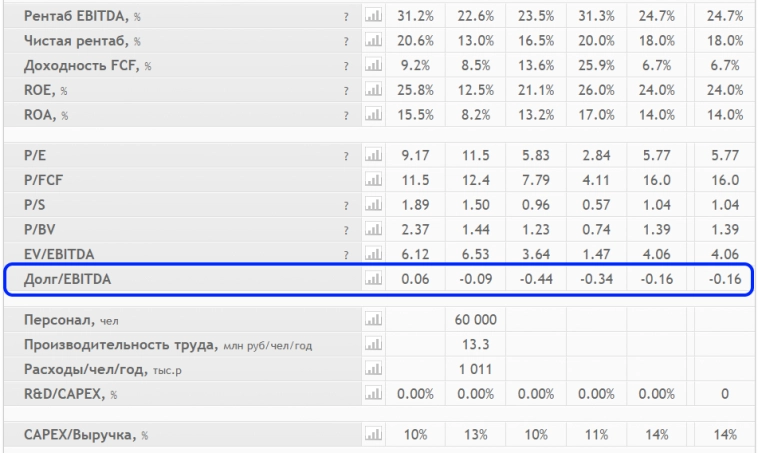

На этот индикатор я тоже обращаю внимание. Он показывает на сколько закредитованна компания:

У Татнефти он отрицательный, это очень хорошо и означает, что у компании нет излишней долговой нагрузки. А это важно в условиях высокой ключевой ставки и дорогих кредитов. Считается, что если этот индикатор превышает 3, то на компанию уже сильно давят платежи по кредитам и расходы на обслуживание долга.

Многие эмитенты прописывают в своих дивполитиках определенный порог этого значения, при превышении которого дивиденды урезаются или полностью отменяются. Поэтому, чем меньше значение Долг\EBITDA, тем лучше (в идеале, должен быть отрицательный).

Заключение

Конечно, в финансовом отчёте множество других данных, но именно по показателям чистой прибыли, наличности и долга можно в целом понять, в каком состоянии находится бизнес компании, в акции которой мы собираемся инвестировать и сможет ли компания выплачивать щедрые дивиденды!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Рынок не прогибается под отчеты и перекупленность — перепроданность зон.

И как правило Вы не работаете на тех предприятиях отчеты которых Вы смотрите. В целом картинку дает время. Если на протяжении наблюдения все идет хорошо-то бумага стоящая. И неважно какая у предприятия капитализация, наличие долгов и прочая статистическая погрешность.

Тут главное не складывать все в одну корзинку. Крайне опасен дисбаланс портфеля. На рынке все равны. Субьективно выделять ту или иную компанию — себе дороже. Совет простой ап тренд-держи, даун -не будь дауном, режь из портфеля и не фантазируй о будущем. И при всем при этом (при избавлении от бумаги) не должно быть сильных колебаний портфеля.

«Чистя прибыль» — это пять!

А если без шуток - сначала смотрю "Структура акционеров" а потом остальное...

Нафиг лезть в истории где фри-флат менее 5%