💥 Фьючерсная инвестиционная система

Добрый день, друзья!

Вероятно, название торговой системы, вынесенное в заголовок статьи, кому-то покажется оксюмороном. Ведь принято считать, что фьючерсы – сугубо спекулятивный, краткосрочный инструмент, который в принципе не совместим с долгосрочным инвестированием.

👉 В то же время, чем больше я изучаю фондовый рынок, тем очевиднее становится, что научный подход к инвестициям может даже невозможное сделать возможным.

____________

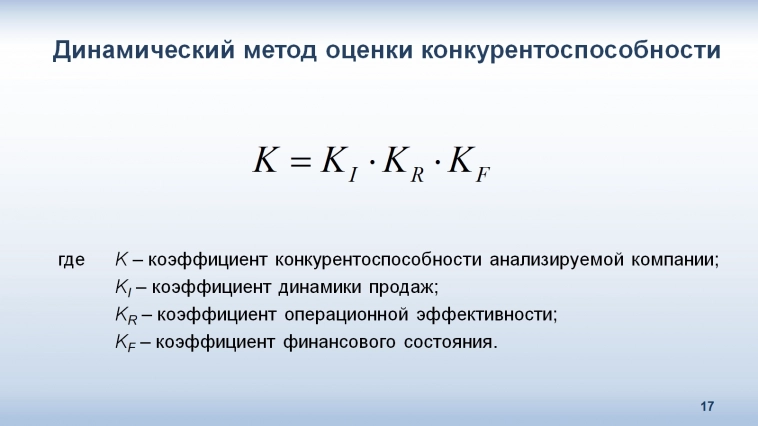

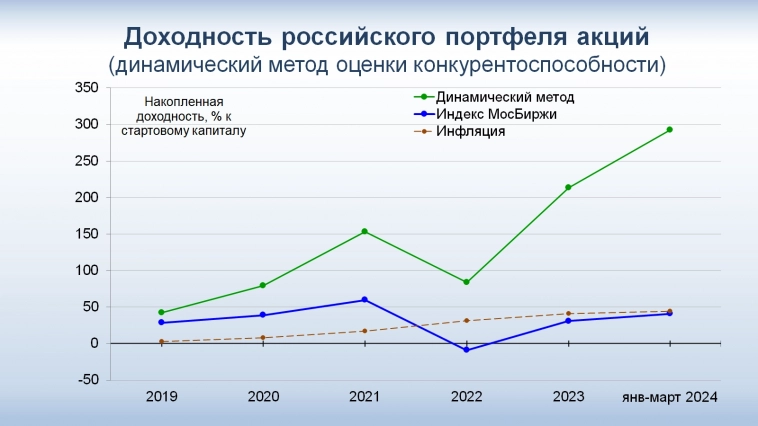

Выбор эмитентов для покупки акций я осуществляю при помощи динамического метода оценки конкурентного потенциала, который позволяет идентифицировать самые эффективные компании роста.

Ключевыми индикаторами конкурентоспособности компании являются: динамика выручки, рентабельность продаж, а также уровень финансовой устойчивости.

Каждый из перечисленных ключевых индикаторов можно охарактеризовать отдельным коэффициентом. Перемножив их, мы получаем интегральный коэффициент конкурентоспособности.

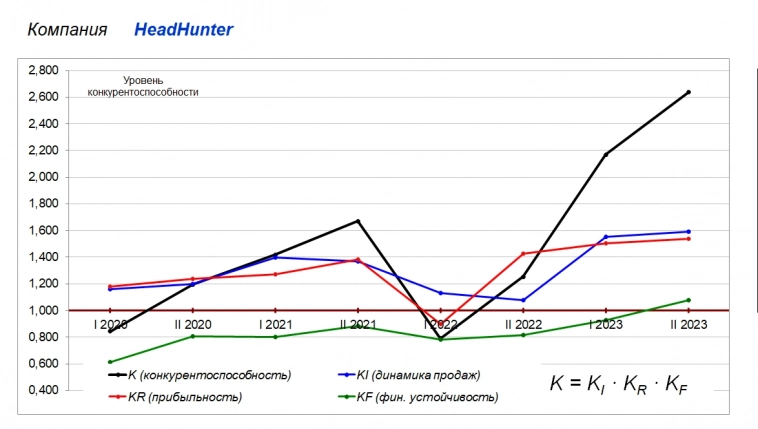

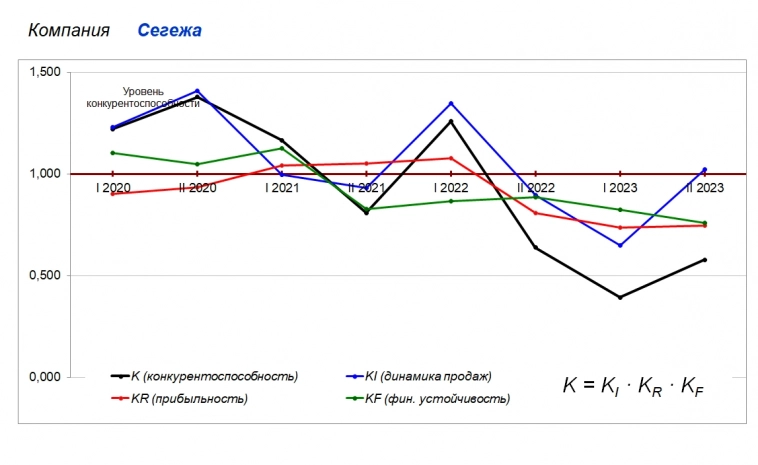

Очевидно, что исчерпывающее представление об уровне конкурентоспособности компании может быть получено только с учетом его изменения во времени. Поэтому важно построить график коэффициента конкурентоспособности за несколько периодов.

Дальше всё просто как три рубля: если показатели конкурентоспособности растут (как, например, у HeadHunter), то я покупаю акции этой компании.

А если динамика конкурентоспособности имеет направление «на полшестого» (как у Сегежи), то я такие акции не покупаю.

Подробное описание динамического метода оценки конкурентоспособности с примерами расчетов и математическим аппаратом Вы можете найти здесь.

Метод настолько прост, что я почти не публикую свои расчёты на Смарт-Лабе. Ведь по сравнению с портянками от мэтров инвестиционного анализа (например: https://smart-lab.ru/blog/1003027.php) мои коэффициенты будут выглядеть примитивно.

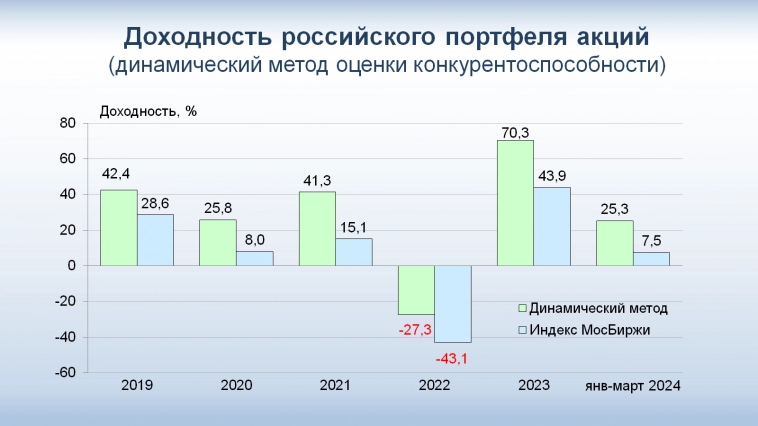

В то же время, эффективность метода столь высока, что позволяет уже много лет подряд существенно обгонять индекс (см. диаграмму).

Особенно хорошо система показала себя в 2022 г., когда просадка портфеля была значительно меньше рынка. А восстановительный рост в 2023 г. позволил с лихвой отыграть все потери.

👉 Примечательно, что индекс МосБиржи с учётом провала в 2022 г. отстаёт от инфляции. Это означает, что реальная доходность (с учётом инфляции) индексного инвестирования вследствие геополитических рисков является отрицательной.

Следовательно, только поиск отдельных компаний роста позволяет в периоды высокой турбулентности обогнать инфляцию.

____________

А теперь начинается самое интересное.

После того, как динамический метод блестяще проявил себя на российском рынке акций, стало очевидно, что выбор базового актива можно осуществлять на основе фундаментального анализа, а инструмент инвестирования выбирать спекулятивный (дающий повышенную доходность).

Руководствуясь этой логикой, в 2023 г. я стал формировать свой инвестиционный портфель из фьючерсов, а не из классических акций.

Однако, следует помнить, что бесплатный сыр бывает только в мышеловке.

❗ Встроенное кредитное плечо несёт не только дополнительную доходность, но и дополнительные риски потери капитала. В 2022 году после начала СВО брокерский счет обнулился бы.

Одного этого примера достаточно, чтобы отказаться от такой стратегии. Можно пять лет обгонять рынок в разы, а на шестой год потерять всё. Трейдеры со стажем хорошо знают, что +80%+120%+70%+90%+150%–100%=0. Очевидно, что русская рулетка долгосрочному инвестору не нужна!

Помимо февраля 2022 г., катастрофические (для фьючерсного портфеля) падения индекса МосБиржи наблюдались в сентябре 2022 г. (мобилизация), марте 2020 г. (первая волна пандемии) и сентябре 2020 г. (вторая волна пандемии).

👉 Это означает, что за последние четыре года фьючерсный портфель обнулился бы четыре раза.

Следовательно, применение фьючерсов без системы риск-менеджмента равносильно поездке на спортивном автомобиле без тормозов.

Поэтому я разработал систему снижения рисков фьючерсного инвестиционного портфеля, в которую входят:

🔹 Стабилизирующая основа, в качестве которой выступает портфель акций российских компаний роста.

Эта основа очень важна, поскольку даже если котировки акций обвалятся в результате очередного катаклизма, то потеряют лишь часть стоимости, однако не обнулятся полностью (как это может произойти с фьючерсами).

🔹 Индикаторы падения рынков. В результате долгих исследований мне удалось найти ряд биржевых индикаторов, которые дают опережающую информацию о начинающихся глубоких падениях рынка акций (более 15%).

Количественные параметры индикаторов раскрывать не стану. Ограничусь тем, что система индикаторов основана на сочетании индексов волатильности и инверсии доходности гособлигаций.

При срабатывании опережающих индикаторов все фьючерсные и акционные позиции по портфелю будут немедленно закрыты.

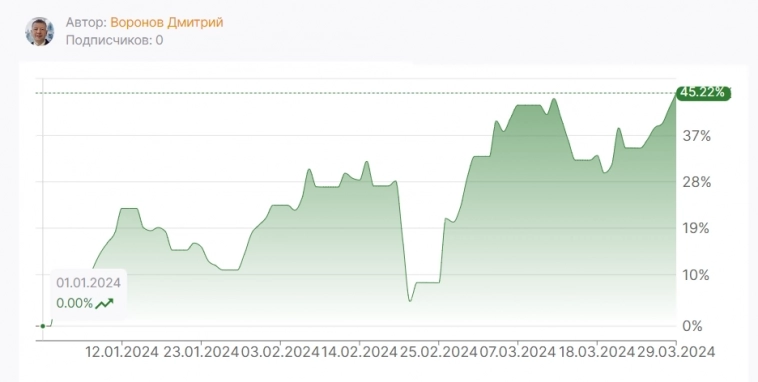

За три месяца с начала 2024 г. индекс МосБиржи вырос на 7,5%. Моя фьючерсная стратегия на финамовском Комоне за тот же период показала доходность 45%.

За последние 12 месяцев доходность фьючерсной системы превысила 148%.

Влад, каждый из коэффициентов рассчитывается в сравнении с показателями конкурентов. Более подробный пример смотрите здесь

Грубо говоря – да.

Влад, я не понял этот вопрос. Уточните, пожалуйста.

2019-2022 это реальный результат классического портфеля акций.

Да, срочные инвестиции — один из новаторских видов бизнеса в сфере торговли и электронной коммерции, и я советую работать со срочными инвестициями, потому что в долгосрочной перспективе они приносят мне огромную прибыль.

Поэтому использовать фьючерсные контракты без системы управления рисками — это все равно, что водить спортивный автомобиль без тормозов.

Это действительно очень важная тема, и она заслуживает рассмотрения, потому что она замечательна.