27 марта 2024, 14:39

в связи с ипо Европлана вопрос

А какие вообще риски-то есть у лизинга и Европлана в частности?

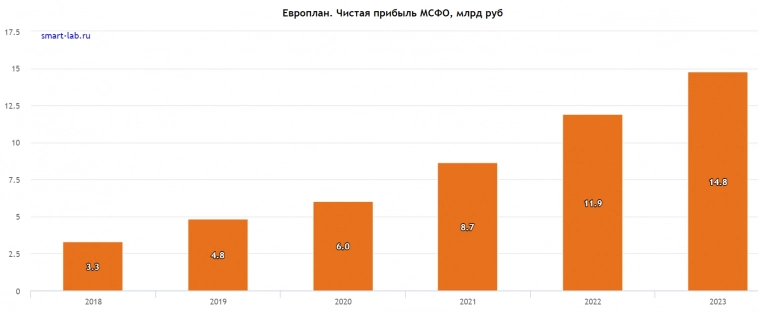

а то Европлан уж больно спокойно как-то прошел и 2020 и 2022 год, и продолжал расти все это время🤔

https://smart-lab.ru/q/LEAS/f/y/

Читайте на SMART-LAB:

Макро индикаторы по США подкрепляют кейс дальнейшего роста доллара

Европейские валюты активно сдают позиции после публикации ряда индикаторов по рынку труда, внешней торговле и производственной активности в США. EURUSD присматривается к 1.17 после пробоя...

19.02.2026

Россети Центр. Отчет об исполнении инвестпрограммы за Q4 2025г. Ожидаемо снизилась дивидендная база по РСБУ.

Компания Россети Центр опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год): 👉Выручка...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026

-потери лизингового имущества

-существенное увеличение стоимости новых объектов, тогда потребуется большая кредитная загрузка европлана.

-концентрация на секторе, который может сильно пострадать в кризис станет критическим.

В 2008 разразился кризис, производство упало в пол, краткосрочно но все же. Станки, машины, инструменты стали нафиг никому не нужны (ну так-то нужны, но все это можно было купить у компаний банкротов процентов за 30 от стоимости), поэтому лизинговаться у компаний посредников стало экономически бессмысленным. Стала появляться схема — отдаем компании лизингодателю старое барахло, а на сэкономленные деньги покупаем нормальное оборудование. Иногда в отданном барахле часть запчастей меняется на старое дерьмо, иногда барахло находится в таких гребенях, что проще бросить чем вывезти.

Понятно, что лизинг скажем самолетов или полувагонов пострадал в меньшей степени (лизинг самолетов вообще отдельная песня). Но ведь лизинговалась и строительная, сельскохозяйственная техника, грузовики, вообще специфическое оборудование (буровые вышки), почитайте расследование «мертвого человека» как работает лизинговый бизнес в банке ВТБ. И вот такие агрессивные лизинговые компании работающие по «лучшим западным стандартам» попали по полной.

Ну и второй момент — встать враскоряку между банковскими процентными ставками и ставкой лизиговых платежей (но это общая проблема вообще всего бизнеса, в России особенно), в ритейле, скажем, та же проблема.

Ох не зря ЕВРОПЛАН заранее соломку стелет, видимо менеджмент что-то знает или предполагает. Что-то нехорошее о будущем курсе рубля или по ключевой ставке ЦБ РФ.

Фактически, лизинговый бизнес — это бизнес связанный с банковскими рисками обремененный дополнительными рисками товарной наполненности сдаваемого в лизинг оборудования.