Длинные ОФЗ: ну, когда уже ? Личное мнение Ожидаемая инфляция

ОФЗ 26238 (экспирация 15 мая 2041г.)

уже не с такой скорость. летит вниз,

фактическая доходность 13,3%.

При официальной инфляции 7% и ожидаемой инфляции 12%.

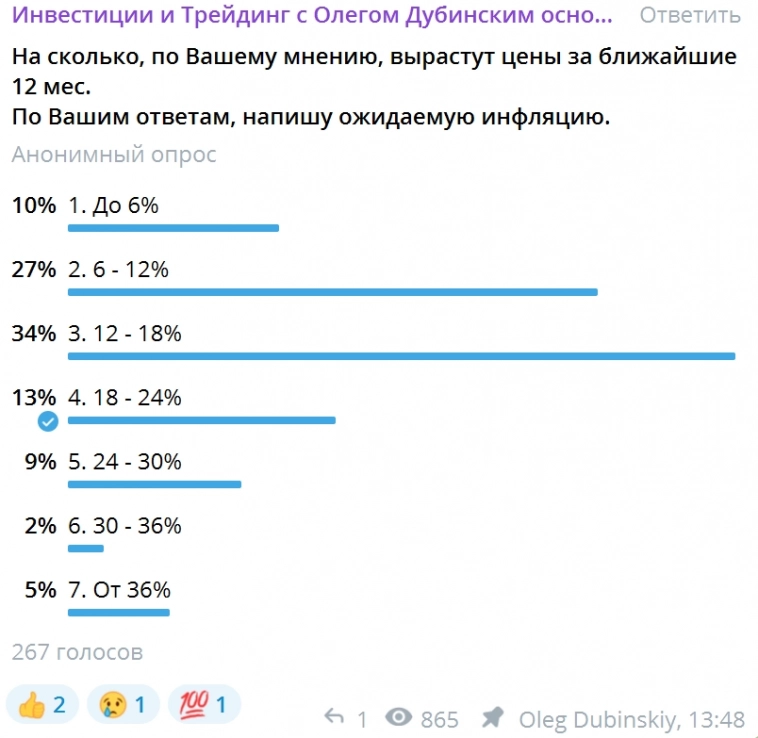

Решил проверить официальные данные и провёл опрос в своём чате

t.me/OlegTradingChat/313564

(267 человек проголосовали, ожидаемая инфляция, в среднем, около 14%, близко к официальной цифре).

Направление по остальным ОФЗ с фиксированной доходностью аналогичное.

ОФЗ 26238 по дневным:

Конечно,

можно чуть-чуть подождать

(до 15 мая 2041г.), будет экспирация и Вы точно будете в плюсе, много лет будете по 2 раза в год купоны получать.

Если серьёзно, то доходность длинных ОФЗ 13+% уже интересная.

Если ЦБ России сможет сбить инфляцию, то «тело» длинных ОФЗ будет расти.

Основной риск — в сохранении высокой инфляции, этот риск связан с СВО.

У кого льготная ипотека (например, под 6 — 8%) и есть собственные средства, логично купить ОФЗ 26238 и

заработать на разнице в доходности между ставкой по кредиту и 13,3% (минус налог с купонов по ОФЗ).

Личное мнение:

безопаснее — акции с растущими трендами (Лукойл, Сургут преф, Сбер и др.),

акции с сильным фундаментом и растущими трендами по соотношению цена — качество, думаю, выгоднее.

Покупать по текущим ОФЗ 26238 и др. ?

Думаю, логика в такой покупке есть.

В свои портфели в н/вр не покупаю.

С уважением,

Олег

а можно докупать Сбер, Лукойл, Сур преф, Мосбиржа, ММК,.. .

И доха долгосрочно, думаю, выше

возможно и так.