25 марта 2024, 17:37

Российские компании стали более щедрыми на дивиденды: самые высокие выплаты обеспечивали крупные корпорации, самые частые - эмитенты третьего эшелона — исследование Econs.online

Российские компании стали более щедрыми на дивиденды. Самые высокие выплаты обеспечивали крупные корпорации, самые частые – эмитенты третьего эшелона, показал анализ отчетности за 2005–2023 гг. Однако нацеленность на дивиденды не гарантирует инвесторам возврата вложений.

За весь исследуемый период, 2005–2023 гг., российские компании выплатили дивиденды стоимостью 28,2 трлн руб., при этом почти 87% этой суммы пришлось на выплаты последних 10 лет, 2014–2023 гг., а 59% – последних пяти лет, 2019–2023 гг. Количество выплачивающих дивиденды публичных эмитентов за последние десять лет стабилизировалось и составляло 103–146 компаний. По состоянию на конец февраля 2024 г. только 11 компаний выплатили дивиденды за отчетный 2023 г.

Наибольшая часть дивидендных выплат приходится на компании с государственным участием. В 2017–2023 гг. (за исключением 2021 г., когда выплачивались дивиденды, начисленные по итогам предыдущего года начала пандемии) доля дивидендов компаний с госучастием колебалась в диапазоне 54–56% от общей стоимости дивидендных выплат. Это, вероятно, следствие предпринятых российским правительством мер, которые предусматривают, что крупные компании с госучастием должны отчислять на дивиденды не менее 50% чистой прибыли.

Основная доля дивидендов приходилась на ограниченный круг крупнейших эмитентов. Так, в 2023 г. более двух третей (68,3%) всех дивидендных выплат обеспечили шесть компаний – «Газпром», «Сбербанк», «Лукойл», «Роснефть», «Газпром нефть» и «Норильский никель».

Существенный рост дивидендной доходности акций (рассчитываемый как средневзвешенный показатель удельного веса эмитентов в индексе Московской биржи с учетом консолидированной отчетности с 2012 г.) наглядно показывает повышение роли дивидендной политики компаний в поддержании своей инвестиционной привлекательности.

Показатель средней дивидендной доходности акций, входящих в индекс Московской биржи (включает в себя наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов из основных секторов экономики), повысился с 2,3% в 2011 г. до 13,7% в 2023 г. При этом с 2019 г. дивидендная доходность акций превысила доходность к погашению государственных облигаций в портфеле индекса государственных облигаций.

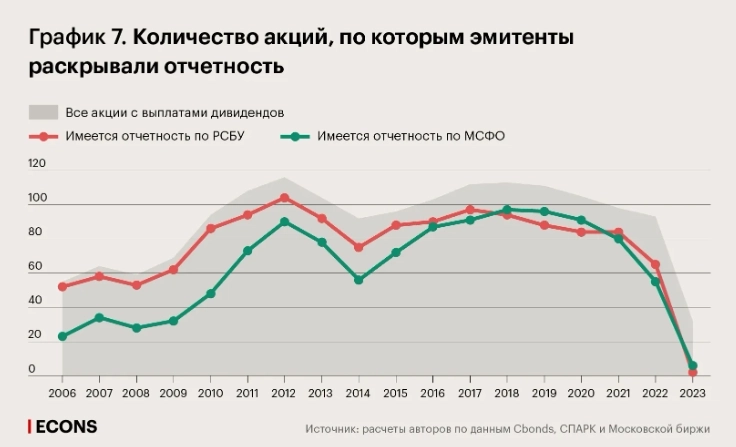

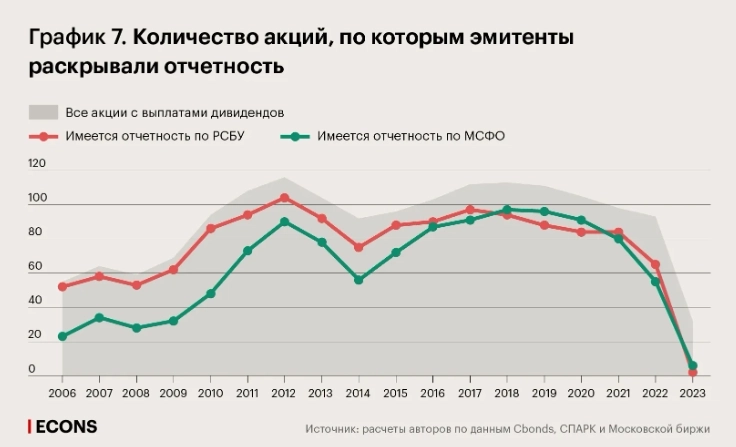

В 2022 и 2023 гг. резко снизилась прозрачность финансовой отчетности по эмитентам, которые выплачивают дивиденды. Дивиденды за 2023 г. выплатили лишь некоторые компании (всего произведено 32 выплаты), но на момент выхода этой статьи отчетность за 2023 г. была раскрыта лишь малым числом компаний.

Расчеты показывают, что, с одной стороны, акции с высокой дивидендной доходностью практически на всех временных горизонтах по размеру совокупной доходности стабильно переигрывали портфель акций с низкой дивидендной доходностью. Например, за последние пять лет (2019–2023 гг.) вложения в акции с высокой дивидендной доходностью принесли инвесторам совокупно 21,7% годовых, в акции с низкой дивидендной доходностью – 19,8%.

С другой стороны, результаты акций с высокими дивидендами по сравнению с широким портфелем из акций всех российских компаний – смешанные.

Интересно также то, что начиная с 2021 г. акции компаний с государственным участием приносили более высокую совокупную доходность по сравнению с портфелем акций частных компаний, в то время как на более длинных периодах в 5–25 лет доходность акций частных компаний существенно выше.

Ряд выявленных закономерностей подтверждает правоту идей Франко Модильяни, получившего Нобелевскую премию за анализ финансовых рынков, что распределение чистой прибыли на выплаты дивидендов и величина показателя дивидендной доходности не оказывают принципиального влияния на стоимость компаний и совокупную доходность вложений инвесторов в акции.

Во-первых, в 2021–2023 гг., несмотря на рост дивидендных выплат, портфель акций, по которым не выплачивались дивиденды, приносил более высокую доходность, чем акции, по которым выплачивались высокие дивиденды (27,2% и 19,7% соответственно). Такая же картина наблюдалась на горизонте 20 и 25 лет (совокупная доходность акций с высокими дивидендами составила соответственно 15,1% и 11,9%, акций без выплат дивидендов – 16,6% и 13,1% соответственно). В то же время на горизонтах 5, 10 и 15 лет доходность акций с высокой дивидендной доходностью была выше.

Во-вторых, акции с более высоким уровнем коэффициента E/P (чистая прибыль компании к ее рыночной стоимости) в большинстве рассматриваемых периодов на 25-летнем временном горизонте (за исключением периода 2009–2013 гг.) были стабильно более доходными, чем акции с высокой дивидендной доходностью.

Рост дивидендных выплат в 2019–2023 гг. сопровождался увеличением глубины дивидендных гэпов и сроков их закрытия. Так, с 2019 г. срок закрытия дивидендного гэпа составлял в среднем около полугода. В 2021 г. примерно у трети ликвидных акций дивидендный гэп не был закрыт в течение двух лет, но в 2022 г. этот показатель существенно снизился.

Согласно расчетам, в 2022–2023 гг. дивидендная доходность по всей нашей выборке в среднем была в 2 раза меньше дивидендного гэпа, а для акций из индекса Московской биржи – меньше в 2,5 раза, в первую очередь для акций с высокой дивидендной доходностью.

econs.online/articles/opinions/yarmarka-shchedrosti-glavnye-trendy-dividendnoy-politiki-rossiyskikh-kompaniy/

За весь исследуемый период, 2005–2023 гг., российские компании выплатили дивиденды стоимостью 28,2 трлн руб., при этом почти 87% этой суммы пришлось на выплаты последних 10 лет, 2014–2023 гг., а 59% – последних пяти лет, 2019–2023 гг. Количество выплачивающих дивиденды публичных эмитентов за последние десять лет стабилизировалось и составляло 103–146 компаний. По состоянию на конец февраля 2024 г. только 11 компаний выплатили дивиденды за отчетный 2023 г.

Наибольшая часть дивидендных выплат приходится на компании с государственным участием. В 2017–2023 гг. (за исключением 2021 г., когда выплачивались дивиденды, начисленные по итогам предыдущего года начала пандемии) доля дивидендов компаний с госучастием колебалась в диапазоне 54–56% от общей стоимости дивидендных выплат. Это, вероятно, следствие предпринятых российским правительством мер, которые предусматривают, что крупные компании с госучастием должны отчислять на дивиденды не менее 50% чистой прибыли.

Основная доля дивидендов приходилась на ограниченный круг крупнейших эмитентов. Так, в 2023 г. более двух третей (68,3%) всех дивидендных выплат обеспечили шесть компаний – «Газпром», «Сбербанк», «Лукойл», «Роснефть», «Газпром нефть» и «Норильский никель».

Существенный рост дивидендной доходности акций (рассчитываемый как средневзвешенный показатель удельного веса эмитентов в индексе Московской биржи с учетом консолидированной отчетности с 2012 г.) наглядно показывает повышение роли дивидендной политики компаний в поддержании своей инвестиционной привлекательности.

Показатель средней дивидендной доходности акций, входящих в индекс Московской биржи (включает в себя наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов из основных секторов экономики), повысился с 2,3% в 2011 г. до 13,7% в 2023 г. При этом с 2019 г. дивидендная доходность акций превысила доходность к погашению государственных облигаций в портфеле индекса государственных облигаций.

В 2022 и 2023 гг. резко снизилась прозрачность финансовой отчетности по эмитентам, которые выплачивают дивиденды. Дивиденды за 2023 г. выплатили лишь некоторые компании (всего произведено 32 выплаты), но на момент выхода этой статьи отчетность за 2023 г. была раскрыта лишь малым числом компаний.

Расчеты показывают, что, с одной стороны, акции с высокой дивидендной доходностью практически на всех временных горизонтах по размеру совокупной доходности стабильно переигрывали портфель акций с низкой дивидендной доходностью. Например, за последние пять лет (2019–2023 гг.) вложения в акции с высокой дивидендной доходностью принесли инвесторам совокупно 21,7% годовых, в акции с низкой дивидендной доходностью – 19,8%.

С другой стороны, результаты акций с высокими дивидендами по сравнению с широким портфелем из акций всех российских компаний – смешанные.

Интересно также то, что начиная с 2021 г. акции компаний с государственным участием приносили более высокую совокупную доходность по сравнению с портфелем акций частных компаний, в то время как на более длинных периодах в 5–25 лет доходность акций частных компаний существенно выше.

Ряд выявленных закономерностей подтверждает правоту идей Франко Модильяни, получившего Нобелевскую премию за анализ финансовых рынков, что распределение чистой прибыли на выплаты дивидендов и величина показателя дивидендной доходности не оказывают принципиального влияния на стоимость компаний и совокупную доходность вложений инвесторов в акции.

Во-первых, в 2021–2023 гг., несмотря на рост дивидендных выплат, портфель акций, по которым не выплачивались дивиденды, приносил более высокую доходность, чем акции, по которым выплачивались высокие дивиденды (27,2% и 19,7% соответственно). Такая же картина наблюдалась на горизонте 20 и 25 лет (совокупная доходность акций с высокими дивидендами составила соответственно 15,1% и 11,9%, акций без выплат дивидендов – 16,6% и 13,1% соответственно). В то же время на горизонтах 5, 10 и 15 лет доходность акций с высокой дивидендной доходностью была выше.

Во-вторых, акции с более высоким уровнем коэффициента E/P (чистая прибыль компании к ее рыночной стоимости) в большинстве рассматриваемых периодов на 25-летнем временном горизонте (за исключением периода 2009–2013 гг.) были стабильно более доходными, чем акции с высокой дивидендной доходностью.

Рост дивидендных выплат в 2019–2023 гг. сопровождался увеличением глубины дивидендных гэпов и сроков их закрытия. Так, с 2019 г. срок закрытия дивидендного гэпа составлял в среднем около полугода. В 2021 г. примерно у трети ликвидных акций дивидендный гэп не был закрыт в течение двух лет, но в 2022 г. этот показатель существенно снизился.

Согласно расчетам, в 2022–2023 гг. дивидендная доходность по всей нашей выборке в среднем была в 2 раза меньше дивидендного гэпа, а для акций из индекса Московской биржи – меньше в 2,5 раза, в первую очередь для акций с высокой дивидендной доходностью.

econs.online/articles/opinions/yarmarka-shchedrosti-glavnye-trendy-dividendnoy-politiki-rossiyskikh-kompaniy/

0 Комментариев

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Итоги недели на рынках сырьевых товаров

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

Рынок нефти...

02.03.2026