| Число акций ао | 391 млн |

| Номинал ао | 0.4 руб |

| Тикер ао |

|

| Капит-я | 1 677,6 млрд |

| Выручка | 1 345,7 млрд |

| EBITDA | 241,7 млрд |

| Прибыль | 119,4 млрд |

| Дивиденд ао | 160 |

| P/E | 14,0 |

| P/S | 1,2 |

| P/BV | 13,8 |

| EV/EBITDA | 7,5 |

| Див.доход ао | 3,7% |

| Яндекс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Яндекс акции

-

В общем, получается:

В общем, получается:

1. Поиск. Основной бизнес + самый маржинальный — медленно, но растет.

2. Вбухивание бабла в такси (в том числе для демпинга на рынке) начинает приносить прибыль. Но маржа минимальная.

3. Теперь вбухивают бабло в Я.Маркет. По сути, весь рост выручки может заключаться в росте расходов, скорее всего в Маркете. То есть ребята делают тоже самое что и ОЗОН, покупают себе долю рынка по выручке, только денег у них на эту войну больше, но позиция пока хуже. И да, бизнес этот тоже маломаржинален (В будущем, сейчас то мегаубытки)

Если все продолжится, то в следующие 12 месяцев мы увидим

Рост Выручки за счет

Роста расходов (на маркет)

Медленный уменьшающийся, но РОСТ прибыли.

Уменьшение общей маржи.

Все большее подсаживание в экосистему.

Нормальная стратегия.

И ИТ-флагман России, так что рассчитывать на сильную просадку сложно.

Но я все-таки подожду пониже, по 4000 возьму с удовольствием.

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, и у мейла и у яндекса хрен пойми что с отчетами.

сопоставлять их цифры лично я не вижу возможным

Тимофей Мартынов, это да, я чисто укрупненно сравниваю… направление так сказать)

Дмитрий Минайчев, направления-то разные...

Мейлру мне лично кажется недокомпанией, простите. Они зависят от игрушек.

Это все прекрасно, но велики риски того, что завтра выйдет очередная «покемон гоу» и у мейловых игрушек отвалится очень некислая часть аудитории. Тем более, что это не ААА тайтлы типа PUBG.

Яндекс при этом реально вваливает в R&D и пытается уйди от зависимости от рекламы.

Тут я лично вижу сильно больше потенциала.

Да, у мейлру есть конкурирующие сервисы, но они просто есть и мейл особо их не встраивает.

А яндекс в своих машинах, к примеру, «головы» делает свои. И даже продает их. И сейчас интегрирует «себя» в простые машины.

Если кратко, то так.

Мейлру мне видится просто подражателем.

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, и у мейла и у яндекса хрен пойми что с отчетами.

сопоставлять их цифры лично я не вижу возможным

Тимофей Мартынов, это да, я чисто укрупненно сравниваю… направление так сказать)

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, у майла бизнесы в целом более эффективны

znak, посмотри по компонентам составные и рентаб по ebitda

по играм в майл ebitda больше убытков в других

компонентах ( кроме основной рекламы )

в яндексе компоненты забирают часть ebitda из ( основной рекламы )

znak, тебе отдадим второй приз дня 250 руб, как наиболее активному комментатору отчета!

Спасибо

Яндекс 3 кв 2020

Отчет средний, прорывных вещей не увидел.

1. Прирост выручки на 30% г/г. Но не стоит обольщаться. Дело в том, раньше Яндекс Маркет был совместным предприятием Сбера и Яндекса, и в отчетности Яндекса отражался методом долевого участия: в балансе строчка «инвестиции в совместные предприятия», в ОФР – строчка «доля в прибыли». Что изменилось после выкупа доли Сбера? Теперь отчетность консолидируется, и мы видим выручку Яндекс Маркета. Лишние 10% роста выручки, но глобально мало что изменилось.

2. Положительный эффект консолидации Яндекс Маркета на чистую прибыль 19,2 млрд (пояснения нет, но скорее всего, разница между возмещением и справедливой стоимостью чистых активов). Это разовая и неденежная статья, необходимо учитывать при расчете мультипликаторов.

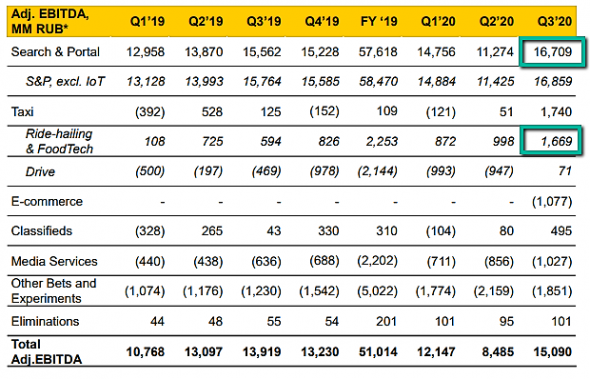

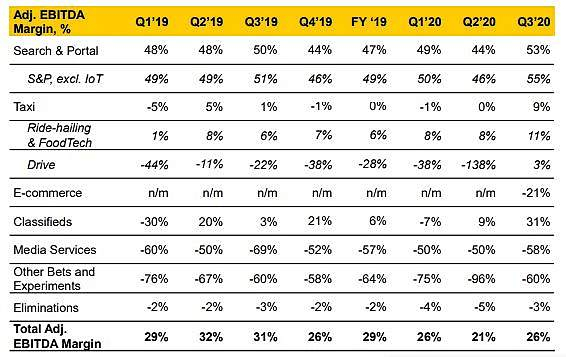

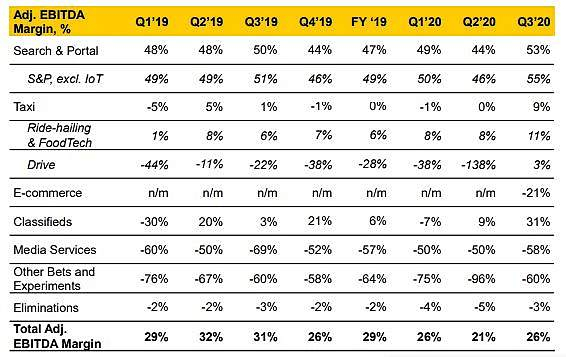

3. Бизнес становится более диверсифицированным: доля рекламы в выручке упала за год с 69% до 57%. При этом реклама приносит 16,7 млрд EBITDA, а вся EBITDA Яндекса 16,2 млрд. Все дело в том, что остальные сегменты, кроме такси, пока глубоко убыточны. Такси быстро растет +58% г/г, но маржинальность по EBITDA всего 9%.

4. Чистый операционный CF в 3 кв вырос на 28% до 18,9 млрд. Процентные доходы почти 1 млрд. Расходы на сделки слияния-поглощения (в т.ч. Яндекс Маркет) 33,3 млрд, еще 4,7 млрд отправили на CAPEX, при этом в кэше у компании 93 млрд и 158,4 млрд на срочных депозитах. Теперь интрига, кого купит Яндекс вместо Тинькофф Банка, ибо бессмысленно делать допэмиссию на 800 млн долл для размещения их на депозитах.

5. Вывод: по текущим ценам выглядит дороговато.

Дилетант, окей, забрал наш приз!

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, и у мейла и у яндекса хрен пойми что с отчетами.

сопоставлять их цифры лично я не вижу возможным

если прирост ebitda только плюс 8 проц — это важнейший показатель

вопрос почему только так

znak, там ебитда невнятная изза эффектов консолидации Маркета получилась ну вот и на яндексе можно торговать. пока через ВТБ

ну вот и на яндексе можно торговать. пока через ВТБ

plus.yandex.ru/invest/onboarding/ Ренессанс Капитал поднял оценку акций Яндекса на 15%, сохранив рекомендацию «держать»

Ренессанс Капитал поднял оценку акций Яндекса на 15%, сохранив рекомендацию «держать» Yandex N.V. - Прибыль 9 мес 2020г: 9,902 млрд руб (-9% г/г)

Yandex N.V. - Прибыль 9 мес 2020г: 9,902 млрд руб (-9% г/г)Yandex N.V.

Our authorized share capital amounts to €12,111,246.02 and is divided into 500,000,000 Class A shares, having a nominal value of €0.01 per share, 37,138,658 Class B shares, having a nominal value of €0.10 per share, 37,748,658 Class C shares, having a nominal value of €0.09 per share, and one Priority share, having a nominal value of €1.00. As of March 31, 2020, we had outstanding 290,544,563 Class A shares, 37,137,658 Class B shares, nil Class C shares, and one Priority share.

ir.yandex/node/12991/html

www.sec.gov/Archives/edgar/data/1513845/000104746920003809/a2241937zf-3asr.htm стр.9

Class A – 290,544,563 + 21,522,840 (допка от 23.06.2020) = 312,067,403

Class B – 37,137,658

Priority share – 1

Всего: 349 205 062 акций

Капитализация на 28.10.2020г: 1,599.36 трлн руб = $22,774 млрд

Общий долг на 31.12.2017г: 37,897 млрд руб

Общий долг на 31.12.2018г: 44,456 млрд руб

Общий долг на 31.12.2019г: 61,691 млрд руб

Общий долг на 30.06.2020г: 131,739 млрд руб

Общий долг на 30.09.2020г: 168,934 млрд рубВыручка 9 мес 2108г: 88,815 млрд руб

Выручка 2018г: 127,657 млрд руб

Выручка 9 мес 2109г: 123,695 млрд руб

Выручка 2019г: 175,391 млрд руб

Выручка 1 кв 2020г: 47,003 млрд руб

Выручка 6 мес 2020г: 88,410 млрд руб

Выручка 9 мес 2120г: 146,745 млрд руб

Авто-репост. Читать в блоге >>>

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, у майла бизнесы в целом более эффективны

znak, ага, особенно доля в алиэкспресс россия, которая как таз с бетонов на ногах утопленника…

Банда Анонимов, ваша позиция с интернет — магазинами прослеживается через все форумы)

Прибыльно — хорошо.

Убыточно — отстооооооой. Сжечь, продать кому-нибудь, пусть он развивает

Проблема в том, что На фин. бирже нет прибыльных рос. инет.магазинов. А есть

АФК, вбухивающий баблище в Озон

Яндекс, вбухивающий в Маркет

Мэйл, вбухивающий в Алишку

Сбер, со своей доставкой...

А, еще, МВидео, X5, Магнит, которые запартнерились со всеми подряд из списка выше и дополнительно думающих про свою собственные модели инет — магазина.

Короче сложно все, война только в самом начале, всех со всеми...

А вам — прибыль…

Дмитрий Минайчев, моя позиция состоит в том, что МОДЕЛЬ должна быть прибыльной.

Все любят сравнивать жопу с пальцем — а именно ОЗОН с Теслой и Амазон.

Ну так и что?

Тесла, компании 17 лет, автобизнес это огромные капексы. Они вложили кучу бабла в заводы и R&D — вышли в плюс в итоге.

АМАЗОН, компании 26 лет, прибыльной стала в 13м году, как помню — через 9 лет. Вваливает кучу бабла в автоматизацию, склады R&D.

ОЗОН — 21 год. Убыток растет в ПЯТЬ РАЗ быстрее оборота. Нихера никуда не вкладывает — все склады в аренду. Тупо интернет-магазин.

Вы о чем, епрст???

Какая битва? Х5 и Магнит это «мимокрокодил» — объемы их екомов смешны. И там все убыточно. Они просто тестируют формат, чтобы «вдруг» не остатья не у дел.

Оборот всего екома составляет 8% ...

Вайлдбериз тихо загибается — зайдите в телегу в чат по потерям. Там получается даже на пальцах, что у КАЖДОГО поставщика (из 50 тысяч типа) что-то теряют в месяц ))

У системы нет денег, чтобы вваливать в убыточный ОЗОН, а продать сберу не получилось т.к. сбер не дураки — готовы купить по реальной стоимости. Но она меньше, чем АФК туда ввалила… отсюда и IPO в США.

А про Алиэкспресс Россия — у них оборот 14 ярдов, это меньше, чем у мертвого гудс.ру (М-Видео). При этом космические убытки...

Причина проста — китайцы не дают траффика, а сама платформа технологически убога. Плюс бездарный менеджмент.

И никакого прогресса нет.

Банда Анонимов, «у КАЖДОГО поставщика (из 50 тысяч типа) что-то теряют в месяц», — если хотя бы по 1000 руб., то 50 млн. в месяц получается теряют поставщики. Такое может быть. Помнится бизнесом занимался, один продавец товар мой продал, а денег за него не перечислил. Сумма небольшая была — махнул рукой, себе судиться дороже вышло бы.

Яндекс 3 кв 2020

Отчет средний, прорывных вещей не увидел.

1. Прирост выручки на 30% г/г. Но не стоит обольщаться. Дело в том, раньше Яндекс Маркет был совместным предприятием Сбера и Яндекса, и в отчетности Яндекса отражался методом долевого участия: в балансе строчка «инвестиции в совместные предприятия», в ОФР – строчка «доля в прибыли». Что изменилось после выкупа доли Сбера? Теперь отчетность консолидируется, и мы видим выручку Яндекс Маркета. Лишние 10% роста выручки, но глобально мало что изменилось.

2. Положительный эффект консолидации Яндекс Маркета на чистую прибыль 19,2 млрд (пояснения нет, но скорее всего, разница между возмещением и справедливой стоимостью чистых активов). Это разовая и неденежная статья, необходимо учитывать при расчете мультипликаторов.

3. Бизнес становится более диверсифицированным: доля рекламы в выручке упала за год с 69% до 57%. При этом реклама приносит 16,7 млрд EBITDA, а вся EBITDA Яндекса 16,2 млрд. Все дело в том, что остальные сегменты, кроме такси, пока глубоко убыточны. Такси быстро растет +58% г/г, но маржинальность по EBITDA всего 9%.

4. Чистый операционный CF в 3 кв вырос на 28% до 18,9 млрд. Процентные доходы почти 1 млрд. Расходы на сделки слияния-поглощения (в т.ч. Яндекс Маркет) 33,3 млрд, еще 4,7 млрд отправили на CAPEX, при этом в кэше у компании 93 млрд и 158,4 млрд на срочных депозитах. Теперь интрига, кого купит Яндекс вместо Тинькофф Банка, ибо бессмысленно делать допэмиссию на 800 млн долл для размещения их на депозитах.

5. Вывод: по текущим ценам выглядит дороговато.

Дилетант, почему не привели для инвесторов ebitda margin

она вероятно упала на 20 проц — темп роста расходов вероятно

прилично опережает темп роста выручки

znak, EBITDA падает, т.к. у компании всего 2 рентабельных сегмента. У остальных выручка растет, но следом генерируется убыток из-за отрицательной маржинальности.

Дилетант, прирост ebitda в одних сегментах практически равен убыли в других

сегментах в 3 квартале через год

а прибавка фактически только от рекламы портале

Яндекс 3 кв 2020

Отчет средний, прорывных вещей не увидел.

1. Прирост выручки на 30% г/г. Но не стоит обольщаться. Дело в том, раньше Яндекс Маркет был совместным предприятием Сбера и Яндекса, и в отчетности Яндекса отражался методом долевого участия: в балансе строчка «инвестиции в совместные предприятия», в ОФР – строчка «доля в прибыли». Что изменилось после выкупа доли Сбера? Теперь отчетность консолидируется, и мы видим выручку Яндекс Маркета. Лишние 10% роста выручки, но глобально мало что изменилось.

2. Положительный эффект консолидации Яндекс Маркета на чистую прибыль 19,2 млрд (пояснения нет, но скорее всего, разница между возмещением и справедливой стоимостью чистых активов). Это разовая и неденежная статья, необходимо учитывать при расчете мультипликаторов.

3. Бизнес становится более диверсифицированным: доля рекламы в выручке упала за год с 69% до 57%. При этом реклама приносит 16,7 млрд EBITDA, а вся EBITDA Яндекса 16,2 млрд. Все дело в том, что остальные сегменты, кроме такси, пока глубоко убыточны. Такси быстро растет +58% г/г, но маржинальность по EBITDA всего 9%.

4. Чистый операционный CF в 3 кв вырос на 28% до 18,9 млрд. Процентные доходы почти 1 млрд. Расходы на сделки слияния-поглощения (в т.ч. Яндекс Маркет) 33,3 млрд, еще 4,7 млрд отправили на CAPEX, при этом в кэше у компании 93 млрд и 158,4 млрд на срочных депозитах. Теперь интрига, кого купит Яндекс вместо Тинькофф Банка, ибо бессмысленно делать допэмиссию на 800 млн долл для размещения их на депозитах.

5. Вывод: по текущим ценам выглядит дороговато.

Дилетант, почему не привели для инвесторов ebitda margin

она вероятно упала на 20 проц — темп роста расходов вероятно

прилично опережает темп роста выручки

znak, маржинальность EBITDA падает, т.к. у компании всего 2 рентабельных сегмента. У остальных выручка растет, но следом генерируется убыток из-за отрицательной маржинальности.

Результаты третьего квартала превзошли ожидания. Многие направления бизнеса улучшили показатели роста и прибыльности, в том числе за счет оптимизации затрат:

• Консолидированная выручка — 58,3 млрд руб (+30% г/г)

• Скорректированная чистая прибыль — 7,6 млрд рублей (+11% г/г).

• Скорректированный EBITDA — 15,1 млрд рублей (+8% г/г).

• Наличные и эквиваленты: 251,9 млрд руб

Доля сегмента “Поиск” на российском рынке:

• 59,3%, в сравнении 56,6% г/г, и 59,6% кв/кв:

— Число поездок сервиса Такси +24% г/г

— Доля валовой стоимости товаров (GMV), реализованных сторонними продавцами на Яндекс.Маркете: 60%.

— Подписчики Яндекс.Плюс: 5,6 млн (+121% г/г)

— Ежедневная аудитория Яндекс.Дзена: 18,2 млн (+45% г/г)

Яндекс рассматривает различные варианты создания финтех-вертикали с упором на платежные и финансовые услуги как для пользователей, так и для малого и среднего бизнеса.

Lenskay, по какому денежному показателю а лучше мультипликатору

превзошли ожидания

кроме выручки

у которой вероятно темпы роста ниже чем темпы роста расходов

что приводит к падению маржинальности ebitda

Яндекс 3 кв 2020

Отчет средний, прорывных вещей не увидел.

1. Прирост выручки на 30% г/г. Но не стоит обольщаться. Дело в том, раньше Яндекс Маркет был совместным предприятием Сбера и Яндекса, и в отчетности Яндекса отражался методом долевого участия: в балансе строчка «инвестиции в совместные предприятия», в ОФР – строчка «доля в прибыли». Что изменилось после выкупа доли Сбера? Теперь отчетность консолидируется, и мы видим выручку Яндекс Маркета. Лишние 10% роста выручки, но глобально мало что изменилось.

2. Положительный эффект консолидации Яндекс Маркета на чистую прибыль 19,2 млрд (пояснения нет, но скорее всего, разница между возмещением и справедливой стоимостью чистых активов). Это разовая и неденежная статья, необходимо учитывать при расчете мультипликаторов.

3. Бизнес становится более диверсифицированным: доля рекламы в выручке упала за год с 69% до 57%. При этом реклама приносит 16,7 млрд EBITDA, а вся EBITDA Яндекса 16,2 млрд. Все дело в том, что остальные сегменты, кроме такси, пока глубоко убыточны. Такси быстро растет +58% г/г, но маржинальность по EBITDA всего 9%.

4. Чистый операционный CF в 3 кв вырос на 28% до 18,9 млрд. Процентные доходы почти 1 млрд. Расходы на сделки слияния-поглощения (в т.ч. Яндекс Маркет) 33,3 млрд, еще 4,7 млрд отправили на CAPEX, при этом в кэше у компании 93 млрд и 158,4 млрд на срочных депозитах. Теперь интрига, кого купит Яндекс вместо Тинькофф Банка, ибо бессмысленно делать допэмиссию на 800 млн долл для размещения их на депозитах.

5. Вывод: по текущим ценам выглядит дороговато.

Дилетант, почему не привели для инвесторов ebitda margin

она вероятно упала на 20 проц — темп роста расходов вероятно

прилично опережает темп роста выручки

Яндекс 3 кв 2020

Отчет средний, прорывных вещей не увидел.

1. Прирост выручки на 30% г/г. Но не стоит обольщаться. Дело в том, раньше Яндекс Маркет был совместным предприятием Сбера и Яндекса, и в отчетности Яндекса отражался методом долевого участия: в балансе строчка «инвестиции в совместные предприятия», в ОФР – строчка «доля в прибыли». Что изменилось после выкупа доли Сбера? Теперь отчетность консолидируется, и мы видим выручку Яндекс Маркета. Лишние 10% роста выручки, но глобально мало что изменилось.

2. Положительный эффект консолидации Яндекс Маркета на чистую прибыль 19,2 млрд (пояснения нет, но скорее всего, разница между возмещением и справедливой стоимостью чистых активов). Это разовая и неденежная статья, необходимо учитывать при расчете мультипликаторов.

3. Бизнес становится более диверсифицированным: доля рекламы в выручке упала за год с 69% до 57%. При этом реклама приносит 16,7 млрд EBITDA, а вся EBITDA Яндекса 16,2 млрд. Все дело в том, что остальные сегменты, кроме такси, пока глубоко убыточны. Такси быстро растет +58% г/г, но маржинальность по EBITDA всего 9%.

4. Чистый операционный CF в 3 кв вырос на 28% до 18,9 млрд. Процентные доходы почти 1 млрд. Расходы на сделки слияния-поглощения (в т.ч. Яндекс Маркет) 33,3 млрд, еще 4,7 млрд отправили на CAPEX, при этом в кэше у компании 93 млрд и 158,4 млрд на срочных депозитах. Теперь интрига, кого купит Яндекс вместо Тинькофф Банка, ибо бессмысленно делать допэмиссию на 800 млн долл для размещения их на депозитах.

5. Вывод: по текущим ценам выглядит дороговато.

Дилетант, считаю что отчет плохой упала рентаб по ebitda

причем здесь чистая прибыль большая часть которой скорее не от

основной операц деятельности

график плохой чуть держит гэп вверху — искусственно

на мой взгляд будет хорош движение вниз

Вышел отчет Яндекса за 3 квартал 2020 года по МСФО. Отчет вышел неплохой, но многие ожидали большего. Выручка Яндекса в 3 квартале выросла на 30%, чистая скорректированная прибыль выросла на 11% по сравнению с аналогичным периодом прошлого года. В этом квартале Яндекс впервые консолидировал результаты Яндекс-Маркета в общий отчет. В целом результаты Яндекса оказались на уровне Mail.ru, там, напомню, рост выручки составил 19.9% по сравнению с аналогичным периодом прошлого года. Поэтому у меня и возникла мысль купить с утра Яндекс прямо на открытии. Идея была такая: раз Mail.ru отчитался хорошо, значит, и Яндекс, скорее всего, хорошо отчитается, а Mail.ru рос и неплохо вчера в течение дня. Смутил меня только негативный внешний фон. При таком внешнем фоне вообще что-то покупать опасно, я и не стал рисковать. Как оказалось, поступил правильно!

Вышел отчет Яндекса за 3 квартал 2020 года по МСФО. Отчет вышел неплохой, но многие ожидали большего. Выручка Яндекса в 3 квартале выросла на 30%, чистая скорректированная прибыль выросла на 11% по сравнению с аналогичным периодом прошлого года. В этом квартале Яндекс впервые консолидировал результаты Яндекс-Маркета в общий отчет. В целом результаты Яндекса оказались на уровне Mail.ru, там, напомню, рост выручки составил 19.9% по сравнению с аналогичным периодом прошлого года. Поэтому у меня и возникла мысль купить с утра Яндекс прямо на открытии. Идея была такая: раз Mail.ru отчитался хорошо, значит, и Яндекс, скорее всего, хорошо отчитается, а Mail.ru рос и неплохо вчера в течение дня. Смутил меня только негативный внешний фон. При таком внешнем фоне вообще что-то покупать опасно, я и не стал рисковать. Как оказалось, поступил правильно! Результаты третьего квартала превзошли ожидания. Многие направления бизнеса улучшили показатели роста и прибыльности, в том числе за счет оптимизации затрат:

Результаты третьего квартала превзошли ожидания. Многие направления бизнеса улучшили показатели роста и прибыльности, в том числе за счет оптимизации затрат:

• Консолидированная выручка — 58,3 млрд руб (+30% г/г)

• Скорректированная чистая прибыль — 7,6 млрд рублей (+11% г/г).

• Скорректированный EBITDA — 15,1 млрд рублей (+8% г/г).

• Наличные и эквиваленты: 251,9 млрд руб

Доля сегмента “Поиск” на российском рынке:

• 59,3%, в сравнении 56,6% г/г, и 59,6% кв/кв:

— Число поездок сервиса Такси +24% г/г

— Доля валовой стоимости товаров (GMV), реализованных сторонними продавцами на Яндекс.Маркете: 60%.

— Подписчики Яндекс.Плюс: 5,6 млн (+121% г/г)

— Ежедневная аудитория Яндекс.Дзена: 18,2 млн (+45% г/г)

Яндекс рассматривает различные варианты создания финтех-вертикали с упором на платежные и финансовые услуги как для пользователей, так и для малого и среднего бизнеса.

Я смотрю показатели за 9 месяцев примерно как у мэйла:

Выручка +20%

Ebitda -5%

Прибыль -20%

Расцениваю отчет как положительный.

Однако текущий ценник по прежнему слишком завышен на фоне спокойного роста выручки… будем ждать 3500 — 4000

Дмитрий Минайчев, у майла бизнесы в целом более эффективны

znak, ага, особенно доля в алиэкспресс россия, которая как таз с бетонов на ногах утопленника…

Банда Анонимов, ваша позиция с интернет — магазинами прослеживается через все форумы)

Прибыльно — хорошо.

Убыточно — отстооооооой. Сжечь, продать кому-нибудь, пусть он развивает

Проблема в том, что На фин. бирже нет прибыльных рос. инет.магазинов. А есть

АФК, вбухивающий баблище в Озон

Яндекс, вбухивающий в Маркет

Мэйл, вбухивающий в Алишку

Сбер, со своей доставкой...

А, еще, МВидео, X5, Магнит, которые запартнерились со всеми подряд из списка выше и дополнительно думающих про свою собственные модели инет — магазина.

Короче сложно все, война только в самом начале, всех со всеми...

А вам — прибыль…

Дмитрий Минайчев, моя позиция состоит в том, что МОДЕЛЬ должна быть прибыльной.

Все любят сравнивать жопу с пальцем — а именно ОЗОН с Теслой и Амазон.

Ну так и что?

Тесла, компании 17 лет, автобизнес это огромные капексы. Они вложили кучу бабла в заводы и R&D — вышли в плюс в итоге.

АМАЗОН, компании 26 лет, прибыльной стала в 13м году, как помню — через 9 лет. Вваливает кучу бабла в автоматизацию, склады R&D.

ОЗОН — 21 год. Убыток растет в ПЯТЬ РАЗ быстрее оборота. Нихера никуда не вкладывает — все склады в аренду. Тупо интернет-магазин.

Вы о чем, епрст???

Какая битва? Х5 и Магнит это «мимокрокодил» — объемы их екомов смешны. И там все убыточно. Они просто тестируют формат, чтобы «вдруг» не остатья не у дел.

Оборот всего екома составляет 8% ...

Вайлдбериз тихо загибается — зайдите в телегу в чат по потерям. Там получается даже на пальцах, что у КАЖДОГО поставщика (из 50 тысяч типа) что-то теряют в месяц ))

У системы нет денег, чтобы вваливать в убыточный ОЗОН, а продать сберу не получилось т.к. сбер не дураки — готовы купить по реальной стоимости. Но она меньше, чем АФК туда ввалила… отсюда и IPO в США.

А про Алиэкспресс Россия — у них оборот 14 ярдов, это меньше, чем у мертвого гудс.ру (М-Видео). При этом космические убытки...

Причина проста — китайцы не дают траффика, а сама платформа технологически убога. Плюс бездарный менеджмент.

И никакого прогресса нет.

Архив вебкаста webcasts.eqs.com/yandex20201028

Тимофей Мартынов, господи, вроде серьезная интернет компания, а звук в вебкасте нельзя нормальным сделать.

звук такой, как будто они из телефонной будки вещают

Главный вопрос что это такое?

Главный вопрос что это такое?

Вот и ответ:

Other cost of revenues in Q3 2020 increased 187% compared with Q3 2019, primarily driven by consolidation of Yandex.Market. Excluding cost of revenues related to Yandex.Market, other costs of revenues were up 53% as a result of our investments in content within Media Services and Search and Portal, as well as our IoT initiatives.

Яндекс - факторы роста и падения акций

- Яндекс - одна из самых быстро растущих компаний российского рынка (16.02.2023)

- В 3 квартале 2025 выручка Яндекс продолжает расти на 33%г/г, что вводит Яндекс в топ-10% самых быстро растущих компаний РФР (03.11.2025)

- Яндекс умудряется расти и наращивать рентабельность сегментов Райдтех и Е-коммерс несмотря на рецессию в российской экономике (03.11.2025)

- Постоянное размывание доли на 2 % в год снижает справедливый мультипликатор EV/EBITDA примерно на 10–12 % (03.11.2025)

- Компания не генерирует свободный денежный поток (03.11.2025)

Яндекс - описание компании

Яндекс — поисковая система.После переезда в РФ уставной капитал разделен на 379,454 млн акций.

Раньше было:

Class A: 316,560,776

Class B: 35,708,674

Акции класса B давали в 10 раз больше голосов, чем акции класса А.

Contacts:

Investor Relations Katya Zhukova

Phone: +7 495 974-35-38

E-mail: askIR@yandex-team.ru

Media Relations

Ilya Grabovskiy

Phone: +7 495 739-70-00

E-mail: pr@yandex-team.ru

Старую отчетность Яндекса можно найти на сайте: nebius.group/financial-releases-archive?year=2023

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций