БПИФ УК Первая Сберегательный акции

-

Кстати, а в чём прикол? Ликвидность в сберброкера торгуется...

Кстати, а в чём прикол? Ликвидность в сберброкера торгуется...

Сегодня вроде суббота… и вчера начислили как за 3 дня… и сегодня начислили как за 1 день… Там какой то выходной намечается чтоли?! Или как так получилось?! Или теперь будет в сб торговаться, а то что вчера начислили типо глюк? Кстати он даже гэпом открылся…

Авто-репост. Читать в блоге >>> ❗️❗️Фонд, который не падает.

❗️❗️Фонд, который не падает.

SBMM — это фонд ликвидности под управлением УК Первая, известной как одна из старейших и крупнейших управляющих компаний в России. Средства фонда инвестируются в инструменты денежного рынка, которые используются для предоставления займов крупным участникам финансового рынка под залог краткосрочных инструментов. Потенциальный доход фонда формируется за счет ставки по этим сделкам, которая близка к ключевой ставке Банка России. На конец 2025 года фонд показал доходность на уровне +20.87%, а так как сделки, которые проводит фонд, ультра-короткие, то фонд обладает пониженной волатильностью, и долгосрочно выглядит так, что его график всё время растет.

Цена таких фондов, как показывает практика, практически не падает. Единственное известное исключение — панические распродажи, как были в 2022 году, когда рынок продавал вообще все. И если в моменте в стакане не было маркет-мейкера, то вниз продавливали даже фонд ликвидности, но не сильно, буквально на 2-4% и котировки фонда после таких просадок очень быстро восстанавливались, прямо за пару дней.

Авто-репост. Читать в блоге >>> SBMM - верните спред!

SBMM - верните спред!

Уважаемые коллеги!

У SBMM убрали спред. Это ошибка или так и будет дальше?

Я и так не понимал, почему мы платим бирже за рыночные сделки по SBMM у Сбербанка-брокера? На LQDT этого не надо для брокера ВТБ. А теперь, когда маркетмейкер все сделки завернул на себя, вообще любая сделка будет только рыночная (с комиссией биржи). Лимитки просто не будут срабатывать — на покупку и продажу миллиарды маркетмейкера стоят.

Уважаемый Сбербанк!

Верни спред или отмени комиссии за рыночные сделки, как это у брокера ВТБ для LQDT.

Добавьте плюсов теме, пожалуйста, чтобы Сбербанк-брокер обратил внимание.

Авто-репост. Читать в блоге >>>

🔥 Всем привет! Это УК «Первая» — и у нас для вас хорошие новости!

🔥 Всем привет! Это УК «Первая» — и у нас для вас хорошие новости!Мы запускаем свой официальный блог на SmartLab. И если вы давно на рынке, то наверняка о нас уже слышали.

Именно с нас началась история паевых фондов в России. В 1996 году мы запустили старейший в стране открытый фонд из действующих поныне — «Илья Муромец», а спустя годы и первый биржевой фонд в стране — «Топ российских акций» (SBMX).Сегодня у нас самая широкая линейка биржевых фондов из всех российских УК, и многие из них — уникальны для российского рынка. Мы не просто управляем активами, а помогаем инвесторам понимать рынок и принимать решения осознанно.

Ладно, теперь, когда мы уже оправдали выделенный на редакцию бюджет, перейдём к делу:

📌Почему вам стоит подписаться на нас

1️⃣ Мы будем рассказывать вам всякие интересные штуки: например, что такое биржевые фонды, как они устроены, чем отличаются друг от друга.

2️⃣ Будем разбирать наши фонды: показывать, что внутри, объяснять их особенности и подсказывать, какие из них сейчас актуальны.

Авто-репост. Читать в блоге >>>

sfera, Почему забыл? Написал в конце поста: «Важно учитывать брокерские комиссии за сделки – если в планах передержать деньги несколько дней...

Raptor_Capital, да, действительно, есть такое, извините

Это не столько невнимательность, сколько лень(переходить в блог)

Просто мне показалось, когда человек так тщательно высчитывает тысячные процентов, комиссию, которая съест сразу 1,5 месячную прибыль ( а такие, как я-невнимательные, на цифирки брокера обычно не смотрят (не, я стараюсь смотреть, но я же писал-лень) нужно писать в заголовок к посту ( а также 13 (15%) НДФЛ, особенно в случае «на несколько дней»), а не в конце статьи парой строк. Еще раз, извините

И все же, присоединюсь к комментатору без ответа «на самый главный вопрос»-Что будет во время массового сброса паев?

Ведь, в отличие от ПИФов, куда могут натолкать все от фьючерсов на кукурузу, до облигаций Монолита и тогда пай, в случае чего, будет стоить рыночную стоимость составляющих и УК пожмет плечами, ФЛ-все же денежный и, все же, РЕПО. Как стоимость пая может снизиться, если это СЧА деленное на количество паев?

Понятно, что ММ-УК ставит в куплю-продажу определенное количество паев, а после распродажи этих 5 млрд.-по рыночной стоимости (если она будет в стакане) Тогда на следующий день УК опять выставит 5 млрд и так два месяца (321/5,5 прим=60, видимо максимальный срок РЕПО, я сейчас про Сбер УК1)? Или избушку на клюшку и «Парни, это рынок, вам же писали 6 вариантов низко вероятных но все же, потерь»)? В фонде ликвидности сбера дядьку покупая походу сегодня обчистили!

В фонде ликвидности сбера дядьку покупая походу сегодня обчистили!

Ну зелёную штуку… И оборотец норм прошёл, 8 ярдов и заявок на покупку чё та почти и нед! Походу нашпарили от души в дядьку покупая заявок! Мб кстати поэтому рост! ШО бандитусы из фонда в бумажьё идут! Надеются под ставку бапку маленько поделать! И нашпиговывали покупную плиту и она истончилась, там типо 260 тыс на покупку, ну пыль! И чёто у меня там цвета пропали, во всяком случае зелени и нету чё та!

Авто-репост. Читать в блоге >>>

Raptor_Capital, комиссию брокера забыли. Попробуйте на Сбере купить ВТБ, очень удивитесь

sfera, Почему забыл? Написал в конце поста: «Важно учитывать брокерские комиссии за сделки – если в планах передержать деньги несколько дней, то выгоднее родной фонд банка из-за отсутствия комиссии.» Каким образом я должен был посчитать комиссию, допустим, в итоговой доходности, если у всех разные 1) брокеры; 2) тарифы? Пока что удивлён лишь вашей невнимательностью…

💰 Фонды денежного рынка – Какой выгоднее?

💰 Фонды денежного рынка – Какой выгоднее?

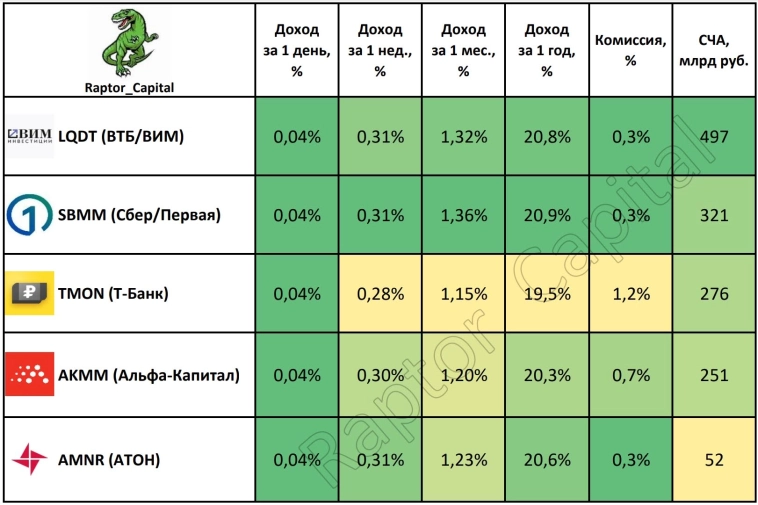

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

Авто-репост. Читать в блоге >>> SBMM: «Копилка» от Сбера с доходностью выше депозита? Разбираем чем он дышит…

SBMM: «Копилка» от Сбера с доходностью выше депозита? Разбираем чем он дышит…Привет, друзья! Сегодня на радиоприемнике «Дивидендный сундучок» — фонд денежного рынка (ФДР) «Сберегательный» от УК «Первая» SBMM. Настраиваем волну и разбираем, что это за зверь, кому подойдет и есть ли подводные камни.

Справка по фонду:

· Тикер: SBMM

· ISIN: RU000A103RF1

· Запущен: октябрь 2021 г.

· СЧА: Огромные 309,33 млрд руб. — гигант даже по меркам ФДР.

· Комиссия за управление: 0,299% (и она, к слову, постепенно снижается).

· Доходность: Годовая — 21,21%, за месяц — 1,34%, это данные на момент написания.

Кстати в моём портфеле есть этот фонд на 5,7 млн или 33% от портфеля👇

Авто-репост. Читать в блоге >>> Топ-5 рублевых фондов денежного рынка: доходности и комиссии

Топ-5 рублевых фондов денежного рынка: доходности и комиссии

Фонды денежного рынка несколько лет назад стали одним из самых популярных инструментом краткосрочного вложения средств на фондовом рынке в период высокой ключевой ставки, их стоимость чистых активов кратно выросла. В настоящее время происходит отток денежных средств из данного инструмента.

Фонд денежного рынка вкладывает средства в сделки так называемого «обратного РЕПО». РЕПО — продажа ценных бумаг с обязательством выкупа через определенный срок. Обратное РЕПО — покупка ценных бумаг. Ценными бумагами являются облигации федерального займа. Каждый день стоимость пая фонда увеличивается на ставку RUSFAR/365 минус расходы фонда, где RUSFAR — так называемая справедливая стоимость денег, которая рассчитывается на основе реальных сделок. Проще говоря — это краткосрочные займы под залог облигаций федерального займа. Ставка RUSFAR составляет 16,26%.

Посмотрим какие сейчас доходности по рублевым фондам денежного рынка и комиссии.

1. Ликвидность от ВИМ

Тикер: LQDT

ISIN: RU000A1014L8

Управляющая компания: АО «ВИМ Инвестиции»

Авто-репост. Читать в блоге >>> Облигационные ПИФы в октябре пережили рекордный отток в ₽12,4 млрд — первый отрицательный результат с января и самый крупный отток в истории индустрии — Ъ

Облигационные ПИФы в октябре пережили рекордный отток в ₽12,4 млрд — первый отрицательный результат с января и самый крупный отток в истории индустрии — ЪВ октябре облигационные паевые инвестиционные фонды (ПИФы) столкнулись с рекордным оттоком капитала — 12,4 млрд руб., следует из данных Investfunds. Это первый отрицательный результат с января и самый крупный отток в истории индустрии. Причина — разочарование инвесторов темпами снижения ключевой ставки Банком России.

Рынок ожидал более агрессивного смягчения политики, однако на сентябрьском заседании регулятор снизил ставку лишь на 1 п. п., до 17%, а также дал сигнал о готовности удерживать высокие значения длительное время. Это привело к распродаже облигаций: композитный индекс RUABITR за четыре с половиной недели упал на 3,6%, причем основное снижение пришлось на сентябрь. В октябре ставка была вновь снижена — на 0,5 п. п., до 16,5%, но заметного влияния на рынок это уже не оказало.

По словам портфельного менеджера «ВИМ Инвестиции» Олега Цецегова, инвесторы начали выводить средства из облигационных фондов, несмотря на то что снижение цен сделало их более привлекательными. Он отмечает, что такое поведение характерно прежде всего для розничных инвесторов, которые фиксируют просадку, а не используют ее как точку входа.

Авто-репост. Читать в блоге >>>

"А что ЕСЛИ?!" )))...

"А что ЕСЛИ?!" )))...

Здравствуйте!)… (ЗаяЦъ приветствует вас сидя в удобнейшем кресле, попивая чаёк, укутавшись в свой английский красно-оранжевый плед с чёрным кантом и считает записывая!) Ну а что… идея пришла в голову!)… Мне пришла идея!)) Простая и авантюрная… Кто то «по телевизору» сказал что ставка ЦБ будет большая с нами надолго (вероятно)… В связи с этим у меня образовался вопрос… а что если вложить 100 тысяч рублей в фонд СБММ от Сбербанка?!.. Капитализация процентов там ежедневная, сама процентная ставка привязана к аналитическому показателю RUONIA, который в свою очередь следует за ставкой ЦБ… Дополнительные вложение 1000 руб ежемесячно… Срок 30 лет… и посмотреть ЧТО БУДЕТ?!.. Я понимаю что срок долгий… но допустим в качестве допущения что всё срастется и все звезды на небе будут на моей стороне… что же мне показал калькулятор процентов… а вот что… Нотариально заверенные скриншоты: &n

Авто-репост. Читать в блоге >>> Стоимость чистых активов биржевого фонда «Сберегательный» преодолела планку в ₽300 млрд: условиях высокой ставки инвесторы по-прежнему предпочитают фонды денежного рынка — УК

Стоимость чистых активов биржевого фонда «Сберегательный» преодолела планку в ₽300 млрд: условиях высокой ставки инвесторы по-прежнему предпочитают фонды денежного рынка — УКВ условиях высокой ключевой ставки инвесторы по-прежнему предпочитают классические инструменты денежного рынка с хорошей доходностью и низким уровнем риска. Стоимость чистых активов биржевого фонда «Сберегательный» (тикер — SBMM)[1] преодолела планку в 300 млрд рублей[2].

Фонд инвестирует в инструменты денежного рынка через сделки обратного РЕПО с Центральным контрагентом под КСУ и ОФЗ и дает возможность заработать на уровне ключевой ставки. Бенчмарк— RUONIA (Ruble Overnight Index Average)[3].

В последние годы SBMM регулярно попадал в рейтинги самых популярных фондов по данным Investfunds[4]. Управляющая компания за это время несколько раз снижала комиссию фонда за счет сокращения инфраструктурных и прочих расходов. Так как все комиссии включены в цену пая, инвестировать в фонд автоматически становилось выгоднее. В результате «Сберегательный» вошёл в рейтинг фондов с самыми низкими комиссиями на российском рынке[5].

Авто-репост. Читать в блоге >>> Как показали себя фонды денежного рынка в период турбулентности?

Как показали себя фонды денежного рынка в период турбулентности?На фоне высокой ставки, замедления кредитной активности и разнонаправленных движений на рынке акций интерес к фондам денежного рынка продолжает расти. Эти инструменты стали индикатором того, как частные и институциональные инвесторы перестраивают стратегию управления ликвидностью, выбирая не доходность любой ценой, а стабильность и контроль над риском.

В условиях, когда рынок переживает очередной цикл неопределенности, интересно было проанализировать, как фонды денежного рынка проявили себя за последний год.

Масштаб и динамика притоков

Согласно «Обзору ключевых показателей управляющих компаний» Банка России, в розничном сегменте практически весь приток средств в 2024 году пришелся на биржевые фонды денежного рынка. Их популярность нарастала весь год и достигла пика в 4-ом квартале: чистый приток составил 452 млрд рублей – рекордный показатель за всю историю наблюдений. Средневзвешенная доходность рублевых БПИФ денежного рынка – 18,1% за 2024 год.

Рост интереса объясняется не только консервативными ожиданиями, но и сравнительной доходностью. При текущей ключевой ставке 17% годовых средние значения доходности фондов денежного рынка колеблются близко к ключевой ставке, что делает их альтернативой депозитам, но с большей гибкостью и ежедневной ликвидностью.

Авто-репост. Читать в блоге >>> LQDT, SBMM: плюс 21,6% за год. Многие ли управляющие в фондах акций смогли обогнать ??? Акции или облигации

LQDT, SBMM: плюс 21,6% за год. Многие ли управляющие в фондах акций смогли обогнать ??? Акции или облигации

Если держать не долго, то сейчас лучше по доходности — короткие флоатеры.

Лидеры по доходности за полный год, с 27 09 2024г. по 26 09 2025г

LQDT

Самая основная неэффективность российского рынка — это ставка,

26/09/2025г = 1.8093

27/09/2024г = 1,4872

+21,65%

SBMM

26/09/2025г = 16.8000

27/09/2024г = 13,8180

+21,58%

которая выше инфляции и выше, чем рентабельность подавляющего большинства компаний.

И до конца 2025г., вероятно, ставка ЦБ останется высокой.

Многие ли в акциях смогли получить за год доходность от 22%

(с учётом дивидендов, конечно) ?

Рекордсмены могут написать в комментариях.

Многие новички начинают с акций.

Покупая акции, они покупают мечту о росте в десятки % в год, а то и от 100%.

По мере получения опыта, что «не всё то золото, что блестит», начинают интересоваться облигациями,

начинают понимать теорию,

когда выгодны длинные, когда короткие

Высокий или низкий купон выгоднее

Чем меньше купон, тем больше доход на росте.

Чем больше купон, тем больше заработок на боковике и меньше убыток на падении.

Авто-репост. Читать в блоге >>> Бюджетный дефицит против ЦБ: как новые налоги разгонят инфляцию

Бюджетный дефицит против ЦБ: как новые налоги разгонят инфляцию🙇🏽♂️ Ну что ж, друзья мои, впереди нас ждёт очередная рабочая неделя, но за эти выходные оптимизма лично у меня не прибавилось, хотя я очень старался, честное слово. Поэтому, с вашего позволения, я сегодня продолжу свои пятничные грустные рассуждения, и попробую актуализировать моё текущее отношение к российскому фондовому рынку.

Итак, в чём заключается моё главное беспокойство? Всплывшие вдруг серьёзные проблемы с дефицитом госбюджета вынуждают российское правительство срочно искать средства для латания дыр в этом самом бюджете. Разумеется, как это часто бывает в таких случаях, меры приходится задействовать самые непопулярные, и на сей раз под нож, судя по всему, попадёт НДС, который с большой долей вероятности будет увеличен с текущих 20% до 22%.

После этого повышения Россия уверенно войдёт в ТОП-5 стран мира с самым высоким НДС, ну а сейчас картина выглядит следующим образом:Венгрия 27%

Дания 25%

Швеция 25%

Финляндия 24%

Италия 22%

Испания 21%

Чехия 21%

Франция 20%

Россия 20%Почему именно НДС?

Авто-репост. Читать в блоге >>>

Реальный опыт: 1 месяц с фондом SBMM от Сбера — стоит ли переводить в него деньги с депозитов?

Реальный опыт: 1 месяц с фондом SBMM от Сбера — стоит ли переводить в него деньги с депозитов?2 июля 2025г я перевел 5,6 млн р с банковских депозитов в фонд ликвидности SBMM от Сбера. Прошел ровно месяц — время подвести итоги, сравнить доходность фонда с обычными вкладами и ответить на главный вопрос: стоит ли переводить деньги в SBMM или лучше остаться на депозитах?

Мой портфель

Общая стоимость портфеля превышает 10.2млн р, а в фонд SBMM у меня вложено 5.77млн р (сумма с учётом уже полученной за месяц прибыли) — скрин из сервиса учёта инвестиций и приложения СБЕР инвестор.

Перед тем, как инвестировать деньги в SBMM, я рассмотрел множество других вариантов для краткосрочных вложений, но так и не нашёл ничего более выгодного и удобного, чем фонды ликвидности.

Какую прибыль даёт фонд SBMM?

Доходность фонда коррелирует с ключевой ставкой ЦБ, а точнее — со ставкой RUONIA. На данный момент RUONIA составляет 18,23%, что немного выше ключевой ставки ЦБ, которая находится на уровне 18%.

Авто-репост. Читать в блоге >>> SPAY – аналог SBMM с ежемесячными выплатами, почему я НЕ буду в него инвестировать!

SPAY – аналог SBMM с ежемесячными выплатами, почему я НЕ буду в него инвестировать!Уже несколько подписчиков задали мне вопрос про новый фонд от СБЕРа - SPAY, который позиционируется как аналог фонда ликвидности SBMM, но с ежемесячной выплатой дохода.

Давайте разберём SPAY, сравним его c SBMM и сделаем вывод — в какой фонд выгоднее инвестировать.

SPAY

СБЕР активно рекламирует этот фонд. Например, в приложении СБЕР инвестиции по нему есть такая информация:

И вроде бы с первого взгляда кажется, что это просто идеальный вариант пристроить свою финансовую подушку и получать ежемесячный пассивный доход. Но если копнуть глубже, то всё на так красиво и обычный SBMM выглядит намного привлекательнее!

SPAY и SBMM — в чём разница?

Фонды денежного рынка SPAY и SBMM позиционируются как альтернатива банковским вкладам с более высокой доходностью, близкой к ключевой ставке ЦБ.

Однако между этими фондами существуют огромная разница:

1. Механизм распределения дохода

- SPAY

Обеспечивает ежемесячные выплаты дохода инвесторам, но нераспределённая прибыль не реинвестируется автоматически. Все выплаты подлежат ежегодному налогообложению.

Авто-репост. Читать в блоге >>>- SPAY

Депозит под 23% закончился, рассказываю куда я пристроил свою "подушку" в 5,6 млн р!

Депозит под 23% закончился, рассказываю куда я пристроил свою "подушку" в 5,6 млн р!2 июля у меня закончился депозит в СБЕРе, который я открывал 7 месяцев назад по привлекательной ставке в 23% годовых. На руках у меня оказалось 5.6млн р, которые я уже пристроил (и не в депозиты). В статье расскажу, откуда взял деньги, во что их вложил и объясню свой выбор.

Откуда деньги?

Кто давно читает мой канал, знает, что я частный инвестор и уже 5.5 лет формирую капитал и пассивный источник дохода на фондовом рынке.

Когда я только начал инвестировать (в феврале 2020 года), то, помимо вложений в акции, параллельно часть доходов откладывал на депозиты. У меня хорошие доходы (около 500тр\мес) и я могу позволить и инвестировать и копить на депозитах:

За пять лет сумма на вкладах выросла до 5,6 млн р — это даже больше, чем в акциях, где у меня находилось до 2 июля около 4.5млн р.

Поскольку мой канал посвящён инвестициям, а не банковским вкладам, я изначально не афишировал, что половина моего капитала хранится в депозитах. Но когда ЦБ резко поднял ключевую ставку до21%, а банки стали предлагать вклады под23% и выше, куча комментариев с критикой появилась под моими постами. Писали примерно следующее: "Ты чё дурак, посмотри какие ставки по депозитам! Зачем ты сидишь в этих акциях, если бы положил свои деньги на обычный вклад, заработал бы намного больше!".

Авто-репост. Читать в блоге >>> SBMM ETF оборзел...

SBMM ETF оборзел...

SBMM ETF совсем окуел… жадная тварь. Ставку понизили на чуть чуть, а у них дневная выплата была 0.05% в день, стала 0.04. Убыль на 20%. Вот сuки

Авто-репост. Читать в блоге >>> Денежная масса и капитализация: ищем точки роста роста российского фондового рынка

Денежная масса и капитализация: ищем точки роста роста российского фондового рынка🏛 Ну а пока вы с нетерпением ожидаете пятничного решения по ключевой ставке и активно голосуете в нашем опросе (), ЦБ накануне представил свежие данные о денежной массе за май 2025 года. А потому я предлагаю в рамках данного поста подробно остановиться на этой статистике, т.к. она непосредственно взаимосвязана с капитализацией российского фондового рынка, и здесь действительно есть о чём порассуждать.

Еще больше информации в моем телеграм-канале, обязательно подписывайтесь! А я продолжу...📈 Итак, по итогам мая денежная масса (агрегат М2) в РФ увеличилась на +15,4% (г/г)до 118,4 трлн руб. Важно отметить, что рост показателя замедляется последние полгода (об этом мы уже рассуждали с вами недавно), что обусловлено сокращением объёмов банковского кредитования. Судите сами: за первые 5 мес. 2025 года денежная масса увеличилась всего на +1,1 трлн руб., тогда как годом ранее прирост составил +4,1 трлн руб.

Очевидно, что Центробанку всё-таки удалось устранить кредитный импульс, который в комбинации с государственными расходами активно подстёгивал инфляциюещё полгода тому назад. На контроль бюджетных расходов регулятор не может воздействовать, поэтому вынужден регулировать инфляционные процессы через ужесточение условий кредитования. Что поделать, времена нынче такие.

Авто-репост. Читать в блоге >>>

БПИФ УК Первая Сберегательный - факторы роста и падения акций

БПИФ УК Первая Сберегательный - описание компании

Биржевой фонд инвестирует в инструменты денежного рынка через сделки обратного РЕПО с Центральным контрагентом (покупка ценных бумаг с обязательством обратной продажи через определенный срок по заранее оговоренной цене — защита от возможного снижения на срок владения бумагами). Фонд следует за Индикатором стоимости обеспеченных денег RUSFAR (Russian Secured Funding Average Rate)1.Полученный в фонд доход от сделок РЕПО реинвестируется, что увеличивает стоимость активов фонда.

Ключевая информация

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций