SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Мальцев

Портфель облигаций + высокорискованных акций

- 01 июня 2017, 10:42

- |

Мой второй портфель.

1.Rus-28 — 60% (ставлю на доллар и им же диверсифицируюсь), купонная доходность 7% (пока что… эта облигация очень дорогая, будет дешеветь по мере приближения к дате погашения, к которой доходность 4%).

2.Российские облигации — 20%, купонная доходность 11%, срок погашения большей части портфеля — 2020 год.

3. Непопсовые акции с расчетом на очень долгий срок

Саратовский НПЗ — 5%, остальное 3%:

Селигдар-ап

РусАгро

Черкизово

ТМК

Возрождение-ап

1.Rus-28 — 60% (ставлю на доллар и им же диверсифицируюсь), купонная доходность 7% (пока что… эта облигация очень дорогая, будет дешеветь по мере приближения к дате погашения, к которой доходность 4%).

2.Российские облигации — 20%, купонная доходность 11%, срок погашения большей части портфеля — 2020 год.

3. Непопсовые акции с расчетом на очень долгий срок

Саратовский НПЗ — 5%, остальное 3%:

Селигдар-ап

РусАгро

Черкизово

ТМК

Возрождение-ап

- комментировать

- ★2

- Комментарии ( 7 )

Черный лебедь и ребалансировка портфеля

- 01 июня 2017, 10:34

- |

Вчера был какой-то невероятный слив нашего рынка плюс чрезвычайно многообещающий отчет Мечела.

Продал ФСК, сократил Газпром в 1.5 раза, купил префов Мечела.

Дивдоходность при отсутствии дивов Мечела составит 5.7% чистыми, при наличии — 5.95%.

История с отчетом Мечела напомнила историю с Энел России: после отчета болтались две недели в боковике, потом поступательно пошли вверх.

Риски Мечела — в плохом управлении долгом и в большой зависимости от цен на уголь.

Продал ФСК, сократил Газпром в 1.5 раза, купил префов Мечела.

Дивдоходность при отсутствии дивов Мечела составит 5.7% чистыми, при наличии — 5.95%.

История с отчетом Мечела напомнила историю с Энел России: после отчета болтались две недели в боковике, потом поступательно пошли вверх.

Риски Мечела — в плохом управлении долгом и в большой зависимости от цен на уголь.

Мой окончательный портфель после объявления дивидендов

- 30 мая 2017, 16:52

- |

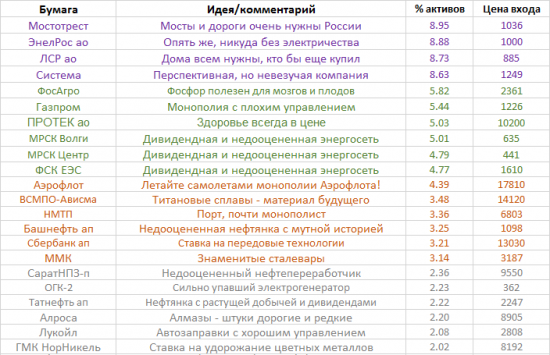

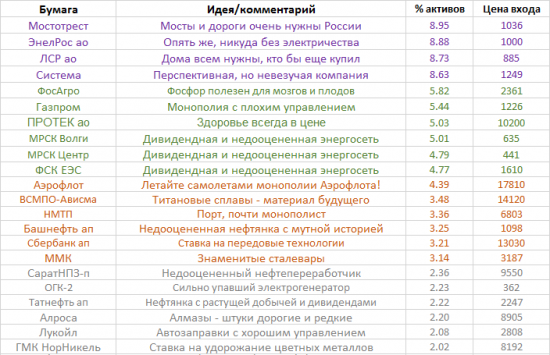

Итак, все дивиденды объявлены, интриги устранены (в хорошем или в плохом смысле). Кроме того, я несколько пересмотрел перспективы отдельных отраслей и из-за этого перебалансировал портфель.

Цены входа указываю за 1 лот, так проще.

Удалено: Мечел и ЧМК (они как-то все больше закладывают активы и все меньше сокращают долг), Акрон (что-то я сомневаюсь в перспективах после такого отчета; будем следить дальше), БСП (есть на другом счете, где 80% облигаций и 20% акций), МРСК ЦП (дивы не порадовали, но продал рановато...)

Сокращено: Татнефть (отросла), Протек (ждем новых драйверов), Алроса (не уверен в повторении успехов 2016), Аэрофлот и ВСМПО (отросли), Башнефть ап (слишком рискованная).

Добавлено: СаратНПЗ-п, МРСК Центр, ФСК ЕЭС (дивы + показатели), Газпром, Норникель, ОГК-2 (на проливах).

Продано и откуплено: Система (пока 2/3 от нужного процента), ММК. ММК откупил рановато, Систему докуплю после суда (на сливе при плохом решении или сразу после не такого плохого).

( Читать дальше )

Цены входа указываю за 1 лот, так проще.

Удалено: Мечел и ЧМК (они как-то все больше закладывают активы и все меньше сокращают долг), Акрон (что-то я сомневаюсь в перспективах после такого отчета; будем следить дальше), БСП (есть на другом счете, где 80% облигаций и 20% акций), МРСК ЦП (дивы не порадовали, но продал рановато...)

Сокращено: Татнефть (отросла), Протек (ждем новых драйверов), Алроса (не уверен в повторении успехов 2016), Аэрофлот и ВСМПО (отросли), Башнефть ап (слишком рискованная).

Добавлено: СаратНПЗ-п, МРСК Центр, ФСК ЕЭС (дивы + показатели), Газпром, Норникель, ОГК-2 (на проливах).

Продано и откуплено: Система (пока 2/3 от нужного процента), ММК. ММК откупил рановато, Систему докуплю после суда (на сливе при плохом решении или сразу после не такого плохого).

( Читать дальше )

Два случая отложенных дивидендов и роль личности в экономике

- 28 мая 2017, 20:31

- |

Случай первый: Башнефть ради ухода от налогов и «устранения нарушений безопасности» переносит выплату дивов на осень-зиму. Реакция: тонны ненависти к хозяевам, ожидание панических распродаж, желание скорейшей фиксации убытков.

Случай второй: ПРОТЕК объявил об отсутствии дивов за 2016 год, потому что все было выплачено в декабре прошлого года и потрачено на покупку закредитованной Рафармы. Реакция: просадка на 4%, через неделю половину выкупили.

При этом и Протек, и Башнефть до этого платили дивы исправно с каждой прибыли. Проблема в том, что владелец Протека на эти дивы живет, а владельцы Башнефти… тоже рассчитывают на дивы, что характерно.

Вопрос: если Башкирия владеет блокпакетом Башнефти, то могли бы не согласиться на отложенные дивиденды. Т.е. либо они на дивы рассчитывают, либо их кинут так же, как и миноритариев.

Тем не менее, тут возможен финт ушами: дивы отменят, а причитающуюся акционерам сумму выплатят Башкирии… в качестве благотворительности. По типу того, как делают Казаньоргсинтез, НКНХ, Лензолото. Вместо распределения прибыли между акционерами занимаются благотворительностью (вероятно, в адрес наиболее крупных акционеров?).

Случай второй: ПРОТЕК объявил об отсутствии дивов за 2016 год, потому что все было выплачено в декабре прошлого года и потрачено на покупку закредитованной Рафармы. Реакция: просадка на 4%, через неделю половину выкупили.

При этом и Протек, и Башнефть до этого платили дивы исправно с каждой прибыли. Проблема в том, что владелец Протека на эти дивы живет, а владельцы Башнефти… тоже рассчитывают на дивы, что характерно.

Вопрос: если Башкирия владеет блокпакетом Башнефти, то могли бы не согласиться на отложенные дивиденды. Т.е. либо они на дивы рассчитывают, либо их кинут так же, как и миноритариев.

Тем не менее, тут возможен финт ушами: дивы отменят, а причитающуюся акционерам сумму выплатят Башкирии… в качестве благотворительности. По типу того, как делают Казаньоргсинтез, НКНХ, Лензолото. Вместо распределения прибыли между акционерами занимаются благотворительностью (вероятно, в адрес наиболее крупных акционеров?).

Крепкий рубль и удар по дивидендам "хороших" компаний.

- 26 мая 2017, 17:06

- |

Три похожие истории, три хороших компании, чьи акции держу в портфеле.

1. ГМК Норильский никель (6%)

2. ВСМПО-Ависма (3.5%)

3. Алроса (2%).

Ситуация: компании отличаются неплохим корпоративным управлением, малым размером долга и высокими дивидендами. Все три компании имеют мало непрофильных активов и стабильный мировой спрос на продукцию. Все три являются если не монополистами, то очень крупными игроками на своем рынке. АЛРОСА и ВСМПО можно считать госкомпаниями, поскольку Алросой владеет Якутия, а ВСМПО, по сути, — кормушка Ростеха. Компании, скорее всего, не подпадут под санкции (ввиду особого положения на рынке, особенно ВСМПО), и ориентированы, в основном, на экспорт.

ПРОБЛЕМА: изрядно укрепившийся рубль.

Прибыль ВСМПО в 1 квартале: минус 34%.

Прибыль Алросы: минус 60%.

Прибыль ГМК НорНикеля: вероятно, тоже снизится квартал к кварталу.

Так что в следующем году дивы могут быть на 20-40% меньше, рубль-то относительно 1 квартала 2016го укрепился на треть…

1. ГМК Норильский никель (6%)

2. ВСМПО-Ависма (3.5%)

3. Алроса (2%).

Ситуация: компании отличаются неплохим корпоративным управлением, малым размером долга и высокими дивидендами. Все три компании имеют мало непрофильных активов и стабильный мировой спрос на продукцию. Все три являются если не монополистами, то очень крупными игроками на своем рынке. АЛРОСА и ВСМПО можно считать госкомпаниями, поскольку Алросой владеет Якутия, а ВСМПО, по сути, — кормушка Ростеха. Компании, скорее всего, не подпадут под санкции (ввиду особого положения на рынке, особенно ВСМПО), и ориентированы, в основном, на экспорт.

ПРОБЛЕМА: изрядно укрепившийся рубль.

Прибыль ВСМПО в 1 квартале: минус 34%.

Прибыль Алросы: минус 60%.

Прибыль ГМК НорНикеля: вероятно, тоже снизится квартал к кварталу.

Так что в следующем году дивы могут быть на 20-40% меньше, рубль-то относительно 1 квартала 2016го укрепился на треть…

ETF на американских биржах и российское разочарование:( Надо взять еврооблигаций

- 19 мая 2017, 00:36

- |

М-да, обломали меня с ETF-ами на биржах США. Открытие Брокер американский счет, конечно, открыло, но доступны там лишь акции топ-50 по нескольким секторам. Мне-то нужны конкретные ETF, причем не самые попсовые. А это только для квалинвесторов, которым можно стать либо за 6000 Р сейчас, либо к концу года. При своих вложениях сейчас я едва ли отобью 6000 Р (100 баксов, это 3%). Проблема в том, что MSCI EM сейчас на хаях с жирной такой головой и плечами.

Что я предприму? Куплю 2 штуки RUS-28. Купон 7% при текущей цене. Дюрация большая, за год сильно не просядут в условиях снижения ставок ЦБ. На сдачу поспекулирую на питерской бирже.

Что я предприму? Куплю 2 штуки RUS-28. Купон 7% при текущей цене. Дюрация большая, за год сильно не просядут в условиях снижения ставок ЦБ. На сдачу поспекулирую на питерской бирже.

Взгляд "изнутри" на рынок цветных металлов и альтернативной энергетики. Среднесрочные и долгосрочные тренды.

- 17 мая 2017, 14:28

- |

Итак, я работаю в научном институте в РФ, который занимается, в том числе, и альтернативной энергетикой (солнечные батареи, аккумуляторы). Что я наблюдаю:

Литий по энергоемкости слегка превосходит бензин, но запасы в мире существенно меньше и себестоимость выше. Литий — лонг (NYSE: LIT).

Магний — к сожалению, даже Тойота не смогла сделать аккумулятор на магнии. Магний не растворяется ни в одном высоковольтном электролите.

Тем не менее, магний активно используется в производстве титана и титано-магниевых сплавов, что актуально при росте рынка беспилотников. (MOEX: MGNZ) — лонг. Технически, на месячном графике MGNZ намечается двойное дно, т.е. лонг даже технически оправдан. неликвид.

Цинк — уже неплохо вырос в прошлом году. Тем более, ELTZ — это шлак с мутным корпоративным управлением, хотя технически на месячном графике и есть консолидация в рамках восходящего тренда.

Олово также сильно выросло. Олово используется в полимерном и в органическом синтезе, в т.ч. в синтезе противораковых препаратов класса алкилирующих агентов. Тут у меня, увы, рекомендаций по компаниям, нет.

( Читать дальше )

Литий по энергоемкости слегка превосходит бензин, но запасы в мире существенно меньше и себестоимость выше. Литий — лонг (NYSE: LIT).

Магний — к сожалению, даже Тойота не смогла сделать аккумулятор на магнии. Магний не растворяется ни в одном высоковольтном электролите.

Тем не менее, магний активно используется в производстве титана и титано-магниевых сплавов, что актуально при росте рынка беспилотников. (MOEX: MGNZ) — лонг. Технически, на месячном графике MGNZ намечается двойное дно, т.е. лонг даже технически оправдан. неликвид.

Цинк — уже неплохо вырос в прошлом году. Тем более, ELTZ — это шлак с мутным корпоративным управлением, хотя технически на месячном графике и есть консолидация в рамках восходящего тренда.

Олово также сильно выросло. Олово используется в полимерном и в органическом синтезе, в т.ч. в синтезе противораковых препаратов класса алкилирующих агентов. Тут у меня, увы, рекомендаций по компаниям, нет.

( Читать дальше )

МРСК - лотерея или...?

- 17 мая 2017, 13:35

- |

Ситуация вокруг МРСК становится все более непредсказуемой, на первый взгляд. Какой-то хаос в дивидендах?

Но это лишь на первый взгляд. Если разобраться, то получается всё логично.

МРСК ЦП — в прошлом году выплатило 100% ЧП дивидендами.

МРСК Центр в прошлом году — выплатило лишь часть ЧП.

В этом году наоборот: МРСК Центр — всю ЧП, МРСК ЦП — часть.

Соответственно — для МРСК Волги и МОЭСК можно предположить (при 50% ЧП по МСФО) дивиденды в 8 копеек на акцию, а при пессимистичном сценарии (25% по МСФО) — 4 копейки. Неплохо для МРСК Волги, плоховато для МОЭСК при пессимистичном, хотя и ожидаемом, сценарии.

Но это лишь на первый взгляд. Если разобраться, то получается всё логично.

МРСК ЦП — в прошлом году выплатило 100% ЧП дивидендами.

МРСК Центр в прошлом году — выплатило лишь часть ЧП.

В этом году наоборот: МРСК Центр — всю ЧП, МРСК ЦП — часть.

Соответственно — для МРСК Волги и МОЭСК можно предположить (при 50% ЧП по МСФО) дивиденды в 8 копеек на акцию, а при пессимистичном сценарии (25% по МСФО) — 4 копейки. Неплохо для МРСК Волги, плоховато для МОЭСК при пессимистичном, хотя и ожидаемом, сценарии.

Расширение диверсификации портфеля - страновая диверсификация.

- 16 мая 2017, 19:58

- |

Недавние события «популярно объяснили» мне, как один большой дядя (или несколько больших дядей) могут влиять на рынок в масштабах страны. В связи с чем я решил диверсифицировать портфель еще и по странам. Конкретно — Европа (особенно Италия и Польша), Латинская Америка (плюс Бразилия и Аргентина), Азия (Китай и Индия).

К сожалению, способов достижения такой диверсификации немного. Прежде всего, это ПИФы фондов. Двойная комиссия — и управляющим ПИФ, и эмитентам самих фондов (ETF).

Проблема номер два — названия большинства компаний для меня просто пустой звук.

Выход остается один — выход на американские биржи и покупка там ETF, в том числе страновых. Недостаток — торгуется все за доллары. Хотя если всё это к доллару вырастет сильнее, чем рубль, то я буду в плюсе.

Итак, глобальный состав портфеля:

15% — российские облигации,

50% — российские акции и ПИФы российских акций,

Еще 30-31% я планирую распределить между фондами:

10% — PGHY, фонд краткосрочных облигаций мира, купон примерно 6-6.5% в долларах. Выше, чем у евробонда Rus-28.

( Читать дальше )

К сожалению, способов достижения такой диверсификации немного. Прежде всего, это ПИФы фондов. Двойная комиссия — и управляющим ПИФ, и эмитентам самих фондов (ETF).

Проблема номер два — названия большинства компаний для меня просто пустой звук.

Выход остается один — выход на американские биржи и покупка там ETF, в том числе страновых. Недостаток — торгуется все за доллары. Хотя если всё это к доллару вырастет сильнее, чем рубль, то я буду в плюсе.

Итак, глобальный состав портфеля:

15% — российские облигации,

50% — российские акции и ПИФы российских акций,

Еще 30-31% я планирую распределить между фондами:

10% — PGHY, фонд краткосрочных облигаций мира, купон примерно 6-6.5% в долларах. Выше, чем у евробонда Rus-28.

( Читать дальше )

Роснефть: уже который раз бьет по моему портфелю.

- 03 мая 2017, 13:21

- |

Первый удар: спекуляции в самом начале принятия решения по дивидендам, падение Башнефти с 1400.

Второй удар: обвал Системы.

Весь вчерашний рост сведен на нет падением Системы и дозакупкой по индикаторам перепроданности.

Выручает только ралли в МРСК ЦП.

Второй удар: обвал Системы.

Весь вчерашний рост сведен на нет падением Системы и дозакупкой по индикаторам перепроданности.

Выручает только ралли в МРСК ЦП.

теги блога Александр Мальцев

- Asset Allocation

- ETF

- interactive brokers

- QIWI

- RTS

- si

- VEON

- аккумуляторы

- акции

- Арсагера

- АФК Система

- Ашинский МЗ

- башнефть

- Благотворительность

- БСП

- вопрос

- Вопрос сведущим

- ВСМПО

- ВСМПО-АВИСМА

- Газпром

- ГМК НорНикель

- голубые фишки

- денежный поток

- ДЗРД

- ДЗРД - Донской завод радиодеталей

- Дивидендные акции

- дивиденды

- долгосрок и краткосрок

- долгосрочная идея

- долгосрочное инвестирование

- доллар

- еврооблигации

- защита от кризиса

- ИИС

- инвестидеи

- инвестиции

- инвестиции в российские ценные бумаги

- итоги

- итоги месяца

- Итоги недели

- консервативный портфель

- корпоративные облигации

- Коршуновский ГОК

- кризис

- кукл

- литий

- личный финансовый план

- лонг

- Лукойл

- мнения

- Мой портфель

- МРСК Волги

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- мультипликаторы

- Муниципальные облигации

- НМТП

- облигации

- опционы

- открытие брокер

- паника

- пассивное инвестирование

- плечи

- плечи зло

- портфель

- портфель акций

- прогнозы

- производство

- протек

- ралли

- ребалансировка портфеля

- рецензия на книгу

- риск менеджмент

- Роснефть

- Россельхозбанк

- Россети

- Русагро

- рынок США

- Санкт-Петербургская биржа

- Сбербанк

- Система

- СМЗ

- спекулянт

- спекуляции

- субординированные выпуски

- теханализ

- технический анализ

- трейдинг

- уральская кузница

- Финансовая грамотность

- ФСК Россети

- фундаментальный анализ

- хеджирование опционами

- холдинг

- цветная металлургия

- Черкизово

- ЧМК

- Шорт сбер

- юмор