SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Мальцев

Мой портфель акций - итоги месяца. Тактика: Buy&Hold - 60%, спекуляции и ребалансировки - 60%.

- 05 апреля 2017, 15:30

- |

Относительно прошлого портфеля на ИИС ( smart-lab.ru/blog/390065.php ) сделал небольшую ребалансировку: 60% акций ЧМК заменил на префы Мечела (держу до разворота цен на уголь или до закрытия долгов Мечелом, или до значимых негативных событий). Акции М.Видео заменил на БСП, потому что не знаю, что будет с ИИС при заявке на выкуп или при конверсии акций М.Видео в М.Видео+Эльдорадо.

Стиль управления — пассивное на основном костяке портфеля (примерно smart-lab.ru/blog/384196.php ), активное — на заемные средства, ловлю краткосрочные бычьи тренды и играю от лонга.

С 1 марта — индекс ММВБ к сегодняшнему дню изменился менее, чем на 0.5%, как и портфель. Макс.дневная просадка 2% (НКНХ ап и прочие), макс. дневной рост 1.7%, что совсем не радует.

Наибольшие убытки в портфеле (за все время, т.к. собирал, в середине февраля, как выяснилось, на хаях) принесли:

Алроса — минус 2%

НКНХ ап — минус 2%

Протек — минус 1%

Башнефть ап — минус 1%.

Мечел ап — минус 0.5%

РусАгро — минус 0.5%

Энел — минус 0.5%

( Читать дальше )

Стиль управления — пассивное на основном костяке портфеля (примерно smart-lab.ru/blog/384196.php ), активное — на заемные средства, ловлю краткосрочные бычьи тренды и играю от лонга.

С 1 марта — индекс ММВБ к сегодняшнему дню изменился менее, чем на 0.5%, как и портфель. Макс.дневная просадка 2% (НКНХ ап и прочие), макс. дневной рост 1.7%, что совсем не радует.

Наибольшие убытки в портфеле (за все время, т.к. собирал, в середине февраля, как выяснилось, на хаях) принесли:

Алроса — минус 2%

НКНХ ап — минус 2%

Протек — минус 1%

Башнефть ап — минус 1%.

Мечел ап — минус 0.5%

РусАгро — минус 0.5%

Энел — минус 0.5%

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

"Окончательный" пассивный портфель акций.

- 31 марта 2017, 16:27

- |

Я наконец-то закрыл ПИФы. Жду, когда придут деньги. Закрыл с убытком: интуиция мне подсказала, что в будущем году эти ПИФы не обгонят индекс. Часть денег переложу из ПИФа акций одной компании в ПИФы акций другой компании.

На ИИС набрал портфель. Собираюсь еще довнести денег, до максимума в 400 К. На остаток накуплю корпоративных облигаций и ОФЗ (ОФЗ — чисто под ребалансировку). Дивиденды (див.доходность 6.5 — 7.5% по прогнозам) также пойдут на покупку облигаций.

С прошлой публикации в плюсе примерно на 1% (Мостотрест, ЛСР, ФосАгро, Система, ММК).

Стремлюсь создать портфель из дивидендных и недооцененных акций. Но сразу обоим пунктам у нас мало кто удовлетворяет (разве что часть МРСК, в перспективе возможно — ЧМК, ММК и Газпром, как это ни смешно).

Часть акций держу как ставку на стратегию развития компании (МосБиржа, М.Видео, Акрон).

Госкомпании — минимум (Башнефть, Алроса и энергосетевые), т.к. их истинная цель вовсе не получение прибыли, а обеспечение рабочих мест и наполнение госбюджета.

( Читать дальше )

На ИИС набрал портфель. Собираюсь еще довнести денег, до максимума в 400 К. На остаток накуплю корпоративных облигаций и ОФЗ (ОФЗ — чисто под ребалансировку). Дивиденды (див.доходность 6.5 — 7.5% по прогнозам) также пойдут на покупку облигаций.

С прошлой публикации в плюсе примерно на 1% (Мостотрест, ЛСР, ФосАгро, Система, ММК).

Стремлюсь создать портфель из дивидендных и недооцененных акций. Но сразу обоим пунктам у нас мало кто удовлетворяет (разве что часть МРСК, в перспективе возможно — ЧМК, ММК и Газпром, как это ни смешно).

Часть акций держу как ставку на стратегию развития компании (МосБиржа, М.Видео, Акрон).

Госкомпании — минимум (Башнефть, Алроса и энергосетевые), т.к. их истинная цель вовсе не получение прибыли, а обеспечение рабочих мест и наполнение госбюджета.

( Читать дальше )

Любовь к круглым числам, или что за фигня происходила сегодня

- 21 марта 2017, 23:12

- |

Сегодня наблюдалась мерзкая для спекуляторов-лонгистов вещь: внезапный разворот отдельных котировок, недавно прошедших лои. Конкретно по мне ударили спекулятивные лонги ФСК и Роснефти.

ФСК — разворот пошел после уровня 0.202, рост от минимумов в 1.6 равен 25%. (0.200 + 1%)

Роснефть — после 325.6 (325+0.2%). Рост от минимумов в 310 равен 5%.

Новатэк — 751.2 (750 + 0.16%).

Т.е. кто-то большой весьма топорно фиксируется по основным инструментам. И видимо, держал основную часть в ФСК, за которым повалились и часть МРСК, но не Россети (?!). На мой взгляд (дилетанта в теханализе), это именно что сработали стопы по определенным уровням.

ФСК — разворот пошел после уровня 0.202, рост от минимумов в 1.6 равен 25%. (0.200 + 1%)

Роснефть — после 325.6 (325+0.2%). Рост от минимумов в 310 равен 5%.

Новатэк — 751.2 (750 + 0.16%).

Т.е. кто-то большой весьма топорно фиксируется по основным инструментам. И видимо, держал основную часть в ФСК, за которым повалились и часть МРСК, но не Россети (?!). На мой взгляд (дилетанта в теханализе), это именно что сработали стопы по определенным уровням.

Долгосрочный портфель инвестора и любителя поиграть в трейдинг

- 17 марта 2017, 13:50

- |

Итак, я определился с портфелем на ближайшие 3-12 месяцев. Разумеется, в случае наступления непредвиденных событий буду его корректировать.

Из прошлого портфеля убрал НКНХ ап (слишком долго ждать их роста) и РусАгро (похожая ситуация, хотя и не такая плохая). Также убрал ВСМПО (дивдоходность 10% — это прекрасно, но одних дивидендов недостаточно) и на Большой Просадке заменил МРСК Центр на ФСК ЕЭС.

Добавил ФосАгро на просадке и Ленту (из всех ритейлеров они больше всего просели плюс у них очень хорошая стратегия развития).

Просадка сильно ударила по моему портфелю (НКНХ, РусАгро, Алроса- которую я в панике продал по 91, затем откупил по 90.5 в среднем). Также на просадке купил ММК, ЛСР и БСП, наращивая плечо что твой лосиный пастух.

Итак, долгосрочные цели неизменны — накопить на улучшение квартиры за 3-5 лет.

Среднесрочные цели — закрыть долг, не уменьшая числа активов (рискованно, знаю). Стоп-лоссы не ставлю, но слежу активно за позициями. Игра только в лонг, с просадкой не более 0.1% по портфелю на каждом инструменте. Портфель ограничен 15-ю эмитентами с ранжированием на три группы по 5 эмитентов:

( Читать дальше )

Из прошлого портфеля убрал НКНХ ап (слишком долго ждать их роста) и РусАгро (похожая ситуация, хотя и не такая плохая). Также убрал ВСМПО (дивдоходность 10% — это прекрасно, но одних дивидендов недостаточно) и на Большой Просадке заменил МРСК Центр на ФСК ЕЭС.

Добавил ФосАгро на просадке и Ленту (из всех ритейлеров они больше всего просели плюс у них очень хорошая стратегия развития).

Просадка сильно ударила по моему портфелю (НКНХ, РусАгро, Алроса- которую я в панике продал по 91, затем откупил по 90.5 в среднем). Также на просадке купил ММК, ЛСР и БСП, наращивая плечо что твой лосиный пастух.

Итак, долгосрочные цели неизменны — накопить на улучшение квартиры за 3-5 лет.

Среднесрочные цели — закрыть долг, не уменьшая числа активов (рискованно, знаю). Стоп-лоссы не ставлю, но слежу активно за позициями. Игра только в лонг, с просадкой не более 0.1% по портфелю на каждом инструменте. Портфель ограничен 15-ю эмитентами с ранжированием на три группы по 5 эмитентов:

( Читать дальше )

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

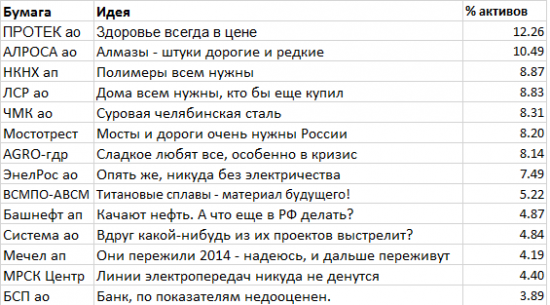

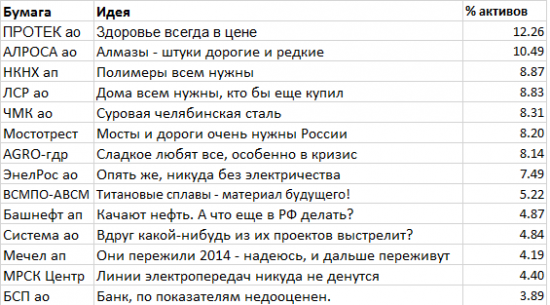

Идея Питера Линча — в том, чтобы сформулировать причину покупки компании в одном предложении.

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

Вопрос: мультипликаторы акций, торгующихся на SPBEX

- 26 февраля 2017, 22:33

- |

Доброго времени суток! Кто-нибудь знает, торгуются ли на Санкт-Петербургской бирже американские акции с P/BV от 0.5 до 2? Или бесплатный сервис, где можно поставить отбор именно по P/BV?

(P/E не интересует, его множество сервисов предоставляют, а вот P/BV пока не нашел).

(P/E не интересует, его множество сервисов предоставляют, а вот P/BV пока не нашел).

Различные источники прибыли краткосрочников и долгосрочников (личное мнение)

- 24 февраля 2017, 20:39

- |

Дисклеймер 1: пост отражает личное мнение автора и не претендует на звание истины в последней инстанции.

Дисклеймер 2: в посте используются два весьма спорных предположения:

а) Существуют бизнесы — акционерные общества, дружественные к миноритариям и не выводящие прибыль в оффшоры и зарплаты топ-менеджеров;

б) долгосрочная цель любого существующего бизнеса — достичь рентабельности, значительно превышающей инфляцию и ставки по депозитам.

Если эти предположения считать неверными, заключения поста неверны и обсуждение бессмысленно. Как гласит логика высказываний «из ложной посылки — всё, что угодно».

Среди клиентов биржи существуют две большие группы, которые редко пересекаются: краткосрочные инвесторы (спекулянты) и долгосрочные инвесторы. Среди первых возможна куда более высокая доходность, но число проигравших намного больше числа выигравших. Среди вторых — доходы не так высоки, но и разорившихся долгосрочных инвесторов не так и много (при разумном инвестировании с диверсификацией и ребалансировкой). Попробуем разобраться, почему распределения величины и доли выигрышей и проигрышей так различаются.

( Читать дальше )

Дисклеймер 2: в посте используются два весьма спорных предположения:

а) Существуют бизнесы — акционерные общества, дружественные к миноритариям и не выводящие прибыль в оффшоры и зарплаты топ-менеджеров;

б) долгосрочная цель любого существующего бизнеса — достичь рентабельности, значительно превышающей инфляцию и ставки по депозитам.

Если эти предположения считать неверными, заключения поста неверны и обсуждение бессмысленно. Как гласит логика высказываний «из ложной посылки — всё, что угодно».

Среди клиентов биржи существуют две большие группы, которые редко пересекаются: краткосрочные инвесторы (спекулянты) и долгосрочные инвесторы. Среди первых возможна куда более высокая доходность, но число проигравших намного больше числа выигравших. Среди вторых — доходы не так высоки, но и разорившихся долгосрочных инвесторов не так и много (при разумном инвестировании с диверсификацией и ребалансировкой). Попробуем разобраться, почему распределения величины и доли выигрышей и проигрышей так различаются.

( Читать дальше )

Если лошадь сдохла, или главная ошибка эмоционального трейдера

- 23 февраля 2017, 23:04

- |

В трейдинге я третий месяц, поэтому заранее извиняюсь, что могу писать давно известные истины, но все равно напишу — как предостережение.

Печальный опыт, который почти всегда приводил к убыткам.

Как это было много раз:

Нахожу некую перспективную акцию (назовем ее Х), покупаю. Держу, держу, держу… Рынок растет, акция — нет. Решаю переложиться в другой актив, продаю Х.

Только продаю, как Х начинает расти. Смотрю индикаторы. Вроде не останавливается, разворотных сигналов нет. Покупаю Х снова. Тут рост замедляется, разворот… ЛОСЬ! И всё, Х возвращается на цену, которая была до этого взлета, и снова болтается там долгое время.

Более всего мне не везло таким образом с акциями Энел, ОМПК, Мостотрест, ЛСР, РусАл. Сюда же Алроса и МосБиржа последний месяц.

Вспоминается старая поговорка: «Если лошадь сдохла — слезь». Если продал долго не поднимавшийся актив, то не надо покупать его после начавшегося подъема. Лучше дождаться отката (как в ЛСР, РусАгро или Протек в январе-феврале). Если только причина взлета не в суперпозитивном отчете/новости, да и тут есть исключения: Яндекс, Алроса, Лента последний месяц. Ждем отката Черкизово, чтобы купить до отчета. Авось на отчете взлетит. А если не взлетит — пусть лежит на долгий срок…

Печальный опыт, который почти всегда приводил к убыткам.

Как это было много раз:

Нахожу некую перспективную акцию (назовем ее Х), покупаю. Держу, держу, держу… Рынок растет, акция — нет. Решаю переложиться в другой актив, продаю Х.

Только продаю, как Х начинает расти. Смотрю индикаторы. Вроде не останавливается, разворотных сигналов нет. Покупаю Х снова. Тут рост замедляется, разворот… ЛОСЬ! И всё, Х возвращается на цену, которая была до этого взлета, и снова болтается там долгое время.

Более всего мне не везло таким образом с акциями Энел, ОМПК, Мостотрест, ЛСР, РусАл. Сюда же Алроса и МосБиржа последний месяц.

Вспоминается старая поговорка: «Если лошадь сдохла — слезь». Если продал долго не поднимавшийся актив, то не надо покупать его после начавшегося подъема. Лучше дождаться отката (как в ЛСР, РусАгро или Протек в январе-феврале). Если только причина взлета не в суперпозитивном отчете/новости, да и тут есть исключения: Яндекс, Алроса, Лента последний месяц. Ждем отката Черкизово, чтобы купить до отчета. Авось на отчете взлетит. А если не взлетит — пусть лежит на долгий срок…

Собственная квартира - актив или пассив? По следам Кийосаки, или как планировать бюджет при проживании в собственой квартире

- 23 февраля 2017, 16:54

- |

Дисклеймер 1: я НЕ занимаюсь прогнозированием доходностей и ставок, поэтому они в каком-то смысле взяты «от балды», из средне благоприятных прогнозов.

Дисклеймер 2: актуально для тех, кто планирует (или мечтает) переехать в Москву в ближайшее время. Для тех, кто-то в столицу переезжать не намерен или, наоборот, намерен уехать из столицы, этот пост также не актуален.

Роберт Кийосаки в книге «Богатый папа, бедный папа» предложил прекрасную концепцию разделения собственности на активы и пассивы. Идея не нова, но позволяет иначе взглянуть на собственность.

Актив — вся собственность, которая приносит доход (ценные бумаги, банковские депозиты, доходная недвижимость)

Пассив — собственность, которая приносит расходы (долги, ипотечная квартира, автомобиль, бытовая техника и т.д.)

Но одна и та же собственность, в зависимости от управления, может быть как активом, так и пассивом.

Рассмотрим конкретные примеры

Случай 1.

Молодая пара живет в собственной квартире стоимостью 5 млн. рублей на окраине Москвы (родители подарили, случай маловероятный, но иногда возможный). Доход пары в месяц — 50 — 80 тысяч рублей (оклад + нестабильные премии).

( Читать дальше )

Дисклеймер 2: актуально для тех, кто планирует (или мечтает) переехать в Москву в ближайшее время. Для тех, кто-то в столицу переезжать не намерен или, наоборот, намерен уехать из столицы, этот пост также не актуален.

Роберт Кийосаки в книге «Богатый папа, бедный папа» предложил прекрасную концепцию разделения собственности на активы и пассивы. Идея не нова, но позволяет иначе взглянуть на собственность.

Актив — вся собственность, которая приносит доход (ценные бумаги, банковские депозиты, доходная недвижимость)

Пассив — собственность, которая приносит расходы (долги, ипотечная квартира, автомобиль, бытовая техника и т.д.)

Но одна и та же собственность, в зависимости от управления, может быть как активом, так и пассивом.

Рассмотрим конкретные примеры

Случай 1.

Молодая пара живет в собственной квартире стоимостью 5 млн. рублей на окраине Москвы (родители подарили, случай маловероятный, но иногда возможный). Доход пары в месяц — 50 — 80 тысяч рублей (оклад + нестабильные премии).

( Читать дальше )

Ребалансировка против хеджирования, или От чего защищает "защитный" инструмент - облигации.

- 20 февраля 2017, 23:29

- |

Дисклеймер 1: МНОГО БУКВ.

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

теги блога Александр Мальцев

- Asset Allocation

- ETF

- interactive brokers

- QIWI

- RTS

- si

- VEON

- аккумуляторы

- акции

- Арсагера

- АФК Система

- Ашинский МЗ

- башнефть

- Благотворительность

- БСП

- вопрос

- Вопрос сведущим

- ВСМПО

- ВСМПО-АВИСМА

- Газпром

- ГМК НорНикель

- голубые фишки

- денежный поток

- ДЗРД

- ДЗРД - Донской завод радиодеталей

- Дивидендные акции

- дивиденды

- долгосрок и краткосрок

- долгосрочная идея

- долгосрочное инвестирование

- доллар

- еврооблигации

- защита от кризиса

- ИИС

- инвестидеи

- инвестиции

- инвестиции в российские ценные бумаги

- итоги

- итоги месяца

- Итоги недели

- консервативный портфель

- корпоративные облигации

- Коршуновский ГОК

- кризис

- кукл

- литий

- личный финансовый план

- лонг

- Лукойл

- мнения

- Мой портфель

- МРСК Волги

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- мультипликаторы

- Муниципальные облигации

- НМТП

- облигации

- опционы

- открытие брокер

- паника

- пассивное инвестирование

- плечи

- плечи зло

- портфель

- портфель акций

- прогнозы

- производство

- протек

- ралли

- ребалансировка портфеля

- рецензия на книгу

- риск менеджмент

- Роснефть

- Россельхозбанк

- Россети

- Русагро

- рынок США

- Санкт-Петербургская биржа

- Сбербанк

- Система

- СМЗ

- спекулянт

- спекуляции

- субординированные выпуски

- теханализ

- технический анализ

- трейдинг

- уральская кузница

- Финансовая грамотность

- ФСК Россети

- фундаментальный анализ

- хеджирование опционами

- холдинг

- цветная металлургия

- Черкизово

- ЧМК

- Шорт сбер

- юмор