Оксана Разяпова

SDR - дареным 18 млрд в зубы не смотрят

- 23 августа 2021, 21:02

- |

SDR в данном случае похожи на целевые сертификаты, которые можно потратить на ограниченное число целей. Как если Кока-кола дала к акциям купоны на продукцию. Профит прилетел. Радуемся и не жужжим.

П.С. Венесуэле денег не дали, а SDR можно и передать другу…

- комментировать

- Комментарии ( 8 )

Почему не спасли Леман Бразерс?

- 22 августа 2021, 10:47

- |

Нам говорят, что банк накопил кучу токсичных ипотечных облигаций. Но ипотечные агенства начали спасать до краха Леман. Они не были к тому времени дефолтными.

Решила я глянуть отчет за 2007 г. Там в принципе все нормально, риск несут только леверидж, т.е. соотношение заемных средств к собственным(16-30 в зависимости от системы подсчета) и дефолтные свопы (страховка от дефолта по ценным бумагам, которая может продаваться отдельно от этих бумаг). Их проблема в неравномерности распределения риска, коротко — весь риск наступает одномоментно, его нельзя размазать. Но опыт показывал, что если институты с одномоментным риском спасали, то позднее они с лихвой отбивали вложенное (так было с ипотечными агенствами).

Если бы Леман спасли, как агенства, то через несколько лет он отбил бы вложенное, как это сделали те же ипотечные агенства. Но на Лемане решили сэкономить, что оказалось бессмысленным, потому что пришлось спасать за большую сумму тот же страховщик AIG, у которого были дефолтные свопы и Лемана в т.ч. (по облигациям Лемана). Одномоментный риск перешел к AIG и другим институтам. Глава Леман мог сколько угодно негодовать на иррациональность рынка, заявляя, что стоимость ипотек на балансе выше (если бы Леман не обанкротился, то он получил бы по ним кучу прибыли, как ФРС), но рынок в кризис иррационален, он сыпется как домино, вызывая одномоментные риски.

Научиться можно всему

- 20 августа 2021, 09:19

- |

Мы привыкли, например, к подобной сакральности музыкантов. Они учатся лет по 10 — музшкола, консерватория. Я лично ни одной ноты не знала. Мне стало интересно, а когда мне интересно, я погружаюсь в тему как экскаватор в землю, правда, бросаю, когда интерес пропадает. Я за пару-тройку месяцев прошла галопом несколько книг по теории музыки инаписала пару партитур на 1 и 2 мин, которые отослала на конкус. Партитуры были как у больших — на оркестр, я даже валторны транспонировала и пр. Я не прошла даже отборочный тур, но конкурс был международный и даже в отборочный тур прошла сотня партитур из более 1000 из множества стран мира. Из России было 200!!! партитур, хотя конкурс прводила местная московская филармония и приз был очень большим, а участие бесплатное, чего в международных конкурсах почти не бывает.

( Читать дальше )

Как потерять $1.3 млрд на идеальном хедже

- 18 августа 2021, 19:54

- |

Компания пыталась завоевать американский нефтяной рынок и объявила акцию фиксированных цен (24-27 долларов в зависимости от вида нефтепродукта) на продаваемую ею нефть на 10 лет. Текущая цена была на 3 доллара ниже. Будь у компании хрустальный шар, они бы вообще не хеджились, потому что им удалось попасть в яблочко — ближайшие 10 лет цены практически всегда были ниже акционной цены MGRM — знай, греби бабло. Но хрустального шара у них не было, они захеджились покупкой фьючей на аналогичный объем (160 млн баррелей за 10 лет). Как по учебнику. Откуда сумасшедшие убытки?

В книге автор приводит сложные расчеты, я приведу свои, на пальцах. Если весь объем Х, то каждый месяц компания получает деньги за Х:10 лет:12 месяцев=1/120Х + 10%(1/120Х), если цена, получаемая по акционному контракту больше рыночной на 10% (мы берем благоприятный сценарий).

( Читать дальше )

Как потерять $691 млн на опционах

- 18 августа 2021, 16:49

- |

( Читать дальше )

Как потерять 1 млрд долларов

- 17 августа 2021, 07:45

- |

На форвардах (это типа фьюча, только вы не платите маржу и комиссию, расчет полностью в день поставки). Форварды — это внебиржевые сделки. Компания Sowa покупала нефть за доллары, перерабатывала и продавала нефтепродукты в Японии за йены. Они решили захеджировать возможное ослабление йены. Но йена ближайшие годы только укреплялась. Что произошло дальше неясно. Очевидно, как это часто бывает, кто-то, потеряв относительно небольшую сумму, испугался за свое место и в попытках выпутаться загнал компанию в яму постоянным усреднением. Мы знаем, как это бывает — трейдер понесет потерю 10х, тянет и выпутывается, пока при 100х не открывает глаза его босс отдела и уже сам, боясь за свое место, доводит до 100000х.

( Читать дальше )

Казнить нельзя помиловать

- 15 августа 2021, 20:39

- |

С анекдотичного случая начинается книга Опасные игры с деривативами о масштабных эпикфэйлах. Англо-голландская компания, владевшая половиной компании Showa shell, несколько раз просила ее переставить запятую в присланной им сумме убытков последней на валютных сделках. Убыток был в 1.07 млрд долларов, наивные англичане упорно думали, что это опечатка и речь идет о миллионе долларов.

Число Пи

- 14 августа 2021, 23:20

- |

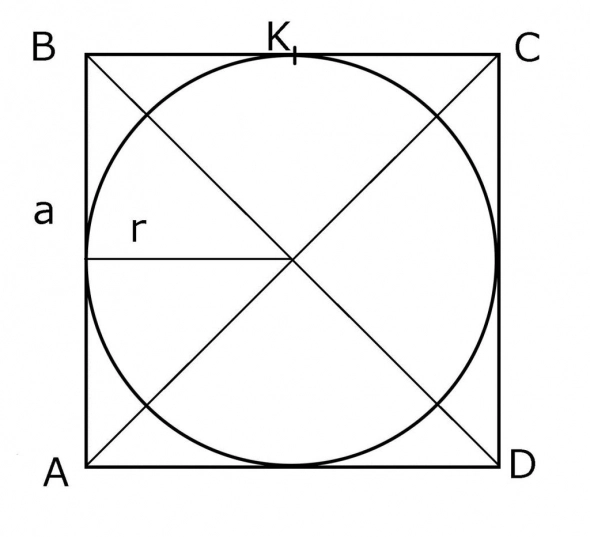

Площадь круга равна пи умн на радиус в квадрате, при радиусе в 1 это будет 3.14 умножить на 1 в квадрате. Площадь квадрата на рисунке равна квадрату стороны, а одна сторона равна 2 радиуса, т.е 4 радиуса в квадрате. Собственно Пи это антиразница между квадратом и кругом, т.е разница между 4 и 3.14 это и есть площадь квадрата, куда не вписался круг. Важно соответственно число 0.86радиуса в квадрате, это и есть разница между квадратом и кругом, а вовсе не освященное число пи. Т.к. нагляднее представление в виде квадратов, то мы можем представить эту площадь остатка также в виде квадрата. Берем корень от 0.86 и получаем 0.92 радиуса, т.е. 0.46у. Т.е. при квадрате со стороной у разница между кругом в нем и квадратом у будет составлять квадрат со стороной 0.46у. Или 0.21 площади.

( Читать дальше )

Книга Волк с Уолл-стрит

- 14 августа 2021, 16:03

- |

Такова сила внушения.

Сорос 19 века

- 13 августа 2021, 12:23

- |

В первую очередь среди королей Уолл-стрит выделяются ДЖЕЙ ГУЛД… Он холодный, мстительный, жесткий и безжалостный. Его главная страсть-не деньги, а власть, которой он может обладать, имея их. Он не гордится тем, что его называют богатым, он радуется, что его боятся… Он лишен сочувствия. В его сердце нет теплого места, он бессердечен. Сделав его в молодости бедным, природа наделила его хитроумным механическим мозгом с длинной головой, железным телосложением и бесстрашными нервами, подкрепленными огромной силой воли. Он родился спекулянтом, как Наполеон родился генералом, и оба без колебаний пожертвовали бы всем, что близко или дорого, для достижения определенной цели. Чисто эгоистично у него была одна цель: чтобы его боялись.У него нет ни любви, ни жалости. Тому, кто сам никому не доверяет, тоже нельзя доверять. Дружба с ним-пустое имя, и он без колебаний пожертвовал бы своим самым близким другом, если бы это соответствовало его целям.

Он не велик, даже в умозрительном смысле, хотя он хитроумными манипуляциями прикрыл свое имя вымышленным страхом. К половине ходов на Уолл-стрит, которые ему приписывают, он не приложил руки. Именно этот страх перед его таинственным действием

позволяет ему удержаться на ногах и обладать страшной силой. Он смеется про себя над доверчивостью толпы, когда

один из его тайных эмиссаров распространяет слухи об этом: «Гулд в этом замешан» и спокойно пользуется ситуацией. Он начал с того, что терроризировал своих коллег по бизнесу и

заставлял их подчиняться. Они стали бояться упоминания его имени. Затем он обратил свое внимание на прессу и субсидировал свободу слова для достижения своих целей. Национальные автомагистрали, железные дороги и телеграф

попали под его проклятие… Он доказал свою ложь своим друзьям, он докажет ложь нации. С момента своего прихода

в финансовый мир он был полон обещаний и не мог их выполнить. Его власть никогда не использовалась на

благо общества. Он побеждает только для того, чтобы разрушать.

Прямо один в один Сорос, тот тоже не столько могущественен, сколько приписан к хитроумным ходам. Сорос завяз в политике, когда другие углублены в чэрити. Соответственно и пользуется плохой репутацией. Погуглив Гулда, я обнаружила еще аналогию: у того тоже была история вроде британского фунта, тоже составившая ему славу, только с золотом, где он устроил корнер. Гулд был мегаизвестен в свое время и оставил кучу денег своим наследникам, но История его имя не сохранила.

теги блога Оксана Разяпова

- 9 мая

- Huawei Technologies

- it

- Lehman Brothers

- Sowa Shell

- Tesla

- Treasuries облигации

- Wildberries

- акции

- аналитики

- аналогии

- аэропорты

- банки

- Билл Гейтс

- БКС

- Боинг

- вакцины

- ВВП

- Великая депрессия

- Венесуэла

- вероятности

- война

- Волк с Уолл стрит

- ВТБ

- Газпром

- Галицкий

- госдолг сша

- дедолларизация

- Делимся интересными фильмами

- денежные реформы

- доллары

- дотации

- ЕЦБ

- женщины

- зож

- золото

- игра на понижение

- инфляция

- казначейство США

- кино

- Китай

- книги

- космос

- кризисы

- лох не мамонт

- Магнит

- Маркидонова

- Маск

- Маслоу

- математика

- металл

- миллионы

- Мильнер

- мобильный пост

- мозг

- молодежь

- налоги

- НБУ

- недвижимость

- нефть

- общеизвестное

- олигархи

- оплата труда

- оффтоп

- пенсии

- Полюс золото

- Пушкин

- ракеты

- рептилоиды

- рецензия на книгу

- саморазвитие

- санкции

- санции

- сбербанк

- Сергей Галицкий

- Сирия

- Стамбул

- статистика

- США и Россия

- Тесла

- Трамп

- трейдинг

- Турция

- Украина

- фильмы про биржу и трейдинг

- финансовые пузыри

- форекс

- Франция

- ФРС

- хеджирование

- Хуавей

- ЦБ

- ЦБ РФ

- ЦБ Японии

- чебурнет

- черное золото

- число пи

- юань

- юмор

- Яндекс