Мои Инвестиции

Доброе утро! 14 июля

- 14 июля 2023, 11:31

- |

• По данным МЭА, выручка России от экспорта нефти в июне снизилась на 50% г/г и на 11% м/м, составив $11,8 млрд. Сокращение выручки от экспорта нефти в июне было обусловлено в основном снижением объемов, а не цен: объем уменьшился на 8% м/м.

• Цены на нефть продолжают рост. По оценкам агентства Reuters, текущие цены на нефть марки Urals с погрузкой в августе в балтийских портах и порту Новороссийска достигли $63 за барр., что близко к максимуму за год.

• Индекс цен производителей в США снизился до 0,1% г/г против 0,9% в мае, что является самым низким показателем с августа 2020 г.

• Доходность 10-летних облигаций США сейчас находится на отметке в 3,78%(примерно на уровне начала года), в то время как доходность облигаций Германии составляет 2,46% – рост на 14 б.п. с начала года. Доходность швейцарских 10-летних облигаций за аналогичный период снизилась более чем на 20 б.п. Однако, несмотря на гораздо более низкую доходность, швейцарский франк продолжает опережать почти все мировые валюты, поднявшись до 1,166 за доллар США – максимум с января 2015 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ночное дежурство

- 13 июля 2023, 12:41

- |

Акции, валюты и сырьё вчера выросли на фоне более низкой инфляции в США. Доходность 2-летних гособлигаций США упала на 10 б.п. до 4,71% после формирования «двойной вершины».

Илон Маск станет главой компании xAI, которая займется разработками в области искусственного интеллекта. Рынок считает, что попытка Маска конкурировать с Microsoft и Google будет неудачной — акции ИТ-гигантов выросли на 1,5%, несмотря на появление конкурента. Напомним, что ранее, несмотря на огромные возможности в создании продуктов, Apple слишком поздно заявила о выходе на рынок электромобилей, не сумев составить конкуренцию Tesla и другим автопроизводителям.

Сокращение экспорта и импорта КНР в июне превысило прогнозы.

Ночное дежурство (российские рынки)

Маркетплейсы предлагается обязать удерживать 20% НДС при поставках товаров из-за рубежа, сообщают «Известия». В настоящее время поставки товаров из третьих стран через маркетплейсы не облагаются НДС. Предложение выравнивает налогообложение импорта и товаров российских производителей, приведёт к сокращению импорта и будет стимулировать спрос на отечественную продукцию.

( Читать дальше )

Взгляд на компанию: "Полюс" объявил бай-бэк?

- 10 июля 2023, 14:11

- |

📈 Цена бумаг в рамках программы обратного выкупа составляет 14 200 руб. за одну акцию (премия около 33% к цене на конец для 7 июля). В моменте акция отреагировала ростом порядка 6%.

✒️ Согласно пресс-релизу компании, заявки на продажу акций, соответствующие условиям программы приобретения, будут удовлетворяться в порядке их поступления. В предложении смогут поучаствовать акционеры, владевшие акциями на конец операционного дня 7 июля 2023 г. Возможность подать заявку будет открыта с 14:00 10 июля до 17:00 9 августа.

💡В моменте мы рассматриваем новость как негативную для акций компании, ввиду того что к выкупу можно представить бумаги, которыми владел акционер на 7 июля 2023 г. Таким образом, сегодняшний рост акций не обоснован, так как никто из купивших бумагу сегодня представить её к выкупу не сможет. Учитывая цену в 14 200 руб. на акцию к выкупу (премия 3 500 руб. на акцию), мы оцениваем негативный эффект на акцию на бирже в 1 000 руб. к закрытию пятницы 7 июля.

( Читать дальше )

Минцифры и маркетплейсы обсуждают новый отраслевой налог. Сколько может составить нагрузка и какие еще есть регуляторные риски?

- 07 июля 2023, 16:02

- |

✂️ Обсуждение нового налога идет на фоне чистой убыточности ключевых игроков и большой части сектора. По нашим прогнозам, в 2023г. электронная коммерция вырастет на 34% до 6,7 трлн руб., а 0,5% соответствует потенциальному налогу в 34 млрд руб. Последнее сравнивается с 29 млрд руб., в которые обходится содержание сети отделений «Почты России», по данным компании.

📌 Оборот Ozon может вырасти на 70% до 1,4 трлн руб. в 2023г. Таким образом, обсуждаемый налог означает дополнительную нагрузку для компании в 7 млрд руб. Величина составляет 25% от нашего прогноза скорректированной EBITDA 2023г. и 1,7% от текущей капитализации.

✔️Сектор также обсуждает антимонопольные ограничения для маркетплейсов, включая долю не более 35% от товарного рынка и необходимость согласования с ФАС сделок выше определённого порога (7 млрд руб. в текущей версии). Напомним, что соответствующий закон Госдума приняла в конце июня.

( Читать дальше )

АФК «Система» отчиталась за I кв. 2023. Что мы думаем о компании?

- 15 июня 2023, 14:48

- |

📈 Выручка выросла на 7% г/г до 221 млрд руб. и оказалась на уровне ожиданий рынка. При этом cкорр. EBITDA увеличилась на 13% г/г до 82,4 млрд руб., превысив консенсус-прогноз на 8%. Чистая прибыль составила 16,5 млрд руб.

🏎 Среди основных драйверов роста финансовых показателей группы стоит выделить хорошие показатели ключевых активов, в том числе МТС, Агрохолдинга «Степь», «Медси» и «Биннофарма», которые более чем компенсировали слабые результаты «Сегежи». Положительный эффект также оказала консолидация «Эталона» с начала мая 2022 г.

👛 Кроме этого, значительное влияние на скорр. EBITDA оказал позитивный эффект от приобретения сети отелей Wenaas Hotel Group. Компания признала около 16 млрд руб. прибыли от этой сделки.

🔭 Мы ожидаем сохранения устойчивого роста финансовых результатов АФК в последующих кварталах, в том числе благодаря консолидации Wenaas Hotel Group и Natura Siberica, а также ожидаемому постепенному восстановлению рентабельности «Сегежи».

( Читать дальше )

Рынок рекламы в России восстанавливается. Сохранится ли положительная динамика?

- 05 июня 2023, 14:33

- |

📈 По данным АКАР, в I кв. 2023 г. рынок рекламы вырос на 8% г/г до 140-145 млрд руб., несмотря на высокую базу прошлого года, когда еще были активны зарубежные рекламодатели. Такая динамика свидетельствует о заметном восстановлении рекламного рынка в России. Для сравнения в 2019-2021 гг. рост в первом квартале в среднем составлял 4-5% г/г.

✏️ АКАР не представила разбивку по отдельным сегментам рынка, но, по оценкам NMi Group, объемы интернет, ТВ, наружной и радио рекламы росли на 5-10% г/г. OMD OM и Group4Media также подтвердили двузначные темпы роста интернет сегмента.

🛍 АКАР также не учитывает объемы рекламы в сегменте ритейл-медиа, который продолжает показывать стремительный рост. Таким образом, объем и рост всего рекламного рынка, и интернет сегмента в частности, вероятно, немного больше. Например, с учетом ритейл-медиа NMi Group оценивает рост всего рынка рекламы на уровне 13,5-15% г/г.

📦 Сильную динамику рекламы в e-commerce подтверждают и результаты Ozon. Рекламные доходы компании в I кв. 2023 г. увеличились почти в три раза г/г до 10,8 млрд руб., что, по нашим оценкам, составляет около 50% от ритейл-медиа.

( Читать дальше )

"Мечел" – слабые операционные результаты за 1 кв. 2023

- 31 мая 2023, 17:33

- |

📉 Сегодня «Мечел» опубликовал слабые операционные результаты за 1 кв. 2023 г. Добыча угля снизилась в 1 кв. на 25% г/г и на 16% кв/кв, в то время как продажи концентрата коксующегося угля снизились на 35% г/г и на 34% кв/кв. На снижение продаж в первую очередь повлияли затруднения с логистикой на Дальнем Востоке, из-за чего компания была вынуждена снизить производство. Мы считаем, что это временный фактор, и ожидаем восстановления объемов уже во 2 кв. 2023 г.

🔩В сталелитейном дивизионе ситуация у «Мечела» гораздо лучше: продажи сортового проката незначительно снизились кв/кв (-2%), в то время как продажи листового даже выросли на 6% кв/кв.

👍 Несмотря на слабые операционные результаты, мы сохраняем наш позитивный среднесрочный взгляд на акции «Мечела» на фоне благоприятной конъюнктуры на мировом рынке угля, а также в виду продолжающегося делевериджинга и привлекательной оценки. По нашим оценкам, показатель ND/EBITDA «Мечела» на конец 2022 г. составил 1.9х.

©️Дмитрий Глушаков, Никанор Халин, Иван Сальковский

( Читать дальше )

"Сегежа" опубликовала результаты за 1 кв. 2023 г. Наблюдается ли улучшение?

- 24 мая 2023, 16:40

- |

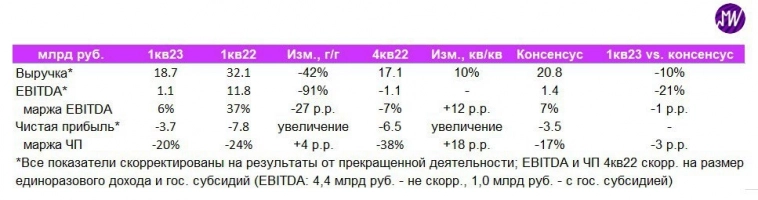

📑 Результаты компании в 1кв23 оказались ниже консенсуса.

📉 Выручка компании в 1кв23 снизилась г/г до 18,7 млрд руб. (+10% кв/кв, -42% г/г). Причиной послужила коррекция цен с пиков 2022 г. во всех продуктовых категориях.

🇨🇳 Дополнительным фактором выступило падение объемов продаж пиломатериалов на фоне низкого спроса в Китае в 1 кв. 2023 г. (-11% кв/кв; -26% г/г).

🇷🇺 Поддержку показателям оказали ослабление рубля (+23% по руб./евро кв/кв), рост продаж бумаги, бумажных мешков (рос. активы) и фанеры.

📝 EBITDA компании в 1кв23 составила 1,1 млрд руб.

💰 В 4кв23 очищенная от гос. субсидий и единоразового дохода EBITDA составила -1,1 млрд руб.

👍 Таким образом, наблюдаем улучшение кв/кв в терминах прибыльности по операционной деятельности.

🧱 Мы считаем, что увеличение активности в строительном секторе поможет компании нарастить объемы продаж и поддержит цены во 2 и 3 кв.

⚙️ В целом по 2023 г. ожидаем улучшения показателей прибыльности на фоне продолжающейся оптимизации расходов.

( Читать дальше )

«Русагро» разочаровала результатами 1кв23. Насколько новый сезон может быть лучше?

- 22 мая 2023, 15:06

- |

📈 Компания опубликовала результаты работы за 1кв2023. Выручка упала на 23% из-за давления на рыночные цены (-20% по операционным сегментам в среднем) и перенос продаж в течение с/х года.

✂️ Консолидированная EBITDA сократилась на 56% г-к-г до 7 млрд руб. Рентабельность снизилась до 15% с 26% год назад и показала худший результат за три года для периода.

🌾 Особенно разочаровали сегменты растениеводства (убыток по EBITDA) и мяса (4% рентабельность). Первый страдает из-за высокого предложения и экспортных пошлин, второй — из-за падения цен и открытия Дальневосточного проекта.

🌻 Масложировой дивизион компенсировал некоторый негатив. EBITDA рентабельность составила 18% — значительно выше наших справедливых уровней (в районе 10%). Ключевые причины: рекордный урожай подсолнечника и падение цен на него (-35% в Октябре-Мае).

💼 Чистый долг сократился за квартал на 16 млрд руб. до 83,6 млрд руб. Чистый долг/EBITDA остался неизменным 2.3х.

💡 Наш взгляд на «Русагро» остается осторожным.

( Читать дальше )

«Русагро» сообщило о случае АЧС в Приморском края. Насколько велики репутационные риски для будущего экспорта?

- 15 мая 2023, 12:53

- |

💉 Случай заражения африканской чумой свиней (АЧС) был зафиксирован на одном из шести свинокомплексов дальневосточного проекта. Производственные площадки построены моноблоками, а маршруты передвижения предусматривают санитарные разрывы, увеличивая шансы на локализацию заболевания.

🐖 Проект был запущен в 2021г. и находится в стадии выхода на плановую мощность. Потери в производстве оценены компанией как незначительные, а поголовье площадки застраховано. Вирус АЧС не опасен для людей и на качество продукции не влияет.

🧪 Эпидемиологическая ситуация с АЧС остаётся напряженной. Россельхознадзор фиксирует 26 активных вспышек в моменте и более 2.2 тыс. вспышек за последние 15 лет. Большой вклад в распространение вносят естественные вспышки в дикой природе и низкий уровень биобезопасности в личных подсобных хозяйствах (ЛПХ).

📌 Свинокомплексы на Дальнем Востоке составляют 15% от общего производства свинины «Русагро» в 2023г. в нашей модели. Первая очередь проекта ориентирована на внутреннее производство региона. Последующие очереди могут быть направлены на экспорт при открытии новых рынков. Близость к Китаю позиционирует проект стратегически привлекательно. Однако, ситуация с АЧС в стране и вспышка на площадке компании несут значительные репутационные риски.

( Читать дальше )

теги блога Мои Инвестиции

- BRU3

- GOOGL

- MSFT

- Ozon

- Polymetal

- Qiwi

- softline

- veon

- VK

- X5

- X5 Retail Group

- yandex

- акции

- алроса

- афк система

- аэрофлот

- банки

- башнефть

- Газпром

- ГМК Норникель

- дивиденды

- запрет на экспорт нефтепродуктов

- зерновая сделка

- икс 5 финанс

- календарь событий

- м.видео

- Магнит

- Мать и Дитя

- металлурги

- Мечел

- Минцифры

- Московская биржа

- нефтяной сектор

- Новатэк

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- полиметалл

- полюс золото

- полюс пао

- прогноз компании

- прогноз по акциям

- пятерочка

- ростелеком

- русагро

- русал

- самолет

- сбербанк

- Сегежа

- Сегежа групп

- Совкомфлот

- тмк

- ФАС

- форекс

- цены на топливо

- Чижик

- экспорт нефтепродуктов

- Эталон

- Яндекс