Блог компании Иволга Капитал | Государства на рынке долга всё больше. Не стоит удивляться, что индекс ОФЗ дал за 3 года 3%

- 22 июня 2023, 07:39

- |

Отслеживая индикаторы инфляции и девальвации, и то, и то для облигационного рынка – беда, мы мониторим динамику накопленных фондов (ликвидная часть ФНБ), динамику денежной массы и динамику госдолга.

Иногда наблюдение наводит на сторонние мысли. В частности, о госдолге. В экономике, состоящей, минимум, на 2/3 (или ¾?) из госсобственности, госдолг в отдельности не так показателен. И всё же.

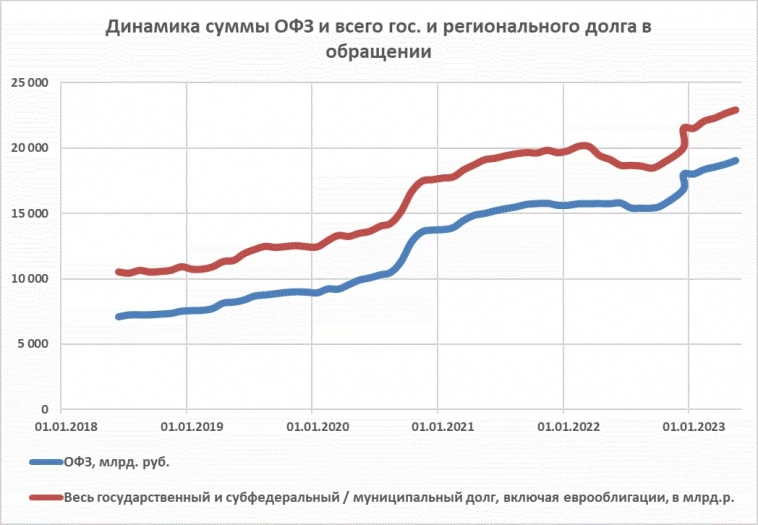

На графиках динамика ОФЗ и общего госдолга. И, что полезнее, доля госдолга в рублевом сегменте облигаций и на всем рынке российских облигаций, включая еврооблигации.

Доля госзаимствований в общем долге растет, и это хорошо читается. В рублевом сегменте последнее время она вроде бы стабильна. Но стабилизация обманчива: в общем долге доля неуклонно увеличивается. Ждать, когда каждая вторая облигация на МосБирже будет ОФЗ, наверняка недолго. Когда ими будут 6 из 10 бумаг – возможно, тоже.

Можно возразить, что долгов у государства всё ещё мало, и наблюдение не имеет практического смысла.

Имеет. У любого рынка есть свой баланс спроса и предложения. Скорость заимствований через ОФЗ его, похоже, нарушает. На последнем аукционе Минфин размещал 6-летние ОФЗ с доходностью 10,2%, 15-летние – почти под 11% годовых. При ключевой ставке 7,5%.

Если не вдаваться в теории, очевидный результат для инвестора – неэффективность вложений в госбумаги. Есть волатильность, доходности почти нет. Индекс ОФЗ, RGBITR – +3% за 3 года. Исходя из потребности бюджета в деньгах следующие 3 года вряд ли поправят картину.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- директлизинг

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- ИС Петролеум облигации

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

для держателей долга есть один индикатор — цена размещения, текущая котировка

доходность буман никому не интересна есть денежный поток и ладно, аудиторы дюрацию не считают. А вот котировка этих вложений…регулятор не фиксировал никогда доходность, а «переоценку долгов » рынком останавливает каждый раз

Ну дадут они нам по офз 15%, это значит скидку пои размещении нужно дать больше 20%. А долги накопленные переоценить на многие трлн

Скорее всего — «покупать» добровольно-принудительно.

Но тогда, следствия отрицательной переоценки — банкопад ?

Или спец.правила учета переоценки?

чтобы дефолт пары эмитентов не уронил доходность портфеля?

Эльвира шапкозадовна, перелогинтесь.

А вот инфляцию не проведешь.