SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Алроса остается интересной инвестиционной идеей - Пермская фондовая компания

- 28 марта 2019, 19:57

- |

В этом месяце компания «АЛРОСА» представила стратегию развития на ближайшие годы, а также финансовые результаты за 2018 год. Предлагаем ознакомиться с наиболее важными изменениями и определить дальнейшие перспективы данных бумаг.

Финансовые результаты за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 9% и достигла 300 млрд. руб. Значение показателя EBITDA увеличилось на 23%. Чистая прибыль выросла на 15%. Свободный денежный поток увеличился на 26%. Поддержку результатам оказал рост цен на продукцию. Благодаря увеличению средней цены продажи алмазов на 14,6%, финансовым показателям удалось продемонстрировать рост, несмотря на снижение продаж на 8%, выраженное в каратах. Дополнительно также стоит отметить повышение рейтингов компании тремя крупнейшими рейтинговыми агентствами.

«Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК „АЛРОСА“ с уровня „BB+“ до „BBB-“. Прогноз по рейтингу – „Стабильный“. Агентство отметило лидирующие позиции компании на мировом рынке алмазов, повышение финансовой устойчивости и улучшение прозрачности. Fitch стало уже третьим международным агентством, повысившим рейтинг АЛРОСА до инвестиционного уровня. За последние 12 месяцев это сделали также Moody's и S&P Global Ratings.»

Средняя цена реализации увеличилась до 115,9 USD, установив многолетний максимум. Основную прибыль компании по-прежнему приносят продажи алмазов ювелирного качества, средняя цена на которые выросла на 21% на фоне улучшения структуры продаж и увеличения индекса цен на алмазную продукцию на 3%.

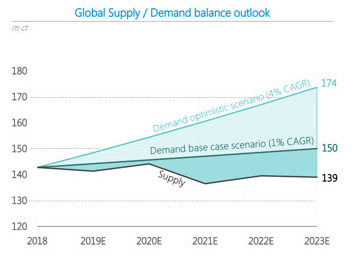

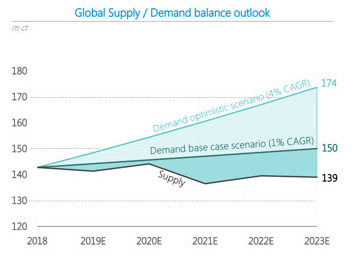

Интересной частью представленной стратегии является ряд прогнозов компании касательно дальнейшего развития мирового рынка алмазов. Так, прогнозируется стабилизация мирового уровня добычи до 2023 года. Средний объем добычи будет составлять около 140 млн. карат в год.

При этом ожидается увеличение спроса в базовом и оптимистичном сценариях. Таким образом, в обоих случаях предполагается возникновение дефицита на рынке, так как ожидаемый уровень добычи будет существенно отставать от роста спроса. Данный прогноз согласуется с видением многих крупных аналитических агентств, ожидания которых мы упоминали в ряде наших предыдущих аналитических материалов по данной компании.

Продолжая тему с возможным дефицитом на рынке алмазов, было рассчитано, что к 2023 году накопленный дефицит на рынке может составить от 30 до 100 млн. карат, что составляет от 20% до 70% от мирового уровня добычи в 2018 году.

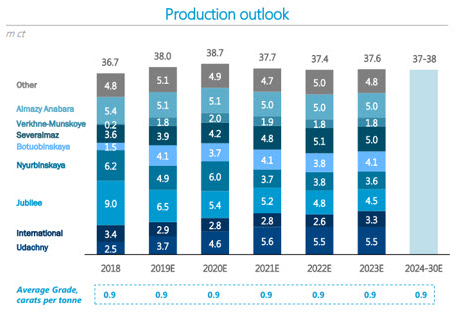

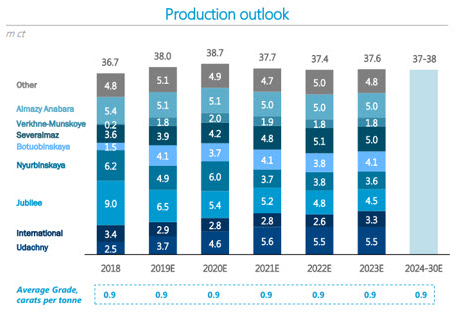

Стабильные планы по производству вплоть до 2030 года выглядят перспективно в связи с ожиданиями постепенного спада мировой добычи ко второй половине следующего десятилетия и образованию дефицита на рынке.

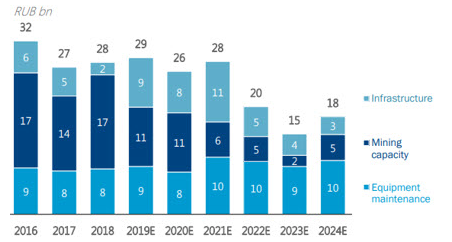

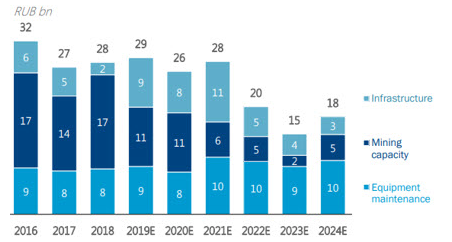

Постепенное снижение капитальных затрат до 2024 года выглядит положительным, особенно учитывая новую дивидендную политику. Стоит отметить, что данный план учитывает затраты на строительство аэропорта в городе Мирном. Представленное снижение ослабит давление на свободный денежный поток, что, в свою очередь, должно привести к росту дивидендных выплат. После 2024 года вероятны существенные затраты на восстановление рудника «Мир», однако за столь длительный период конъюнктура рынка может существенно измениться, как и относительная масштабность предполагаемых затрат на данные работы.

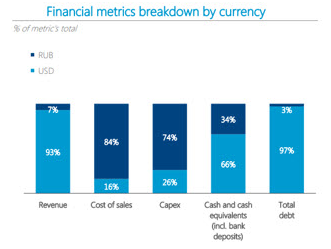

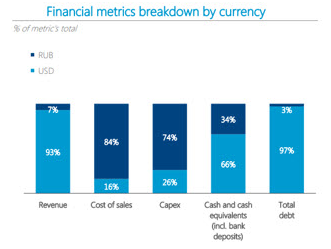

Положительным фактом является подавляющая часть валютной выручки компании в совокупности с рублевыми расходами и капитальными затратами. Валютный долг в таком случае не вызывает опасений. Было отмечено, что при изменении цены на американский доллар на 1 рубль, выручка компании увеличивается на 1,47%, себестоимость на 0,26%, EBITDA на 2,62% и капитальные затраты на 0,41%.

Низкая долговая нагрузка позволяет направлять на выплату дивидендов от 70% до 100% величины свободного денежного потока. Согласно новой дивидендной политике данный уровень будет поддерживаться при значении коэффициента отношения чистого долга к EBITDA от 0 до 1. Согласно нашим расчетам, итоговый размер дивидендов за 2018 год должен составить до 10 рублей на акцию, что соответствует более 10% доходности по текущим ценам.

«Пермская фондовая компания»

Финансовые результаты за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 9% и достигла 300 млрд. руб. Значение показателя EBITDA увеличилось на 23%. Чистая прибыль выросла на 15%. Свободный денежный поток увеличился на 26%. Поддержку результатам оказал рост цен на продукцию. Благодаря увеличению средней цены продажи алмазов на 14,6%, финансовым показателям удалось продемонстрировать рост, несмотря на снижение продаж на 8%, выраженное в каратах. Дополнительно также стоит отметить повышение рейтингов компании тремя крупнейшими рейтинговыми агентствами.

«Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК „АЛРОСА“ с уровня „BB+“ до „BBB-“. Прогноз по рейтингу – „Стабильный“. Агентство отметило лидирующие позиции компании на мировом рынке алмазов, повышение финансовой устойчивости и улучшение прозрачности. Fitch стало уже третьим международным агентством, повысившим рейтинг АЛРОСА до инвестиционного уровня. За последние 12 месяцев это сделали также Moody's и S&P Global Ratings.»

Средняя цена реализации увеличилась до 115,9 USD, установив многолетний максимум. Основную прибыль компании по-прежнему приносят продажи алмазов ювелирного качества, средняя цена на которые выросла на 21% на фоне улучшения структуры продаж и увеличения индекса цен на алмазную продукцию на 3%.

Интересной частью представленной стратегии является ряд прогнозов компании касательно дальнейшего развития мирового рынка алмазов. Так, прогнозируется стабилизация мирового уровня добычи до 2023 года. Средний объем добычи будет составлять около 140 млн. карат в год.

При этом ожидается увеличение спроса в базовом и оптимистичном сценариях. Таким образом, в обоих случаях предполагается возникновение дефицита на рынке, так как ожидаемый уровень добычи будет существенно отставать от роста спроса. Данный прогноз согласуется с видением многих крупных аналитических агентств, ожидания которых мы упоминали в ряде наших предыдущих аналитических материалов по данной компании.

Продолжая тему с возможным дефицитом на рынке алмазов, было рассчитано, что к 2023 году накопленный дефицит на рынке может составить от 30 до 100 млн. карат, что составляет от 20% до 70% от мирового уровня добычи в 2018 году.

Стабильные планы по производству вплоть до 2030 года выглядят перспективно в связи с ожиданиями постепенного спада мировой добычи ко второй половине следующего десятилетия и образованию дефицита на рынке.

Постепенное снижение капитальных затрат до 2024 года выглядит положительным, особенно учитывая новую дивидендную политику. Стоит отметить, что данный план учитывает затраты на строительство аэропорта в городе Мирном. Представленное снижение ослабит давление на свободный денежный поток, что, в свою очередь, должно привести к росту дивидендных выплат. После 2024 года вероятны существенные затраты на восстановление рудника «Мир», однако за столь длительный период конъюнктура рынка может существенно измениться, как и относительная масштабность предполагаемых затрат на данные работы.

Положительным фактом является подавляющая часть валютной выручки компании в совокупности с рублевыми расходами и капитальными затратами. Валютный долг в таком случае не вызывает опасений. Было отмечено, что при изменении цены на американский доллар на 1 рубль, выручка компании увеличивается на 1,47%, себестоимость на 0,26%, EBITDA на 2,62% и капитальные затраты на 0,41%.

Низкая долговая нагрузка позволяет направлять на выплату дивидендов от 70% до 100% величины свободного денежного потока. Согласно новой дивидендной политике данный уровень будет поддерживаться при значении коэффициента отношения чистого долга к EBITDA от 0 до 1. Согласно нашим расчетам, итоговый размер дивидендов за 2018 год должен составить до 10 рублей на акцию, что соответствует более 10% доходности по текущим ценам.

Мы сохраняем позитивный долгосрочный взгляд на бумаги данной компании. Стабильные планы по производству в условиях сокращения добычи в мире становятся существенным конкурентным преимуществом, а постепенное ослабление инвестиционной программы должно положительно сказаться на дивидендах. Вместе с этим рублевые затраты в паре с валютной выручкой позволят извлечь выгоду из возможного продолжения девальвации. «АЛРОСА» остается интересной идеей с рядом долгосрочных драйверов роста. Одновременно с этим конкурентная дивидендная доходность должна поддержать котировки в ближайшей перспективе. С другой стороны, на котировки может оказать давление ожидаемое снижение результатов за первый квартал 2019 г., связанное с текущим укреплением российского рубля.Муталлиев Роман

«Пермская фондовая компания»

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания