SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ВТБ - прогноз ЧПМ повышен, но прогноз роста кредитования может оказаться слишком оптимистичным.

- 16 мая 2017, 16:07

- |

Результаты за 1 кв. 2017 г. по МСФО: перспективы для маржи стали чуть лучше

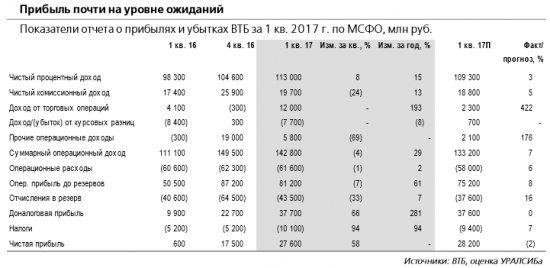

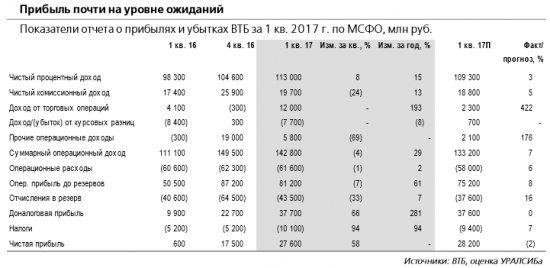

Корпоративный портфель почти не изменился, если не учитывать переоценку. Вчера ВТБ представил отчетность за 1 кв. 2017 г. по МСФО. Чистая прибыль оказалась всего на 2% ниже нашего прогноза и при этом на 11% выше консенсусного, а ROAE составил ожидавшиеся нами порядка 8%. Банк заработал почти 28 млрд руб. рекордный уровень для первого квартала за всю историю этой финансовой группы, что в аннуализированном выражении предполагает превышение годового прогноза менеджмента на 10%. За квартал как корпоративный, так и розничный сегменты оказались в плюсе, на розничный бизнес пришлось порядка 70% прибыли. Чистая процентная маржа повысилась на 30 б.п. за квартал до 4,1% (мы ожидали роста примерно на 20 б.п.) благодаря продолжающемуся снижению стоимости фондирования. Превзошел ожидания и суммарный прочий доход, который примерно вдвое превысил наш и консенсусный прогноз; впрочем, его вклад в выручку ограничился 7% против 13% в 4 кв. 2016 г. Динамика кредитного портфеля была близка к нашим прогнозам корпоративные кредиты снизились примерно на 3% (но остались практически на уровне конца года за вычетом переоценки), розничные выросли на 2,4%.

Досозданы резервы по Украине и хорватскому ритейлеру. Операционные расходы сократились на 1% год к году, а отношение Расходы/Доходы четвертый квартал подряд остается ниже 45% (что также является целью группы на 2017 г.). Однако менеджмент признал, что в текущем году будет иметь место ряд факторов, повышающих расходы. В частности, от финансовых показателей банка зависит оплата труда; кроме того, в 2016 г. группа выиграла в части расходов от присоединения Банка Москвы (эффект синергии). Стоимость риска составила 1,8% против нашего прогноза в 1,6%, здесь существенную роль сыграло досоздание резервов по Украине (более 7 млрд руб., согласно агентству Bloomberg) и по хорватскому ритейлеру Agrokor (размер резервов и общий объем кредита не раскрываются). По словам менеджмента, эти два фактора могут повлиять на стоимость риска и в последующие кварталы, причем как со знаком плюс, так и минус. На данный момент 77% украинских активов зарезервированы, и большинство кредитов имеет обеспечение; досоздание резервов было обусловлено введением Украиной санкций против ряда российских банков.

Корпоративный портфель почти не изменился, если не учитывать переоценку. Вчера ВТБ представил отчетность за 1 кв. 2017 г. по МСФО. Чистая прибыль оказалась всего на 2% ниже нашего прогноза и при этом на 11% выше консенсусного, а ROAE составил ожидавшиеся нами порядка 8%. Банк заработал почти 28 млрд руб. рекордный уровень для первого квартала за всю историю этой финансовой группы, что в аннуализированном выражении предполагает превышение годового прогноза менеджмента на 10%. За квартал как корпоративный, так и розничный сегменты оказались в плюсе, на розничный бизнес пришлось порядка 70% прибыли. Чистая процентная маржа повысилась на 30 б.п. за квартал до 4,1% (мы ожидали роста примерно на 20 б.п.) благодаря продолжающемуся снижению стоимости фондирования. Превзошел ожидания и суммарный прочий доход, который примерно вдвое превысил наш и консенсусный прогноз; впрочем, его вклад в выручку ограничился 7% против 13% в 4 кв. 2016 г. Динамика кредитного портфеля была близка к нашим прогнозам корпоративные кредиты снизились примерно на 3% (но остались практически на уровне конца года за вычетом переоценки), розничные выросли на 2,4%.

Досозданы резервы по Украине и хорватскому ритейлеру. Операционные расходы сократились на 1% год к году, а отношение Расходы/Доходы четвертый квартал подряд остается ниже 45% (что также является целью группы на 2017 г.). Однако менеджмент признал, что в текущем году будет иметь место ряд факторов, повышающих расходы. В частности, от финансовых показателей банка зависит оплата труда; кроме того, в 2016 г. группа выиграла в части расходов от присоединения Банка Москвы (эффект синергии). Стоимость риска составила 1,8% против нашего прогноза в 1,6%, здесь существенную роль сыграло досоздание резервов по Украине (более 7 млрд руб., согласно агентству Bloomberg) и по хорватскому ритейлеру Agrokor (размер резервов и общий объем кредита не раскрываются). По словам менеджмента, эти два фактора могут повлиять на стоимость риска и в последующие кварталы, причем как со знаком плюс, так и минус. На данный момент 77% украинских активов зарезервированы, и большинство кредитов имеет обеспечение; досоздание резервов было обусловлено введением Украиной санкций против ряда российских банков.

Прогноз ЧПМ повышен, но прогноз роста кредитования может оказаться слишком оптимистичным. Руководство оставило большинство прогнозов на текущий год без изменений, подняв только цель по ЧПМ до более 4% (ранее говорилась, что маржа может остаться на уровне 2 п/г 2016 г., то есть около 3,8%). Улучшение как динамики, так и прогноза было достигнуто за счет изменения структуры обязательств. Менеджмент отметил, что выполнение прогноза по росту корпоративного кредитования может быть сложным, учитывая, что реальные ставки в экономике по-прежнему достаточно высокие, поэтому прогноз по чистой прибыли остался неизменным на уровне 100 млрд руб. 19 мая группа проведет встречи с инвесторами и аналитиками в Лондоне, где обсуждение будет сфокусировано на более долгосрочных перспективах. Мы подтверждаем рекомендацию ДЕРЖАТЬ бумаги ВТБУралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК ЕЭС

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания