SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Продажа актива ЛУКОЙЛ поможет реализации дивидендной политики,

- 05 декабря 2016, 12:14

- |

Достигнута договоренность о продаже алмазодобывающего бизнеса за 1,45 млрд долл.

Сделка по продаже оператора трубки им. Гриба может быть закрыта в 1 кв. 2017 г. По сообщению компании, ЛУКОЙЛ договорился с компанией группы «Открытие Холдинг» о продаже 100% своей «дочки» АО «Архангельскгеолдобыча» (АГД). Сумма сделки составляет 1,45 млрд долл. с оплатой денежными средствами. Ожидается, что сделка будет закрыта в 1 кв. 2017 г. после получения одобрения от регулирующих органов РФ. АГД разрабатывает алмазное месторождение им. Гриба в Архангельской области.

Сделка по продаже оператора трубки им. Гриба может быть закрыта в 1 кв. 2017 г. По сообщению компании, ЛУКОЙЛ договорился с компанией группы «Открытие Холдинг» о продаже 100% своей «дочки» АО «Архангельскгеолдобыча» (АГД). Сумма сделки составляет 1,45 млрд долл. с оплатой денежными средствами. Ожидается, что сделка будет закрыта в 1 кв. 2017 г. после получения одобрения от регулирующих органов РФ. АГД разрабатывает алмазное месторождение им. Гриба в Архангельской области.

Привлекательная для ЛУКОЙЛа оценка его алмазногоо бизнеса. Месторождение (алмазная трубка) им. Гриба было открыто в 1995 г. В 1999 г. ЛУКОЙЛ приобрел контрольный пакет АГД, владевшей также лицензиями на нефтегазовые участки, а в 2003 г. увеличил его до 99,7%. В июне 2014 г. ЛУКОЙЛ запустил на месторождении горно-обогатительный комбинат мощностью 4,5 млн т руды в год. На момент ввода трубки в эксплуатацию сообщалось, что ЛУКОЙЛ инвестировал в ее освоение более 1 млрд долл. В 2015 г. АГД произвела 3,36 млн карат, в 1 п/г 2016 г. – 1,85 млн карат при долгосрочном плане в 4,5 млн карат в год и общих запасах 98,5 млн карат. Таким образом, добыча уже в 2016 г. может превысить 80% плановой. ЛУКОЙЛ сообщил в отчетности за 3 кв. 2016 г., что продажи алмазов за 9 мес. составили 15 млрд руб. Используя для сравнения рентабельность Алросы по EBITDA за 2014–2015 гг. и 9 мес. 2016 г. (45%–56%), мы оцениваем EBITDA АГД в 2016 г. в диапазоне 9–11 млрд руб. (135–165 млн долл.). Исходя из этого АГД оценен в рамках данной сделки в диапазоне 9–11 по EV/EBITDA 2016 г. Если предположить максимальный уровень добычи, то вероятный диапазон EV/EBITDA составил бы 7–9. Для сравнения: Алроса, по данным Bloomberg, торгуется с EV/EBITDA 2016, равным 4,3. С учетом того, что цены на мелкие алмазы, производимые АГД, в нынешнем году снижались, и эта тенденция может сохраниться в 2017 г., оценка актива и время продажи выглядят привлекательными.Уралсиб

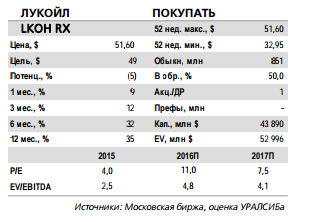

Снижение чистого долга благоприятно и для дивидендов. Алмазодобывающий бизнес не относится к основным видам деятельности ЛУКОЙЛа. Возможно, что решение развивать его самостоятельно было связано с исками канадской компании ADC к ЛУКОЙЛу и АГД, которые рассматривались в судах США в 2001–2016 гг. и затрудняли продажу АГД. Это препятствие было окончательно устранено в ноябре 2016 г., когда Верховный суд США отказался рассматривать апелляцию ADC. По словам вице-президента Леонида Федуна, средства от продажи АГД будут направлены на погашение долга. Мы полагаем, что продажа актива также поможет реализации дивидендной политики, в рамках которой мы ожидаем дивиденды за 2 п/г 2016 г. на уровне 115–125 руб./акция. Мы сохраняем рекомендацию ПОКУПАТЬ акции ЛУКОЙЛа.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания