Блог им. svoiinvestor

Инфляция в конце январе приходит в норму, но необходимы устойчивые темпы снижения

- 05 февраля 2024, 08:57

- |

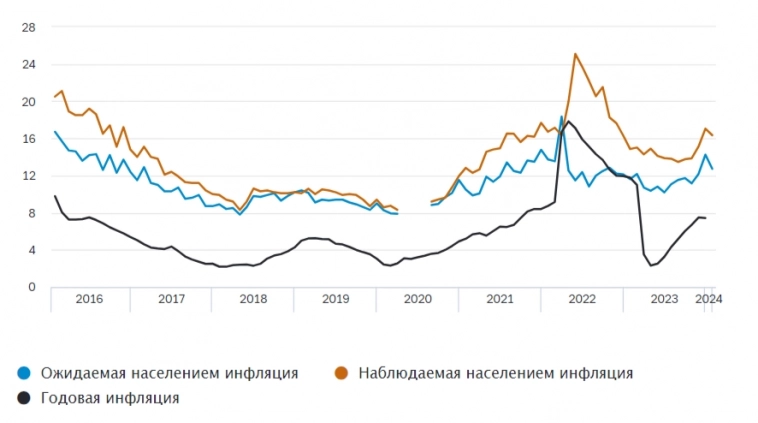

Ⓜ️ По последним данным Росстата, за период с 23 по 29 января индекс потребительских цен вырос на 0,16% (прошлые недели — 0,07%, 0,23%), с начала января — 0,62%, с начала года — 0,62%. Конечно, уже можно фиксировать снижение темпов инфляции (всё благодаря снижению цен на яйцо, куру и свинину), но необходим устойчивый тренд, чтобы ЦБ имел сигнал к снижению ставки. Ещё я бы отметил, что рост платы за жильё в домах государственного и муниципального жилищного фонда, напомню, что с 2024 г. тарифы на ЖКУ вырастут в среднем на 10% (основные тарифы с 1 июля, но уже с 1 января цены были повышены на капремонт, содержание дома и прочие услуги), поэтому нас ожидает весомый всплеск, как он отразится на инфляции в III квартале загадка, ибо все аналитики сходятся во мнении, что понижение ставки будет в конце II квартала.

Такого же мнения глава Банка России:

🗣 Наша денежно-кредитная политика направлена на то, чтобы обуздать инфляцию и вернуть её к нашей цели 4%. Мы для этого повышали ключевую ставку

🗣 Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии. Когда именно это произойдёт, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый

Какие меры помогают замедлению инфляции, кроме высокой ключевой ставки?

📉 ЦБ поддержит ₽ в этом году (за 2024 год регулятору придётся продать валюты примерно на 600₽ млрд, расчёт из данных, но я думаю, что продадут намного больше — 1₽ трлн), уже с 15 числа регулятор продаёт по 16,7₽ млрд в день и данных мер по зеркалированию операций с ФНБ+бюджетное правило хватит, чтобы ₽ укрепился. Сейчас $ торгуется по 91₽, пока ₽ находится в данном диапазоне (85-95₽) за ключевую ставку можно не переживать, а вот если направиться в район 100₽, то придётся повышать ставку (дилемма, всё будет зависеть от экспорта).

📉 Был снижен спрос на потребительское кредитование и ипотеку на 2-ом рынке за счёт ужесточения первоначального взноса, повышения макропруденциальных лимитов/надбавок. По данным ЦБ, в декабре повышенный спрос в кредитовании продолжил снижаться — 73₽ млрд (0,2% м/м и 23% г/г, месяцем ранее 531₽ млрд), такой резкий перепад в цифрах связан с корректировкой на крупную сделку по продаже кредитов в размере ~250₽ млрд (потребительские ссуды). Помимо этого, были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), главное «зло» в кредитовании. Началась борьба за прибыль в данных секторах: Сбербанк (этому примеру последовал ВТБ и Альфа-Банк) после новогодних каникул ввёл комиссию в 7,5–11,5% от суммы кредита для девелоперов, чьи покупатели воспользуются льготными займами (нагрузка на застройщиков, впоследствии переложат на покупателей).

📌 То, что высокая ключевая ставка с нами надолго — факт. Прогнозируемо снижение ставки начнётся ближе к лету, но большой вопрос в том, как повлияют на инфляцию огромные расходы бюджета, повышение тарифов для населения и ослабления ₽. На февральском заседании навряд ли произойдёт какое-либо неожиданное действие от регулятора, ставку не снизят, но и не повысят. Как итог ЦБ необходимо будет внимательно следить за курсом валют, импортом, ИПЦ и изменением ставок по депозитам/кредитам, чтобы понять, как повлияло ужесточение ДКП на экономику.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- Brent

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аэрофлот

- банки

- биржа

- брокеры

- бюджет

- валюта

- ВК

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- дивидендная политика

- дивиденды

- долгосрочное инвестирование

- долгосрочные инвестиции

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- купоны

- ЛСР

- Лукойл

- металлурги

- Минфин

- ММК

- Московская биржа

- налоги

- недвижимость

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Норникель

- Облигации

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- редомициляция

- Роснефть

- Россети

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- трейдинг

- уголь

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- фондовый рынок

- фонды

- форекс

- ФСК Россети

- фьючерс mix

- ЦБ

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс