SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

☀️ Enphase Energy (ENPH) - обзор одного из крупнейших представителей сектора солнечной энергетики

- 14 декабря 2022, 09:30

- |

▫️ Капитализация: $43,5 b / 320$ за акцию

▫️ Выручка TTM:$2 b

▫️ EBITDA TTM:$0,4 b

▫️ Чистая прибыль TTM:$0,3 b

▫️P/E fwd 2022: 80

▫️P/E fwd 2023: 60

▫️ P/B: 71,5

Все обзоры: t.me/taurenin/1031

👉 Enphase Energy производит и реализует инверторы для солнечных панелей, системы хранения, станции зарядки для электротранспорта и другие сопутствующие устройства для систем микрогенерации солнечной энергии.

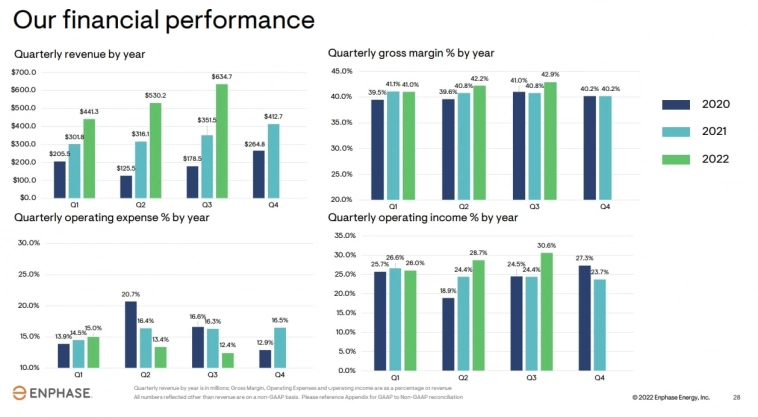

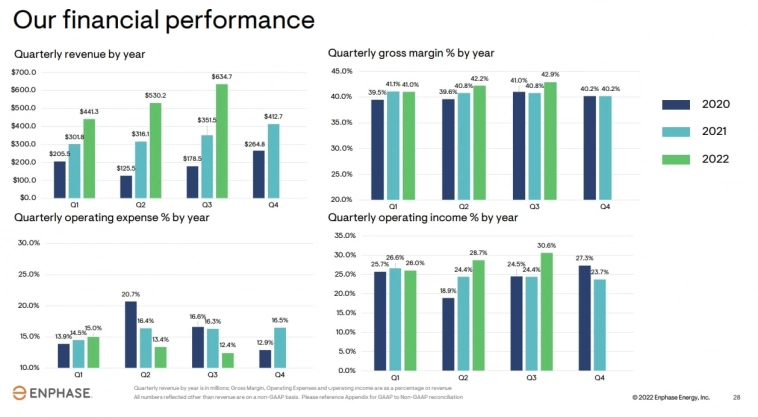

👉 Отдельно выделю результаты компании в 3к 2022г:

▫️ Выручка: 634 млн $ (+80% г/г)

▫️ Валовая маржа: 42,2% (+2,3% г/г)

▫️ Чистая прибыль: 114,8 млн $ (+426,6% г/г)

Бизнес растет очень высоким темпом, при этом ускорение наблюдается и кв/кв с ростом выручки на 20%. По итогам 4 квартала, менеджмент Enphase Energy ожидает выручку около 700 млн $ (+10,5% кв/кв) при валовой маржинальности в 40-43%.

✅ Основные компоненты для генерации солнечной энергии продолжают становиться более доступными (в некоторых случаях как минимум остается на уровнях 2021г), а на фоне роста цен на традиционные ресурсы для электрогенерации, солнечная энергетика выглядит все более эффективно и пользуется широким спросом. До 2025г рынок скорее всего продолжит рост с CAGR в 45-50%.

✅ Основная выручка компании приходится на рынок США (71% от общей выручки). Остальные 29% представлены зарубежными рынками (подавляющая часть — ЕС). На фоне энергокризиса существенно растёт европейский бизнес (на 136% г/г и 70% кв/кв) и такая опережающая динамика будет сохраняться и в среднесрочной перспективе.

✅ Финансовое состояние компании надежное. Чистая денежная позиция на балансе — 127 млн $ и продолжает увеличиваться г/г. Свободные средства компания в основном направляет на сделки M&A.

❌ По многим компонентам для производства собственных устройств, компания зависит от Китайских поставщиков (тот же поликремний для панелей и литиевые батареи). Менеджмент старается диверсифицировать закупки у поставщиков, но если будет введен общий запрет на экспорт этих компонентов в США, по многим позициям просто нет доступных аналогов на рынке. Развитие собственного производства требует очень высоких капитальных затрат и пока компания это делать не собирается (по заявлениям менеджмента).

❌ В условиях дефицита Enphase зарабатывает сверхмаржу. Валовая маржинальность в 42,2% на 7,2% выше базового прогноза компании и по мере дальнейшего роста маржа должна начать стабилизоваться.

❌ Оценка компании неадекватно высокая. P/E на конец текущего года составляет 78 и даже к концу 2025г fwd P/E будет не меньше 30. При текущей ставке ФРС оправдать такую оценку невозможно и в ней закладывается кратный рост на многие годы вперед. Даже при коррекции на 50%, акции компании вряд ли можно будет назвать дешевыми.

❌ Дивидендов компания само собой не платит, байбек не проводит, а доля акционеров только продолжает размываться.

Вывод

К качеству и перспективам бизнеса вопросов нет (кроме риска срыва поставок из Китая), но всю потенциальную идею полностью убивает текущая оценка компании. В целом сектор солнечной энергетики США, несмотря на общую коррекцию рынка, остается на пиковых значениях, и никаких фундаментально обоснованных идей тут все ещё нет.

📉 Справедливой ценой для акций Enphase Energy я бы назвал не более 140$.

☀️ Сектор альтернативной энергетики является прямым бенефициаром высоких цен на энергоресурсы. Традиционные источники энергии становятся дороже альтернативных.

Все обзоры: t.me/taurenin/1031

Не является индивидуальной инвестиционной рекомендацией #обзор #EnphaseEnergy #ENPH

▫️ Выручка TTM:$2 b

▫️ EBITDA TTM:$0,4 b

▫️ Чистая прибыль TTM:$0,3 b

▫️P/E fwd 2022: 80

▫️P/E fwd 2023: 60

▫️ P/B: 71,5

Все обзоры: t.me/taurenin/1031

👉 Enphase Energy производит и реализует инверторы для солнечных панелей, системы хранения, станции зарядки для электротранспорта и другие сопутствующие устройства для систем микрогенерации солнечной энергии.

👉 Отдельно выделю результаты компании в 3к 2022г:

▫️ Выручка: 634 млн $ (+80% г/г)

▫️ Валовая маржа: 42,2% (+2,3% г/г)

▫️ Чистая прибыль: 114,8 млн $ (+426,6% г/г)

Бизнес растет очень высоким темпом, при этом ускорение наблюдается и кв/кв с ростом выручки на 20%. По итогам 4 квартала, менеджмент Enphase Energy ожидает выручку около 700 млн $ (+10,5% кв/кв) при валовой маржинальности в 40-43%.

✅ Основные компоненты для генерации солнечной энергии продолжают становиться более доступными (в некоторых случаях как минимум остается на уровнях 2021г), а на фоне роста цен на традиционные ресурсы для электрогенерации, солнечная энергетика выглядит все более эффективно и пользуется широким спросом. До 2025г рынок скорее всего продолжит рост с CAGR в 45-50%.

✅ Основная выручка компании приходится на рынок США (71% от общей выручки). Остальные 29% представлены зарубежными рынками (подавляющая часть — ЕС). На фоне энергокризиса существенно растёт европейский бизнес (на 136% г/г и 70% кв/кв) и такая опережающая динамика будет сохраняться и в среднесрочной перспективе.

✅ Финансовое состояние компании надежное. Чистая денежная позиция на балансе — 127 млн $ и продолжает увеличиваться г/г. Свободные средства компания в основном направляет на сделки M&A.

❌ По многим компонентам для производства собственных устройств, компания зависит от Китайских поставщиков (тот же поликремний для панелей и литиевые батареи). Менеджмент старается диверсифицировать закупки у поставщиков, но если будет введен общий запрет на экспорт этих компонентов в США, по многим позициям просто нет доступных аналогов на рынке. Развитие собственного производства требует очень высоких капитальных затрат и пока компания это делать не собирается (по заявлениям менеджмента).

❌ В условиях дефицита Enphase зарабатывает сверхмаржу. Валовая маржинальность в 42,2% на 7,2% выше базового прогноза компании и по мере дальнейшего роста маржа должна начать стабилизоваться.

❌ Оценка компании неадекватно высокая. P/E на конец текущего года составляет 78 и даже к концу 2025г fwd P/E будет не меньше 30. При текущей ставке ФРС оправдать такую оценку невозможно и в ней закладывается кратный рост на многие годы вперед. Даже при коррекции на 50%, акции компании вряд ли можно будет назвать дешевыми.

❌ Дивидендов компания само собой не платит, байбек не проводит, а доля акционеров только продолжает размываться.

Вывод

К качеству и перспективам бизнеса вопросов нет (кроме риска срыва поставок из Китая), но всю потенциальную идею полностью убивает текущая оценка компании. В целом сектор солнечной энергетики США, несмотря на общую коррекцию рынка, остается на пиковых значениях, и никаких фундаментально обоснованных идей тут все ещё нет.

📉 Справедливой ценой для акций Enphase Energy я бы назвал не более 140$.

☀️ Сектор альтернативной энергетики является прямым бенефициаром высоких цен на энергоресурсы. Традиционные источники энергии становятся дороже альтернативных.

Все обзоры: t.me/taurenin/1031

Не является индивидуальной инвестиционной рекомендацией #обзор #EnphaseEnergy #ENPH

теги блога TAUREN

- En+

- Exxon Mobil

- FCF

- fix price

- FixPrice

- Globaltrans

- Headhunter

- IPO

- Matson

- Micron Technology

- moderna inc

- Ozon

- P/E

- QIWI

- S&P500

- Shell

- softline

- vk

- X5

- X5 Retail Group

- Акрон

- акции

- акции США

- Алроса

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- Белуга Групп

- ВК

- ВТБ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- мать и дитя

- Мвидео

- мечел

- ММК

- МосБиржа

- московская биржа

- мтс

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- озон

- отчеты МСФО

- отчеты РСБУ

- позитив

- Полиметалл

- полюс

- полюс золото

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- СПб Биржа

- Сургутнефтегаз

- татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- Фосагро

- фьючерс ртс

- Черкизово

- чистая прибыль

- Эталон

- Яндекс

- 2023

- 2024