SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

А ты заплатил налог с ВАЛЮТЫ? Считаем, разбираемся...

- 31 января 2021, 00:35

- |

Всем доброго вечера!

Рубль в прошедшем году сильно подешевел, многие получили прибыль от продажи подорожавшей валюты, но брокер не является налоговым агентом :(

Решил проявить сознательность и заплатить налог за 2020 год и потратил немало времени, чтобы разобраться. Всё, что узнал постараюсь донести)

Информации об это очень мало, во многих источниках она некорректная и содержит простейшие примеры, которые не помогут трейдеру посчитать налог.

Вариант 1: продажи валюты и прочего имущества в сумме составили менее 250 т. р. Здесь просто можно воспользоваться имущественным налоговым вычетом и налогооблагаемая база станет равна 0, как и сам налог.

Вариант 2: если владение валютой происходит на протяжении 3-х и более лет, то платить налоги и подавать 3-НДФЛ обязанности нет.

Вариант 3: если все сделки с валютой были убыточными, то подавать НДФЛ придется, но налог будет равен 0.

Вариант 4: Здесь самое интересное. Торговали весь год, сделали +100500 сделок. Часть была прибыльной, а часть — убыточной.

1. Чтобы правильно рассчитать и заплатить налог, нужно, для начала, выделить все сделки по ПРОДАЖЕ.

Сумма этих сделок и будет доходом, который указывается в декларации.

2. Далее для каждой сделки по продаже нужно посчитать расходы на покупку. Делается это не абы как, а по методу оценки расходов (ФИФО или ЛИФО). Не нашел никаких требований относительно того, какой из методов нужно применять, но сам остановился на ФИФО, меньше путаницы.

Если простым языком, то считать расходы на покупку по ФИФО нужно так.

Пример: Есть сделка по продаже 2000 долларов от 30.12.2020 по цене 75 руб (т.е. продажа 2000 * 75 = 150 000 рублей)

но покупок было несколько:

$1000 02.02.2020 по 65 руб

$1000 02.06.2020 по 73 руб

$1000 02.10.2020 по 79 руб

По ФИФО расходы по этой сделки будут считаться так: 65*1000+73*1000=138 000, так как мы продаем сначала те доллары, которые купили раньше. По ЛИФО считается наоборот.

В итоге мы имеем «закупочную» цену валюты для каждой конкретной сделки.

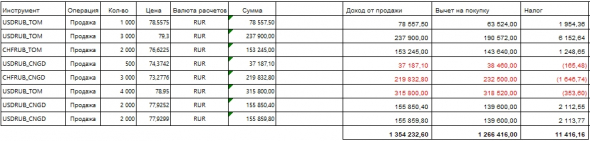

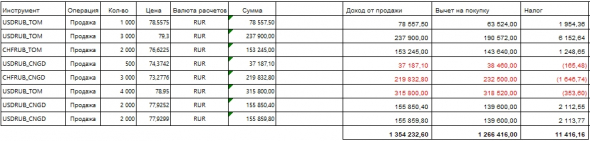

Если сводим сделки в табличку, то получаем что-то подобное.

В данной таблице доход от продажи рассчитан правильно и его можно вписывать в декларацию, но вычет нужно скорректировать, так как некоторые сделки были убыточными.

Это связано с тем, что убыточные сделки не уменьшают налогооблагаемую базу.

Т.е. если мы потеряли на убыточных сделках 100 т.р., а на прибыльных заработали 50 т.р., то налог платить нужно с прибыльных сделок, несмотря на то, что совокупный результат отрицательный.

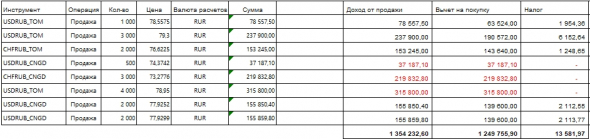

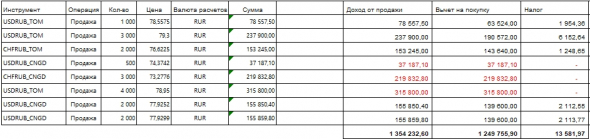

Для убыточных сделок делаем: ВЫЧЕТ НА ПОКУПКУ = ДОХОД ОТ ПРОДАЖИ и получим вот такое:

Это и будут корректные данные для внесения в декларацию.

Доход: 1 354 232,60 р.

Вычет на покупку: 1 249 755,90 р.

13% от разницы: 13 581,97 р.

Если у Вас сотни-тысячи сделок, то считать этот налог руками будет очень непросто.

Кстати, если за годы были сделки с другим имуществом (кроме недвиги) они идут в эту же копилку.

Постарался максимально просто изложить информацию) Если с чем-то не согласны или что-то непонятно пишите в комменты.

Я не профи в области бухгучета и не могу гарантировать, что это на 100% правильный вариант, но потратив 10 часов, чтобы накопать и систематизировать информацию по теме, решил что считать буду именно так. Во многих статьях, которые я перечитал допускаются тупые ошибки, которые противоречат законам.

Рубль в прошедшем году сильно подешевел, многие получили прибыль от продажи подорожавшей валюты, но брокер не является налоговым агентом :(

Решил проявить сознательность и заплатить налог за 2020 год и потратил немало времени, чтобы разобраться. Всё, что узнал постараюсь донести)

Информации об это очень мало, во многих источниках она некорректная и содержит простейшие примеры, которые не помогут трейдеру посчитать налог.

1. Обязанность платить налог и подавать 3-НДФЛ есть (валюта считается имуществом)

НДФЛ нужно подавать если была хотя бы одна продажа личного имущества (в т.ч. иностранной валюты), даже если сделка была убыточной или налог равен 0 в связи с применением вычетов. Штраф за неподачу 3-НДФЛ равен 1000 руб + налог + пени и т.д.2. Считать налог — та еще головная боль

Здесь может быть несколько вариантов.Вариант 1: продажи валюты и прочего имущества в сумме составили менее 250 т. р. Здесь просто можно воспользоваться имущественным налоговым вычетом и налогооблагаемая база станет равна 0, как и сам налог.

Вариант 2: если владение валютой происходит на протяжении 3-х и более лет, то платить налоги и подавать 3-НДФЛ обязанности нет.

Вариант 3: если все сделки с валютой были убыточными, то подавать НДФЛ придется, но налог будет равен 0.

Вариант 4: Здесь самое интересное. Торговали весь год, сделали +100500 сделок. Часть была прибыльной, а часть — убыточной.

1. Чтобы правильно рассчитать и заплатить налог, нужно, для начала, выделить все сделки по ПРОДАЖЕ.

Сумма этих сделок и будет доходом, который указывается в декларации.

2. Далее для каждой сделки по продаже нужно посчитать расходы на покупку. Делается это не абы как, а по методу оценки расходов (ФИФО или ЛИФО). Не нашел никаких требований относительно того, какой из методов нужно применять, но сам остановился на ФИФО, меньше путаницы.

Если простым языком, то считать расходы на покупку по ФИФО нужно так.

Пример: Есть сделка по продаже 2000 долларов от 30.12.2020 по цене 75 руб (т.е. продажа 2000 * 75 = 150 000 рублей)

но покупок было несколько:

$1000 02.02.2020 по 65 руб

$1000 02.06.2020 по 73 руб

$1000 02.10.2020 по 79 руб

По ФИФО расходы по этой сделки будут считаться так: 65*1000+73*1000=138 000, так как мы продаем сначала те доллары, которые купили раньше. По ЛИФО считается наоборот.

В итоге мы имеем «закупочную» цену валюты для каждой конкретной сделки.

Если сводим сделки в табличку, то получаем что-то подобное.

В данной таблице доход от продажи рассчитан правильно и его можно вписывать в декларацию, но вычет нужно скорректировать, так как некоторые сделки были убыточными.

Это связано с тем, что убыточные сделки не уменьшают налогооблагаемую базу.

Т.е. если мы потеряли на убыточных сделках 100 т.р., а на прибыльных заработали 50 т.р., то налог платить нужно с прибыльных сделок, несмотря на то, что совокупный результат отрицательный.

Для убыточных сделок делаем: ВЫЧЕТ НА ПОКУПКУ = ДОХОД ОТ ПРОДАЖИ и получим вот такое:

Это и будут корректные данные для внесения в декларацию.

Доход: 1 354 232,60 р.

Вычет на покупку: 1 249 755,90 р.

13% от разницы: 13 581,97 р.

Если у Вас сотни-тысячи сделок, то считать этот налог руками будет очень непросто.

Кстати, если за годы были сделки с другим имуществом (кроме недвиги) они идут в эту же копилку.

Постарался максимально просто изложить информацию) Если с чем-то не согласны или что-то непонятно пишите в комменты.

Я не профи в области бухгучета и не могу гарантировать, что это на 100% правильный вариант, но потратив 10 часов, чтобы накопать и систематизировать информацию по теме, решил что считать буду именно так. Во многих статьях, которые я перечитал допускаются тупые ошибки, которые противоречат законам.

теги блога TAUREN

- EMC

- En+

- Exxon Mobil

- FCF

- fix price

- FixPrice

- Headhunter

- IPO

- Matson

- Micron Technology

- Ozon

- P/E

- QIWI

- RTS

- S&P500

- Shell

- softline

- vk

- X5 Retail Group

- Акрон

- акции

- акции США

- Алроса

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- Белуга Групп

- ВК

- ВТБ

- Газпром

- Газпромнефть

- гмк норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Детский мир

- дивиденды

- долг

- Интеррао

- капитал

- Китай

- куйбышевазот

- ЛСР

- Лукойл

- м.видео

- Магнит

- мать и дитя

- Мвидео

- мечел

- ММК

- МосБиржа

- московская биржа

- мтс

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- отчеты МСФО

- отчеты РСБУ

- позитив

- Полиметалл

- полюс

- полюс золото

- прогноз

- прогноз по акциям

- Ренессанс Страхование

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- СПб Биржа

- Сургутнефтегаз

- татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- Фосагро

- фьючерс ртс

- Черкизово

- чистая прибыль

- Эталон

- Яндекс

- 2023

- 2024

ну как сказать… если ты не подтверждаешь расходы на покупку, то 13% считают от всей суммы продажи, а потом ты доказываешь, что ты купил законно и заработал несколько % на этом))

Забыли 5 вариант — купил активы на доллары.

Несправедливо, но это так

Валюта это деньги. Рубли, это тоже деньги и это тоже имущество. По аналогии надо показывать продажу рублей, а это масло маслянное.

Причем вы купите с валютной карточки жратву в Европе за 10 евро и тоже долны показывать прибыль от этой операции. Или оплатите проезд в метро за 1 евро — туда же. С учетом курса на каждый день. Это все копейки посчитать устанешь. Бредятина.

Вывод: ФНС в стремлении наполнить бюджет начало посвистывать.

Я принципиально в декларации это не показываю продажу валюты, хочу зарубиться с ИФНС, если предьявят конечно.

Валюта имущество в таком же смысле как и рубли. Почему с рублей не платят НДФЛ, надо бы уточнить у топик-стартера. Впрочем, хочет платит налог, пусть платит, но других в заблуждение не вводит.

www.finam.ru/education/likbez/pokupka-valyuty-na-birzhe-fizicheskim-licom-nalogooblozhenie-20201209-11440/#title9

Пример 5

Игнат Р. в течение нескольких месяцев 2020 года покупал и продавал валюту:

Покупка

Продажа/Доход/убыток

1 000 долларов по 76 руб./1 000 долларов по 74 руб./-2 000 руб.

5 000 долларов по 77 руб./5 000 долларов по 79 руб./10 000 руб.

10 000 долларов по 78 руб./10 000 долларов по 80 руб./20 000 руб.

Итого: 1 241 000 руб./1 269 000 руб./28 000 руб.

Сумма дохода составила 28 000 руб. Игнат Р. заявил вычет в сумме затрат на приобретение валюты — 1 241 000 руб. Величина налога к уплате составила 3 640 руб. ((1 000 × 74 + 5 000 × 79 + 10 000 × 80 – 1000 × 76 + 5 000 × 77 – 10 0000 × 78) × 13% или (1 269 000 – 1 241 000) × 13%).

Вопрос нужный и хотелось бы знать точно, а то одно неловкое движение — незадекларированный доход больше 3-х млн рублей и статья уголовная, особенно интересно при убытках около тех же 3-х млн:)

2. При сделках USDRUB_TOM внутри дня по итогам клиринга а остаюсь в рублях как и в начале торгов. Тут вообще за гранью здравого смысла платить налог. Если мы исходим из курса ЦБ на день покупки и продажи, который во всех расчетах с валютой всегда применяется

3. Все брокеры с кем я обсуждал данный вопрос сказали что к ним ещё никогда не приходил запрос от ФНС по валютной секции

у них ошибка на сайте, законом сальдированние не предусмотрено

«Налоговая база определяется налогоплательщиком в общем порядке нарастающим итогом по совокупности всех операций по покупке и продаже иностранной валюты на ЕТС, совершенных за налоговый период.»

www.klerk.ru/doc/443753/

Министерство финансов Российской Федерации: Письмо № 03-04-05/24391 от 27.04.2016

В НК это называется перенос убытков, но к сожалению, конкретики нет нигде.

При покупке акций за валюту мы получается делаем бартер, или все же валюта это деньги.

А когда продаем акции, получаем за них валюту, это новая валюта или все же та же что была когда то куплена(иначе как считать налог с валюты при продаже ее за рубли в дальнейшем). А новозаработанная валюта то есть прибыль это от куда? И самое смешное что налог то ты уже с операции заплатил, когда бумаги через валютную прреоценку считали так с чего ты должен теперь платить налог еще и с валюты?

Двойное налогооблажение получается, а так нельзя по НК.

На СПБ если заработал на акциях, то налог брокером платится уже от заработанных $) Согласен с Вами, бред было бы еще облагать такой доход сверху налогом.

ФНС пытается, как говорят, натянуть сову на глобус. А вопросов больше чем ответов и корректно посчитать налогооблагаемую базу затрахаешься.

Соглашусь с тем, что есть срок давности за привлечение к ответственности.

То есть, если с момента совершения (точнее с момента истечения налогового периола) правонарушения по статье 122 прошло 3 года- штрафовать на 20% от суммы не будут.

Но срока давности по обязанности уплатить налоги нет.

То есть, есть доход в каком нибудь 2000 бородатом году, по которому не уплачен налог, его можно взыскать, и плюс к этому пени за период просрочки.

Или я здесь тоже не прав?

Материалы: Презентация по ЛДВ fs.moex.com/files/17659

Срока давности неуплаты налога нет. Но есть предельная давность проверки — 3 года.

Валюта вполне попадает под вариант 2.

Т.е. если продал в прошлом году 500 зеленых (примерно 35 тыс нашими), то:

1) налог платить не нужно (т.к. сделки по продаже имущества на сумму до 250 тыс руб подлежат вычету);

2) нужно подать декларацию 3-НДФЛ о продаже этих 500 зеленых, но налог будет равен 0.

Правильно ли я Вас понял?

Ты можешь через двойную сплошную разворачиваться сколько угодно, а поймает тебя гаишник или нет — как узнать?

TAUREN, я по всему вижу, что вы:

а) наслушались дураков в сети

б) деньги ляжку вам жмут

в) стремитесь в своей законопослушности быть святее папы римского.

В своё время интересовался этим вопросом, и пришёл к выводу, что никаких налогов нет. Все эти двояко толкуемые формулировки у ФНС оставлены для того, чтобы дураки заплатили лишнего, а заодно напугать особо чувствительных и создать лишний аргумент, чтобы сидели в православном рубле. Упомянутые письма Минфина — это частное мнение конкретных чиновников. Они не имеют законодательного статуса. Законодательный статус имеют те статьи, под которые, натянув сову на глобус, можно подогнать ситуацию, представив валюту имуществом. Если бы ФНС серьёзно хотела брать за это дело налоги, то она чётко и предельно ясно изложила бы эти правила в законодательстве, написав отдельную статью «валюта». Это слишком важная статья, чтобы её можно было куда-то приписывать по косвенным признакам.

Оборвал все телефоны в местной налоговой, несколько раз звонил в ФНС по горячей линии, достал всех операторов. Никто про налоги с продажи валюты слыхом не слыхивал. Много раз переадресовывали друг на друга, пока мне это не надоело.

Если уж пытаться следовать вашей логике, то после продажи иностранных акций за доллары, после продажи оных долларов за рубли, платить налог вам придётся второй раз. Потому что доллары у вас появились как бы из ниоткуда. Они не были за рубли куплены. Поэтому платить надо 13 % со всей суммы без вычетов. Это абсурд. Де-факто имеем ещё один абсурд: в законах чётко написано, что торговля за иную валюту, кроме рубля, в РФ ЗАПРЕЩЕНА. А на деле имеем куплю и продажу акций на обеих биржах напрямую за доллары. Как это вообще понимать? Как бы, привлекать всех организаторов можно смело.

Ну и последнее: живи мы в зоне франка, евро, или йены — этот вопрос мало кого интересовал бы, потому что пляшут они вокруг доллара, и заработать на разнице — чистая случайность. В случае же планомерной, упорной и ежегодной девальвации рубля, мы имеем, в случае реального возникновения налога, о котором идёт речь, ещё один, и очень притом крупный, ИНФЛЯЦИОННЫЙ налог на каждого гражданина. Чему уже только по соображениям элементарной справедливости надо всячески противодействовать. Сейчас же, если кто-то, как вы, платит несуществующий налог в ФНС, сие пожертвование в пользу бедных ФНС, конечно, примет. Но если вы этот налог не заплатите, притом хоть речь идёт про 100 тыс. рублей, хоть про 100 миллионов, никаких санкций к вам никто не применит. В сети до сих пор не написано ни про один подобный случай.

А пока не забивать голову ерундой.

Сможет ли ФНС запросить такую же справку у моего брокера?

Другой вопрос, что ей, к счастью, это нафиг не надо. А вот такие как топикстартер создают никому не нужную движуху и внимание вокруг этого.

Автор не неси пургу .

В 2015 году горе-трейдер из Казани наторговал за один день на Споте на 24 миллиарда в рублях на валютной секции ( продавал и покупал доллары ТОМ и ТОD ). При этом слил свой Депозит 6 Лямов и брокеру остался должен. Трейдер подал в суд, чтобы ему уменьшили сумму долга. Вся страна следила за этими собатиями. По Вашей логике с этого трейдера ещё надо было снять налог около трёх миллиардом или посадить на 20 лет )))

Ничего не было и не будет. Налог берётся за фьючерсные контракты при купле — продаже валюты. Валюта — это деньги! Фьючерс — это контракт! Вам надо купить, пожалуйста поменяли рубли на доллары или на оборот. Это сделка обмена. Иначе, приходя в банк Вам пришлось бы составлять договор купли-продажи, а при крупной сумме ещё и регистрировать сделку. Вы можете менять одни деньги на другие хоть миллион раз каждый день. Иначе у нас все граждане России сидели в штрафах или в тюрьме (((.

Единственное на что может обратить внимание ФНС это откуда у Вас деньги и законным путём они получены? Вот тут вопрося будут и если Вы не сможете обьяснить происхождение крупной суммы, то будут проблемы 😞

Вообщем, продаём и покупаем валюту ( по факту меняем ) сколько хотим и когда хотим .

Главное — это доказать законность происхождения своих средств.

Как наличную, так и через банк-онлайн, при этом никаких деклараций не подавали и налог не платили. Хотя заработали в плюс .

Купил акции и продал — заработал прибыль .

Прибыль считается от разницы цены в рублях, следовательно туда уже заложена и курсовая разница валюты на момент покупки и продажи акции.

После этого я продаю доллары (допустим для покупки рос. акций).

Итог: с меня уже взяли налог с курсовой разницы валюты в рублях при продаже американских акций!

А при выводе от брокера, он снимет с вас 13%, если по портфелю прибыль.

…

Откуда сведения, что убытки по валюте не сальдируются с прибылью? И как насчет валюты на брокерском счету?

1. Налог на валюту касается инвесторов, которые торгуют валютой, в первую очередь. Рассчитать физика проблематично в связи с сроком владения 3 года и невозможности часто установить как долго валюта у него хранилась. Касательно покупки бумаг номинированных в иностранной валюте, то здесь данная практика неприменима в силу двойного налогооблажения подобных сделок (налог с купи продай актива плюс налог с покупки продажи валюты).

2. Как правильно отметили выше налог считается по совокупности дохода и расхода за отчетный период, то есть за год. Сальдировать нельзя с убытками прошлых лет. (что то типо расчета налога по евробондам, которые необращаются на нашем рынке).

3. Реальной практики на текущий момент нет.

4. Серьезная ответственность при больших суммах наступает не за неподачу декларации, а за неуплату налога. То есть в двух вариантах, вы задекларировали и не заплатили, вы НЕзадекларировали, но фнс, например, на основании данных брокера начислила вам налог, а вы опять таки «ушли в леса» и не платите.

5. ФНС на основании полученных ей данных ИЗ ЛЮБЫХ ИСТОЧНИКОВ имеет право выставить вам счет за доход без срока давности. Однако привлекать к отвественности имеет право только в срок до 2 лет с момента правонарушения (так как это подпадает с моей точки зрения по закон о валютных операциях). В данном случае моментом правонарушения будет считатся либо дата подачи декларации, либо ее крайний срок подачи (в зависимости подавали вы или нет).

А если ввел на брокерский счет валюту, купленную 10 лет назад в обменнике, а потом продал на бирже. Или еще интереснее: ввел на брокерский счет валюту, купленную 10 лет назад в обменнике, потом купил валютных бумаг, потом продал эти бумаги, а потом продал валюту на бирже

А если ввел на брокерский счет валюту, купленную 10 лет назад в обменнике, а потом продал на бирже. Или еще интереснее: ввел на брокерский счет валюту, купленную 10 лет назад в обменнике, потом купил валютных бумаг, потом продал эти бумаги, а потом продал валюту на бирже.

Которая постоянно лежит на валютной секции, или за каждую сделку с учетом заёмных средств?

А если держишь несколько дней то ещё и брокеру платишь процент по кредиту за плечо, с ним как быть?

На мой вопрос ФНС ответила в этом году, что если владение драгметаллами происходит на протяжении 3-х и более лет, то платить налоги обязанности нет, а вот и подавать 3-НДФЛ все таки нужно...

Кстати, персональный менеджер СБЕР-а порадовал, что со следующего года в подобных случаях они сами будут декларировать все это...

Возможно и с валютой так же...