SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. t-trade

Риск-менеджмент ч.3

- 19 марта 2012, 12:25

- |

В предыдущих частях я рассматривал различные методы управления капиталом. Началось всё с того, что я решил сравнить вариант без реинвестирования, с обычным реинвестированием и с реинвестированием, которое можно охарактеризовать выражением «ни шагу назад» (при росте эквити объем в сделке повышается, а при дроудаунах он остается на прежнем, максимальном уровне). Результат оказался предсказуемым — чем агрессивнее стратегия управления капиталом, тем больше просадка, тем более впечатляющие результаты.

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

При увеличении доли прибыльных сделок логично постепенно снижать торгуемый объем, ожидая «разбавления» убыточными. В то время как при дроудауне и увеличении доли убыточных сделок можно увеличивать плечо, чтобы скорее вырваться из просадки...

Но...

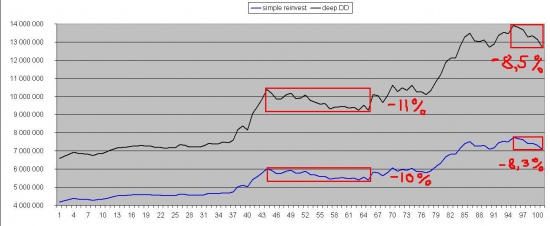

Америку я не открыл. Да, результаты немного лучше, но такой метод управления делает просадки более болезненными. Хотелось бы достичь либо лучшего выхлопа стратегии при тех же просадках, что и при обычном реинвестировании, либо при тех же результатах получить более мягкие просадки. Управлением капитала мне этого достичь не удалось. Вернее как… Ну, смотрите сами:

Это настоящая торговая система. Сравниваются 4 метода

1. simple reinvest — обычное реинвестирование после каждой сделки.

2. deep DD — увеличение объема по мере сокращения числа прибыльных сделок. Это делает стратегию более эффективной на спокойных участках, но загоняет в более глубокий дроудаун при этом...

3. soft line — это постепенное сокращение объема при частом появлении прибыльных сделок.

4. both — это объединенный вариант 2+3.

Soft line — вообще бэд стайл. И не зарабатывает, и в просадках сидит.

Соответственно, объединение методов — это глупо, учитывая, что подход soft line мне не нравится. Остается обычное реинвестирование и deep DD.

Сравним их на участке графика с хорошей такой просадкой:

Просадки метод переживает чуть хуже, чем бычное реинвестирование, но это не страшно. В целом, метод дает явно более привлекательные результаты.

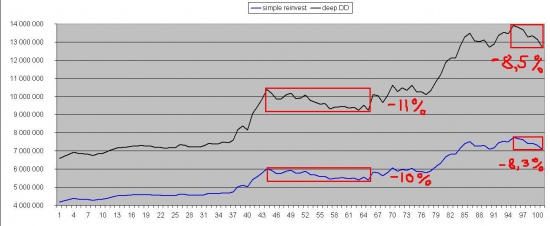

Но… Как всегда появляется это но. Посмотрим, как этот метод будет вести себя на случайных числах с вероятностью 60%, которые использовались в первой части этой трилогии о риск-менеджменте:

Здесь в качестве «адаптивной» используется именно увеличение объема при уменьшении доли прибыльных сделок. И, как видно на графике, адаптивный метод выглядит хуже реинвестирования по принципу «ни шага назад».

Выводы по все трем частям: Использовать «ни шагу назад» выгоднее, чем обычное реинвестирование, но страшнее — дроудаун все же должен быть «управляемым».

Уменьшать объем после серии прибыльных сделок для моей стратегии неправильно. Увеличение же объема по мере сокращения доли прибыльных на истории дает хороший результат, не сильно увеличивающий просадку, т.к. всё равно использует понятие максимального % риска от предыдущего значения капитала, которое сокращается. Это компенсируется увеличение коэффициента из-за снижения доли прибыльных сделок, что приводит к сходству с методом «ни шагу назад», однако для конкретно моей системы адаптивная функция все равно выглядит привлекательнее.

Однако, её использование на других системах под вопросом. Результат сравнения адаптивной и «ни шагу назад» на ряде случайных чисел показал несостоятельность адаптивного метода управления капиталом.

Вобщем, лично для себя я выбираю консервативное обычное реинвестирование капитала. Использовать подобранные под конкретную стратегию методы управления было бы, может быть, интересно, однако стратегия со временем может изменить показатели, а обыкновенное реинвестирование капитала выживет в любых условиях прибыльной торговой системы.

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

При увеличении доли прибыльных сделок логично постепенно снижать торгуемый объем, ожидая «разбавления» убыточными. В то время как при дроудауне и увеличении доли убыточных сделок можно увеличивать плечо, чтобы скорее вырваться из просадки...

Но...

Америку я не открыл. Да, результаты немного лучше, но такой метод управления делает просадки более болезненными. Хотелось бы достичь либо лучшего выхлопа стратегии при тех же просадках, что и при обычном реинвестировании, либо при тех же результатах получить более мягкие просадки. Управлением капитала мне этого достичь не удалось. Вернее как… Ну, смотрите сами:

Это настоящая торговая система. Сравниваются 4 метода

1. simple reinvest — обычное реинвестирование после каждой сделки.

2. deep DD — увеличение объема по мере сокращения числа прибыльных сделок. Это делает стратегию более эффективной на спокойных участках, но загоняет в более глубокий дроудаун при этом...

3. soft line — это постепенное сокращение объема при частом появлении прибыльных сделок.

4. both — это объединенный вариант 2+3.

Soft line — вообще бэд стайл. И не зарабатывает, и в просадках сидит.

Соответственно, объединение методов — это глупо, учитывая, что подход soft line мне не нравится. Остается обычное реинвестирование и deep DD.

Сравним их на участке графика с хорошей такой просадкой:

Просадки метод переживает чуть хуже, чем бычное реинвестирование, но это не страшно. В целом, метод дает явно более привлекательные результаты.

Но… Как всегда появляется это но. Посмотрим, как этот метод будет вести себя на случайных числах с вероятностью 60%, которые использовались в первой части этой трилогии о риск-менеджменте:

Здесь в качестве «адаптивной» используется именно увеличение объема при уменьшении доли прибыльных сделок. И, как видно на графике, адаптивный метод выглядит хуже реинвестирования по принципу «ни шага назад».

Выводы по все трем частям: Использовать «ни шагу назад» выгоднее, чем обычное реинвестирование, но страшнее — дроудаун все же должен быть «управляемым».

Уменьшать объем после серии прибыльных сделок для моей стратегии неправильно. Увеличение же объема по мере сокращения доли прибыльных на истории дает хороший результат, не сильно увеличивающий просадку, т.к. всё равно использует понятие максимального % риска от предыдущего значения капитала, которое сокращается. Это компенсируется увеличение коэффициента из-за снижения доли прибыльных сделок, что приводит к сходству с методом «ни шагу назад», однако для конкретно моей системы адаптивная функция все равно выглядит привлекательнее.

Однако, её использование на других системах под вопросом. Результат сравнения адаптивной и «ни шагу назад» на ряде случайных чисел показал несостоятельность адаптивного метода управления капиталом.

Вобщем, лично для себя я выбираю консервативное обычное реинвестирование капитала. Использовать подобранные под конкретную стратегию методы управления было бы, может быть, интересно, однако стратегия со временем может изменить показатели, а обыкновенное реинвестирование капитала выживет в любых условиях прибыльной торговой системы.

68 |

1 комментарий

Не факт… надо считать z счет…

- 19 марта 2012, 13:32

Читайте на SMART-LAB:

Фунт как новый защитный актив? Бюджет Ривз и PMI поддерживают ралли GBP

EURUSD в пятницу «паркуется» перед окончанием недели около 1,1650: пара отдала часть роста, но попытки продавить её вниз быстро выкупаются....

18:07

теги блога Иван Коваль-Зайцев

- easy language

- insider.pro

- multicharts

- power language

- t-trade

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- амбиции

- бизнес

- бизнес-молодость

- Брокер

- веселье

- Волновой анализ

- встреча smart-lab

- Встреча в Питере

- втб24

- вью

- грааль

- грааль в трейдинге

- давай прибыли течь

- дневник

- доверительное управление

- ДУ

- жизненное

- за жизнь

- задачи

- Изи ленгвич

- инвестирование

- интернет

- ипотека

- исследование рынка

- исследования

- истории из жизни

- итоги 2012

- как заработать на бирже

- кидалово

- книги

- Коваль-Зайцев

- копипаста

- котировки

- кредит

- личное

- маржин колл

- мда

- Мультичартс

- мысли

- недвижимость

- обман

- обучение

- обучение трейдингу

- опрос

- оптимизация

- оффтоп

- перевод

- перепост

- песочница

- пирамидинг

- питер

- плечи

- правила

- пример

- проверка идей

- Прогноз

- программа

- проскальзывание

- просто так

- профессиональный рост

- рабочее место трейдера

- разработка

- распил

- расчёты

- риск

- риск менеджмент

- роботы

- РТС

- система

- системная торговля

- системный подход

- системный трейдинг

- склейка

- совет

- статья

- стейтмент

- стопы

- стратегии

- стратегия

- текущее

- типа юмор

- трейдинг

- тэйк-профит

- Управление капиталом

- управление рисками

- усреднение

- финам

- финансовый менеджмент

- ФОРТС

- цитата

- эквити

- юмор