SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Простая формула?

- 04 августа 2014, 10:03

- |

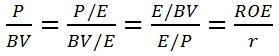

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

Один уважаемый человек утверждает, что данная формула полный бред, хотя не приводит аргументов к этим выводам.

Данный человек окончил Московский инженерно-физический институт (МИФИ, 1994), магистратуру Высшей Школы Экономики (ГУ ВШЭ, 1997), кандидат физико-математических наук (МИФИ, 2002). Принимал участие в создании НП «Объединение корпоративных директоров и менеджеров» (ОКДМ). Является директором по развитию ОКДМ, членом Правления ОКДМ и комитета по членству и этике ОКДМ. Ранее был вице-президентом ЗАО «Финансовая компания «ИНТРАСТ», входящей в группу финансовую группу «ИНТРАСТ». В настоящее время Председатель совета директоров ОАО «Кавказгидрогеология» (Железноводск), независимый директор, председатель комитета по аудиту ОАО «Ставропольнефтегеофизика» (Ставрополь), независимый директор ОАО «ИПК МАШПРИБОР», ОАО «ИИЦ Патент» (Москва), ОАО «НИИФИ» (Пенза), ОАО «Турбонасос» (Воронеж), член ревизионной комиссии ОАО «Международный Аэропорт Иркутска», член наблюдательного совета эндаумент-фонда журнала Новой Экономической Ассоциации. Принимал участие в качестве докладчика в ряде конференций в области экономики, финансов, фондовых рынков, один из организаторов первого российского конгресса по эконофизике (2009), автор научных, научно-популярных и деловых статей по финансам и фондовым рынкам.

Может всё-таки он прав? И я ошибаюсь...

Или он просто не понимает смысл данной формулы. И мы спорим о разном?

В этой формуле ищется баланс между справедливой и рыночной ценой — через альтернативу инвестиций — долгового и долевого инструментов!

Это гениальная формула!!! Спасибо – тем, кто её придумал!

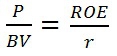

Уже из данной формулы можно получить еще два важных равенства

По факту весь фундаментальный анализ и основан на данной формуле и выводах из неё.

Равенство показывает «справедливую» цену бизнеса, так как у инвестора есть альтернатива вложений средств между долговыми (депозиты, облигации) и долевыми (акции) инструментами.

Сопоставляя справедливую и рыночную цены акции можно понять, располагает ли акция «запасом прочности», т.е. та цену, которую ты платишь намного меньше, той ценности, что ты получаешь.

P.S. Или мне нужно пойти в пятый класс школы или третий курс института — куда меня постоянно отправляет данный математик?

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- Екатерингофский округ

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

потом здесь: smart-lab.ru/blog/193788.php

И, наконец, здесь smart-lab.ru/blog/194798.php в комментариях я конкретно указал что нужно сделать, чтобы этот набор тождеств превратился хотя бы в подобие модели.

Напомню конкретно: в последнем звене цепочки нужно сделать обоснованный предельный переход и дальше проделать исследование получившейся уже модели.

Если никто в вашем анонимном коллективе не знают что такое предельный переход и экономико-математические модели, то чем я еще могу вам помочь?

Я обещал посмотреть эмпирику, которую Вы прислали. Я это сделаю, как только будет хоть немного более-менее свободного времени (когда — не знаю)

Вы покупаете акцию за конкретное число денежных средств — цену(P) или за функцию?

В реальной же жизни есть такой феномен как моментум. Поэтому и соотношение не может быть равенством.

Удачи!

Просто для каждого человека своя норма доходности.

Для лудомана это 100% в месяц, для пенсионного фонда 7%.

В итоге у кого больше денег, тот и будет удерживать необходимый уровень.

Математика это строгий язык записи, не терпящий вольностей. :)

я думал Вы это спокойно понимаете, ведь не третий курс института или пятый класс…

Но есть ещё один момент, на котором хотелось бы потом подробнее остановиться.

Типа 5=8 для Газпрома, 3=1 для ЛУКойла и т.д. Цифры, условны, но суть ясна.

У формального подхода свои плюсы — известны цифры,

высокий Roe страхует от неожиданностей и не всякая компания становится amazonом, тем более из ликвидных. Но понятно, что более глубокое знание специфики компаний дает профит.

разбираюсь в финансовом анализе довольно плохо.

Практическое применение идеи понял так: для оценки привлекательности вложений в акции компании используется r с целью сравнения его с безрисковой ставкой (x1.5). Если r > безрисковая ставка x1.5, то инвестиции (риск) имеют смысл.

Коэффициент x1.5 можно выбрать произвольно в зависимости от оценки риска. Также по показателю r можно сравнивать разные компании между собой.

Идея расчета r (ROE*BV/P) состоит в том, чтобы соотнести текущее значение балансовой стоимости BV и рентабельности собственного капитала ROE с ценой акций P, то есть выяснить: 1) сколько у компании своих денег; 2) насколько эффективно она работает; 3) сколько стоит вход в ее акции.

Вопрос

— Поскольку коэфициент P/E чаще всего значительно больше 1, то для окупаемости вложений, при сохранении неизменного E, потребуется несколько лет. В этой связи не стоит ли использовать при расчете r ROE не последнего отчетного периода, а средний ROE за предыдущий период, равный P/E — текущее значение (округленный до целого)? При этом BV использовать текущую (по последнему отчетному периоду).

а так Вы всё правильно поняли, правда написали несколько не понятно для меня… но суть уловили

Поскольку формулы основаны на исторических данных, то пользуясь ими мы исходим из предположения, что будущее повторит прошлое, то есть строим прогноз по прибыли/ценам на основании продолжения прошлой тенденции (типа тренда в ТА).

Думаю, что для решения вашей задачи («в следующие несколько лет прибыльной была») надо использовать другие методы анализа (формулы тут не помогут), например, анализировать бизнес компании (монопольное положение, конкурентное преимущество, растущий рынок, административный ресурс и т.д.).

суть в том что r в формуле не имеет никакого отношения к «требуемой доходности», это факт, но его надо обьяснить еще нормально, а у вас тут разговор слепого с глухим получается:)

В тех местах куда вы шлете свои обращения разговор по существу МУАК, если он вообще состоится будет строится примерно на том языке, который здесь продемонстрирован в комментариях.

Пс извините первый раз))))