Почему цены покупки-продажи в отчете FIFO не совпадают с реальными ценами покупки-продажи. К примеру, 04.10.2016 было куплено 49 облигаций 52001 по цене 98.1000 и продано 07.12.2020 49шт. по цене 101.8000. В отчете FIFO указаны другие цены, а именно — цена покупки равна 97.94095 а цена продажи равна 102.2548. Номинал в расчете Доход/Убыток в отчете FIFO не участвует. Комиссионные затраты посчитаны правильно с учетом номиналов на соответствуюшие даты (1083,71 и 1252,68) и реальных цен. Непонятно каким образом реальные цены сделок трансформировались в указанные выше цены из отчета FIFO.

Василий Р, А в какую дату отчет фифо заказывали?

Игорь Крылов, мой запрос брокеру (скрины из отчетов не скопировались) :

Добрый день.

07.12.20 впервые начал продавать облигации с изменяющимся номиналом: ОФЗ 52001.

В связи с этим у меня возник ряд вопросов.

После получения отчета FIFO обратил внимание на некоторые странности.

Цена покупки из отчета FIFO равна 97,940951 от номинала. Номинал при этом не указан.

Получаем Сумму покупки в отчете FIFO: 47991,07р.=49*97,940951*10

Реальность, однако другая.

Если взять отчет Отчет об исполненных поручениях на сделки в старом формате,

то Цена одной ЦБ равна 1063,1151, что соответствует реальной цене сделки 98,1000 и номиналу 1083,71 на дату проведения сделки 04.10.2016: 1063,1151=98,1000*1083,71/100

Итого имеем на основании отчета о сделках: 49*1063,11951=52092,86.

Таким образом Сумма покупки разнятся в разных отчетах из за разности цен покупки на ту же дату.

Попутно хочу отметить, что если взять отчетность о сделках в новом формате на дату 04.10.2016, то увидим следующее:

То есть цена покупки в отчете о сделках нового формата: 85.529897*1248,98/100=1063,11951,

что совпадает с ценой реальной ценой покупки (98,1000) с учетом номинала на дату сделки (1083,71). Номинал же 1248,98 это номинал на 31.07.20.

Если мы возьмем другую дату получения отчета на 04.10.2016, то получим следующее в формате предыдущего представления:

Или 87,564411*1214,10/100=1063,11951

То есть результат правильный, но с номиналом 1214,10 на дату 11,03,20. То есть при запросе отчета на 04.10.2016, но в разное время, мы получаем разные цены покупки актива и разный номинал.

Вопросы.

1.Зачем нужна вся эта неразбериха с ценами и номиналами в новом формате отчетности, когда все меняется только от времени запроса отчета на ту же дату. Почему нельзя на дату совершения сделки давать либо реальные цены сделки и номинал на дату сделки, либо, как в старом формате отчетности, их произведение, то есть реальную цену сделки с учетом номинала.

2. Почему цена сделки отчётности FIFO не соответствует реальности. В заключении приведу несоответствия и по сделкам продажи.

Реальность такова: 49*101,80*1252,68/100=62486,18

В отчете о сделках на 07.12.20: 49*101804876*1252,62/100=62486,18.

Результат отчета совпадает с реальностью по сумме продажи.

Отчет FIFO: 49*102.254824*10=50104.86.

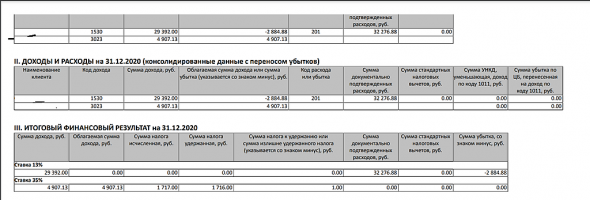

Что, как видно, не соответствует ни реальности, ни отчету о сделках ни по ценам, ни по номиналу, ни по сумме продаж. На основании отчета FIFO формируется отчет НДФЛ, соответственно он не совпадает с моими расчетами.

Странно то, что я, впервые продав ОФЗ 52001, немедленно наткнулся на несоответствия. Не может быть чтобы эти несоответствия не были обнаружены кем-либо ранее. Хотелось бы получить пояснения.