комментарии chem1 (Сергей Нужнов) на форуме

-

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен всего один выпуск новиночка — ОФЗ-ПК серии 29014, в объемах остатков, доступных для размещения в указанном выпуске (450 млрд).

ОФЗ 29014 с погашением 25 марта 2026 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

Спрос составил 264,847 млрд рублей по номиналу. Разместили 64,319 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26232 и ОФЗ-ПД серии 26233 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

Итоги:

ОФЗ 26232

Спрос составил 41,894 млрд рублей по номиналу. Итоговая доходность 5,34%. Разместили 29,538 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серии 26228 и ОФЗ-ПД серии 26234 в объемах остатков, доступных для размещения в каждом выпуске, а также ОФЗ-ИН серии 52002 в объеме 10 млрд 870 млн рублей.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26228

Спрос составил 59,356 млрд рублей по номиналу. Итоговая доходность 5,58%. Разместили 50,270 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПК серии 24021 и новиночка — ОФЗ-ПД серии 26234, в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 26234

Спрос составил 83,889 млрд рублей по номиналу. Итоговая доходность 5,18%. Разместили 49,337 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серии 26229, ОФЗ-ПД серии 26232 и ОФЗ-ПД серии 26233 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

Итоги:

ОФЗ 26229

Спрос составил 73,159 млрд рублей по номиналу. Итоговая доходность 5,1%. Разместили 41,798 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 25084 и ОФЗ-ПД серии 26228 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 25084 с погашением 4 октября 2023 года, купон 5,3% годовых

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

Итоги:

ОФЗ 25084

Спрос составил 68,881 млрд рублей по номиналу. Итоговая доходность 4,77%. Разместили 41,912 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серии 26230 и ОФЗ-ПД серии 26232 в объемах остатков, доступных для размещения в каждом выпуске, а также ОФЗ-ИН серии 52002 в объеме 10 млрд 824 млн рублей.

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26230

Спрос составил 57,855 млрд рублей по номиналу. Итоговая доходность 5,83%. Разместили 46,8 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26229 и новиночка, ОФЗ-ПД серии 26233, в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

Итоги:

ОФЗ 26229

Спрос составил 141,855 млрд рублей по номиналу. Итоговая доходность 5,41%. Разместили 91,879 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 25084 и ОФЗ-ПД серии 26232 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 25084 с погашением 4 октября 2023 года, купон 5,3% годовых

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

Итоги:

ОФЗ 25084

Спрос составил 123,786 млрд рублей по номиналу. Итоговая доходность 5,53%. Разместили 72,777 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26229 и ОФЗ-ПК серии 24021 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона..

Итоги:

ОФЗ 26229

Спрос составил 141,246 млрд рублей по номиналу. Итоговая доходность 5,99%. Разместили 86,667 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>>

Я написал в чат Дэни не знают ли они случайно про кого Профинанс пишет?

P.S. Покинула чат, чат…

Mediaholder, Обиженный «чемпион среди вдо» Хохрин все никак не может простить и отпустить?) конечно, «мальчишек» на встречу позвали, а уважаемого человека-нет, обидно.

Зря он так мелочится.

Angelina Yurieva, Ну он хоть как Биленко десятую доходность не обещал))) И такого беспредела по тем бумагам по которым Хохрин организатор не происходило!!!

Mediaholder, да ладно, еще не вечер… есть небольшая группка ВДО, которые раскручивал Хохрин, и от которых предпочту держаться подальше.

Alex64, Есть похожая бумага с которой происходили такие же фокусы?

Mediaholder,

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26228 и ОФЗ-ПД серии 26229 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос составил 68,231 млрд рублей по номиналу. Итоговая доходность 6,56%. Разместили 34,855 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26229 с погашением 12 ноября 2025 года составила 103,185% от номинала, что соответствует доходности 6,56% годовых, говорится в сообщении Минфина России.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов + RGBI

Размещение ОФЗ + Доля нерезидентов + RGBI

После месячной паузы Минфин возобновил аукционы ОФЗ. Предложено аж три выпуска, ОФЗ-ПД серии 25084 в объеме 20 млрд рублей и ОФЗ-ИН серии 52002 в объеме 10 млрд 769 млн 800 тыс рублей и новиночка, ОФЗ-ПК серии 29013 в объеме остатков, доступных для размещения (450 млрд рублей).

ОФЗ 25084 с погашением 4 октября 2023 года, купон 5,3% годовых

ОФЗ 29013 с погашением 18 сентября 2030 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 25084

Спрос составил 50,107 млрд рублей по номиналу. Итоговая доходность 6,45%.

Авто-репост. Читать в блоге >>>

1 Evraz-22 (USD) продается по цене 1072,5$ (106,13%). Т.е. если ее взять сейчас, то я переплачиваю около 6% от ее номинальной стоимости и к дате погашения (31.01.2022) есть риск того, что она снизится до 100%?

Если мы исключаем дефолт эмитента, то на дату погашения она гарантированно будет по 100%, т.к. погашение происходит по номиналу.

2 Гипотетическая ситуация, например, куплена облигация за 1000$ (курс 79 р. за $), через пару лет облигация погашена, доход допустим 60$, но уже при курсе 90 р. за $.

Т.о. при валютной переоценке: 1000*90-1000*79=11000*13%=1430 р. в виде НДФЛ и в итоге из прибыли в 60$ вычитаем 13% и еще 1430 р.?

Да, для коммерческих еврооблигаций вы попадаете и на налог на купон, и на налоговую переоценку. Для государственных бумаг этих налогов нет.

3 Для консервативного подхода лучше выбирать еврооблигации на 2-3 года и держать до погашения или искать 5+ летние, с более высоким процентом и продавать до погашения по подходящей цене? Будет в этом ощутимая разница в доходе?

Будущего мы не знаем, поэтому не знаем как будет меняться кредитно-денежная политика государства, состояние экономики, эмитента и соответственно цена со временем. Для консервативного подхода лучше брать облигации до погашения.

chem1 (Сергей Нужнов),

Спс за пояснения.

По первому вопросу — получается, что если цель — до погашения, то искать надо <100% от номинала на данный момент?

А если еврооблигации держать более 3 лет на ИИС, то НДФЛ и переоценки нет?

Виктор Палыч Говоров, смотреть надо на доходность к погашению, если устраивает, то брать. Ниже номинала, выше, это всего навсего рыночный регулятор величины доходности. Вот, например, RUS-28 стоит аж 168% от номинала, но это не значит, что бумагу не стоит брать. У неё купон 12,75% и доходность к погашению выйдет 3,7% годовых. Просто бумага размещалась в 1998 году, сразу после дефолта и тогда такой купон был нормой. Сейчас рынок переоценил бумагу и она торгуется сильно выше номинала, но с хорошей итоговой доходностью, по нынешним временам.

Да, если держите бумагу 3 года, то будет льгота по налогу на переоценку, не важно на ИИС или обычном счете. На ИИС 2 типа будет льгота и по купону и по переоценке. Только вроде не все брокеры дают валюту на ИИС заводить, тут нужно уточнить. Ну и в ИИС ограничение по сумме 1 млн в год, если полный лот будете брать, то это 100-200 тысяч долларов/евро, не влезет в ИИС.

1 Evraz-22 (USD) продается по цене 1072,5$ (106,13%). Т.е. если ее взять сейчас, то я переплачиваю около 6% от ее номинальной стоимости и к дате погашения (31.01.2022) есть риск того, что она снизится до 100%?

Если мы исключаем дефолт эмитента, то на дату погашения она гарантированно будет по 100%, т.к. погашение происходит по номиналу.

2 Гипотетическая ситуация, например, куплена облигация за 1000$ (курс 79 р. за $), через пару лет облигация погашена, доход допустим 60$, но уже при курсе 90 р. за $.

Т.о. при валютной переоценке: 1000*90-1000*79=11000*13%=1430 р. в виде НДФЛ и в итоге из прибыли в 60$ вычитаем 13% и еще 1430 р.?

Да, для коммерческих еврооблигаций вы попадаете и на налог на купон, и на налоговую переоценку. Для государственных бумаг этих налогов нет.

3 Для консервативного подхода лучше выбирать еврооблигации на 2-3 года и держать до погашения или искать 5+ летние, с более высоким процентом и продавать до погашения по подходящей цене? Будет в этом ощутимая разница в доходе?

Будущего мы не знаем, поэтому не знаем как будет меняться кредитно-денежная политика государства, состояние экономики, эмитента и соответственно цена со временем. Для консервативного подхода лучше брать облигации до погашения.

Скажите, пожалуйста

Берется ли налог при погашении облигаций с датой размещения ранее 2017г. при покупке ниже номинала, в частности с ОткрФКБОП2?

ELRT, берется и с купона, и с курсовой разницы (цена погашения — цена покупки) Неразмещение ОФЗ + RGBI

Неразмещение ОФЗ + RGBI

На этой неделе, как и на прошлой, Минфин решил не проводить аукционы по размещению ОФЗ. Если неделю назад министерство ссылалось на повышенную рыночную волатильность, то сейчас причиной называется избежание давления на долговой рынок и отсутствие потребности в дополнительных финансовых ресурсах. Размещения приостанавливаются на неопределенный срок.

Минфин России информирует, что в целях избежания избыточного давления на долговой рынок и учитывая наличие необходимых финансовых ресурсов для выполнения текущих бюджетных обязательств, проведение аукционов по размещению ОФЗ приостанавливается на период до стабилизации рыночной ситуации. О возобновлении аукционов ОФЗ будет сообщено дополнительно.

Результаты последнего аукциона можно посмотреть здесь.

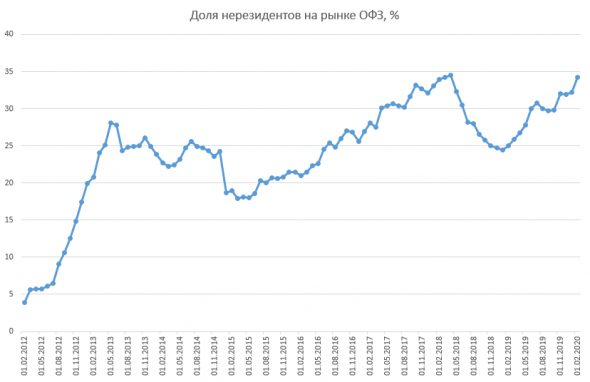

Свежих данных об объеме вложений в ОФЗ и доле нерезидентов нет. Данные на 01.02.20 можно посмотреть

Авто-репост. Читать в блоге >>> Неразмещение ОФЗ + Доля нерезидентов + RGBI

Неразмещение ОФЗ + Доля нерезидентов + RGBI

На этой неделе Минфин решил не проводить размещение ОФЗ, сославшись на повышенную рыночную волатильность.

Минфин России в условиях повышенной волатильности на финансовых рынках информирует о непроведении 4 марта 2020 года аукционов по размещению ОФЗ в целях содействия процессу стабилизации рыночной ситуации.

ЦБ отчитался о доле нерезов за январь. Рост с 32,2 до 34,1%

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина.

Предложено два выпуска, ОФЗ-ПД серии 26230 и ОФЗ-ПД серии 26232 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

Итоги:

ОФЗ 26230

Спрос составил 71,005 млрд рублей по номиналу. Итоговая доходность 6,38%. Разместили 58,447 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26228 и ОФЗ-ПК серии 24021 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона..

Итоги:

ОФЗ 26228

Спрос составил 79,961 млрд рублей по номиналу. Итоговая доходность 6,22%. Разместили 53,871 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>>