LastChance, всё посчитал, все четко, все супер. Преогромное спасибо за «на водку» )

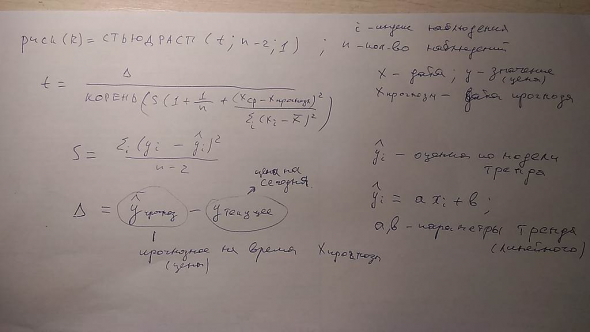

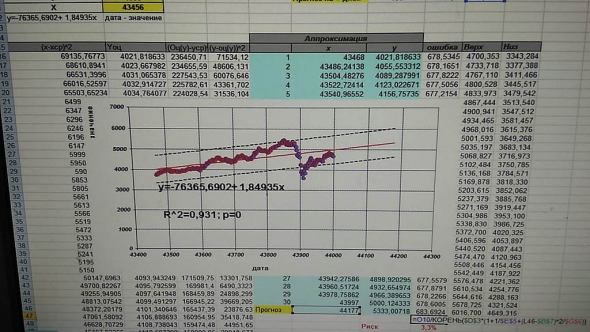

Если цены акции лежат на тренде, то расчетная дисперсия = 0, «псевдоНЕстандартное» отклонение = 0, коэффициент вариации = 0, волатильность = 0. Всё как и должно быть. Все как и хотел. Осталось все эти расчеты автоматизировать в макрокод (надеюсь получится) и провести сравнительный анализ рисков.

Последний вопрос: как полагаете, при расчете коэффициента вариации какое среднее значение правильнее использовать? Среднюю от цен акций? Или среднюю от значений на тренде? Вы это уже указывали, но для меня не очевидно, что так правильнее, можете пояснить/аргументировать?

Мне б сугубо для понимания )

Евдокимов Сергей,

Без разницы, средняя от цен акций равна средней значений на тренде. Вероятно, это можно показать зная, что трендовая линия (график линейной регрессии) получается с помощью метода наименьших квадратов, то есть при ее определении минимизируются квадраты отклонений точек от тренда. По сути получается некая «средняя линия» оптимальным образом описывающая исходное облако точек, поэтому ее среднее и равно

среднему значений тренда.

LastChance, ясно. Отлично. Спасибо.

А теперь скажите, почему в сию методологию вы не веруете? Скажу больше: с ее помощью я намерен вычислять и сравнивать стабильность получения выручки/прибыли*. Это же важно. Стабильность — признак мастерства. Если прибыль/выручка скачет от года к году как кузнечик на летнем лугу, то это более рискованное вложение инвестиций, нежели в компанию с четко и стабильно растущиими показателями.

* все это я уже давно сделал. Но по новой скорректированной с вашей помощью методике точность значительно возрастёт.

Евдокимов Сергей,

Про цену я не верил, про что уже писал, почему. А про выручку и прибыль вполне верю, хороший подход на мой взгляд. Сам использую трендовую модель для выручки, но беру оттуда в анализ только процент годового роста.

Само применение термина «риск» меня вначале несколько смутило, но это нормально, потому что это понятие очень многогранное и каждый вкладывает в него свой смысл. Сейчас я уже проникся, что вы понимаете под этим волатильность показателя.

Для меня лично в волатильности нет никакого риска, так как я очень долгосрочный инвестор и мне не нужен стабильный денежный поток. Для меня здесь риск скорее в проблеме, если показатели прибыли/выручки упали и это нормально для этой компании (циклическая) восстановятся ли они на этот раз? Еще под рисками я понимаю покупку компании по дорогой цене, покупку компании с большой задолженностью (риск банкротства), риски, связанные с управлением. Однако эти риски очень сложно измерить и тем более сопоставить.

LastChance, совершенно верно. Под риском в отношении цены акции/облигации я понимаю волатильность. Именно ее же под риском понимает и заслуженный экономист Российской федерации доктор экономических наук профессор НИУ Высшей Школы Экономики Берзон Николай Иосифович. О чем он и вещает в своих лекциях. Ни одной причины думать иначе, не верить, или подвергать сомнению его доводы у меня нет.

Иные риски, в том числе указанные вами я тоже безусловно учитываю. Считать их для этого вовсе не обязательно. Просто сравниваю/сопоставляю компании по каждому риску в отдельности и при прочих равных выбираю лучшие.

… Если риск — это исключительно волатильность, то как же быть с ценой, «точкой входа» относительно тренда. С точки зрения теории, циклические компании — все очень рискованные, но так ли это на самом деле.

Риторические вопросы. Разве не является менее рискованным зайти в нижней точке, купить ФСК по 0.04, ММК по 5 р (все модели покажут, что брать вообще не надо), чем по 40?

Где больший риск, покупка Татнефти по 800 в январе 2020 или по 400 в марте? По определению будет все просто: риск татнефти — высокий, высокая волатильность, скажем 50% вариация. Одинаков ли риск в разных точках?

Поэтому, с моей точки зрения всегда надо раскрывать, что такое риск (поэтому в первых постах я с этого и начал), а вообще лучше избегать этого слова, если под этим понимается другой термин (волатильность), то так и говорить.

Вопросы и мнение не для спора, тем более с докторами, чисто на интерес, на подумать, покрутить в голове, сам регулярно задумываюсь.

LastChance, почему же исключительно? Такого никто не утверждал, а даже наоборот.

Вы все верно указали: рисков много, всяких разных. И про использование терминологии с вами полностью согласен.

Указанные вами риски ичуть не менее опасны, нежели риск «волатильности цены акции» (так его обзову). Но прочие (важные с моей точки зрения) риски учитываю без расчетов и проблем нет. А риск волатильности надо считать, иначе никак. Посему и зятеял сию бадягу )

Евдокимов Сергей,

Можно уточнить, вы сами используете в принятии инвестиционных решений этот показатель (волатильность) или только участвуете в реализации методики?

Если используете, то как именно? Есть какие-то критические значения, при которых вы не будете брать? Или придаете какой-то весовой коэффициент в совокупности с другими показателями? Итоговое решение на основе комплекса показателей принимается субъективно или есть итоговая функция с критериями включения/исключения из портфеля?

LastChance, здравствуйте. Вы еще здесь? На форуме?

Еле разыскал вас. Помнится, оригинальное решение вы мне подсказали. Можно еще раз воспользоваться вашей головой? Мне своей не хватает )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

тута я, что интересного есть? п.с. Фск еэс держу.

LastChance, смотрите. Задачка казалось-бы простая, а решение найти не могу.

Нужна формула. Результат вычисления по которой даст некий относительный показатель, отражающий в числовом выражении следующий принципы:

1. Чем больше прибыль при прочих равных, тем показатель выше

2. Чем дороже компания (выше капитализация), тем показатель ниже

Или можно зеркально-наоборот, неважно.

Показатель нужен, дабы по нему ранжировать.

Используемые данные:

E (прибыль) — может быть любой (положительной, нулевой, отрицательной)

P (капитализация) — естественно, только положительная.

Ключевым здесь является сравнение, наряду с положительными, и отрицательных прибылей.

При расчете обычного P/E (E/P) и переходе в отрицательную доходность — принцип нарушается.

Как учесть ?

Все.

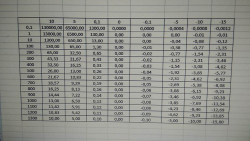

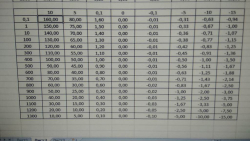

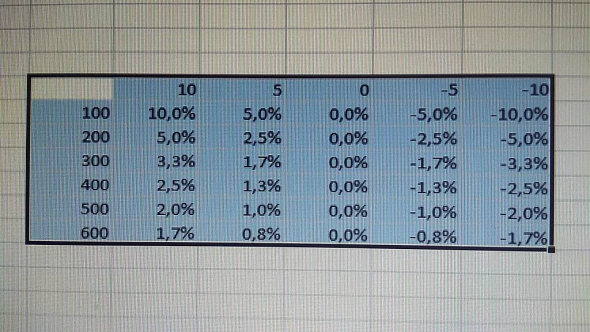

Графически так. Цифры поставил любые. Важно, чтобы отражали принцип.

...

Потом, при переходе в отрицательную зону, почему показатель должен уменьшаться при росте капитализации?

...

LastChance, потому что чем больше платишь, тем хуже. При прочих равных.

Есть на продаже две абстрактные компании №1 и №2.

Обе за одинаковый период сгенерировали одинаковую прибыль, равную минус 1 млрд $.

Компания №1 продается за 10 млрд.$

Компания №2 продается за 100 млрд.$

Какую вы выберете для покупки? По вашей логике, я так понял, ваш выбор №2, т.е. за за 100 млрд.$

А было бы лучше бы она стоила еще дороже. Верно ?

Мой же выбор компания №1. В этом я 100%-но убежден.

Вообщем, я понял вашу логику, подумаю еще...

LastChance, спасибо.

… Обсуждаем.

При таких подходах убыточная компания всегда хуже прибыльной при любой цене, так ли должно быть? Вроде на вашем первом рисунке так.

LastChance, совершенно верно. Именно так. Убыточная компания в контексте получения прибыли всегда хуже прибыльной компании при любых ценах.

По другим показателям и даже по совокупности всех показателей она может оказаться значительно лучше. И выбор падёт на неё. Но это уже другой вопрос и другая тема.

P/S/ уважаю способность людей отделять мух от котлет, а зерна от плевел )

n̯ǝɹdǝƆ ʚоwиʞоɓʚƎ,

Ок, пишите еще, было интересно))