Пока одни аналитики предвещают падение Bitcoin к $40 тыс., а другие говорят об окончании бычьего цикла из-за свершившегося обновления ценового рекорда, сетевые метрики свидетельствуют о нарастающем давлении со стороны спроса.

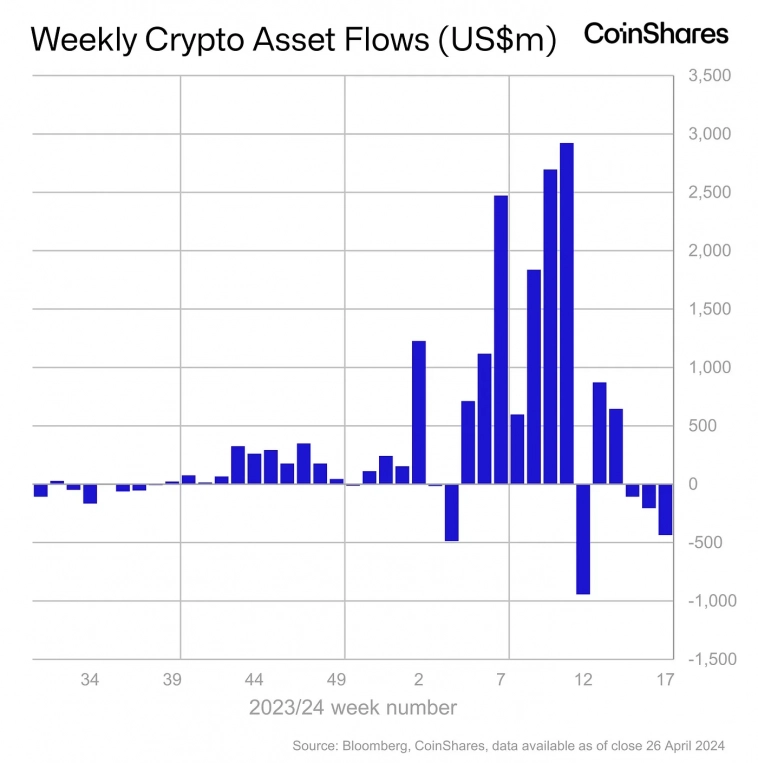

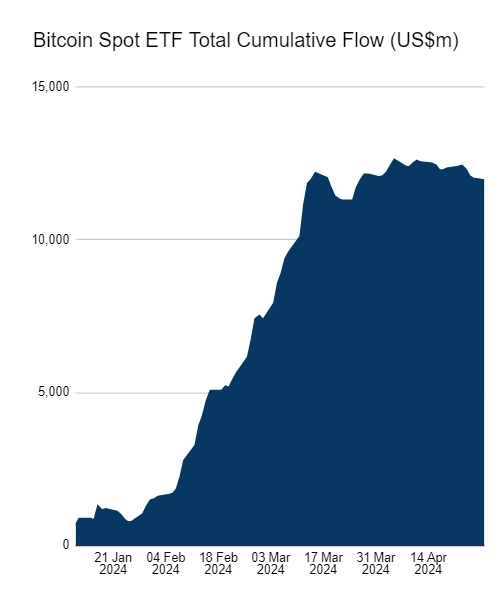

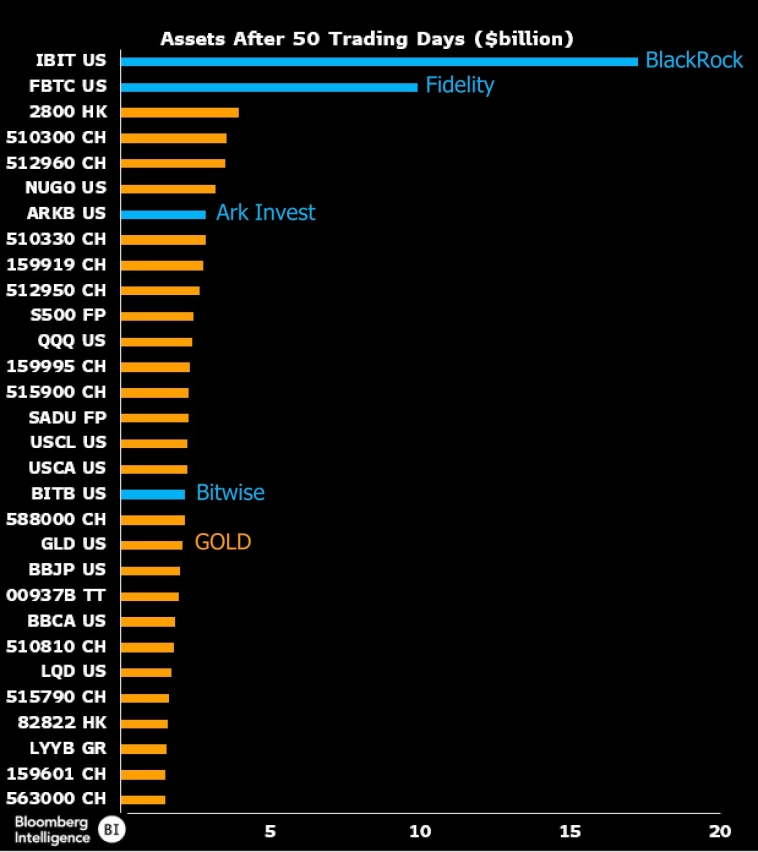

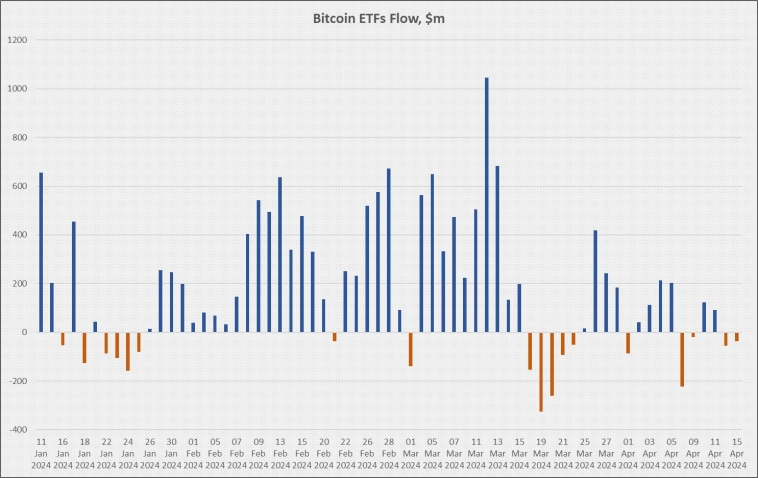

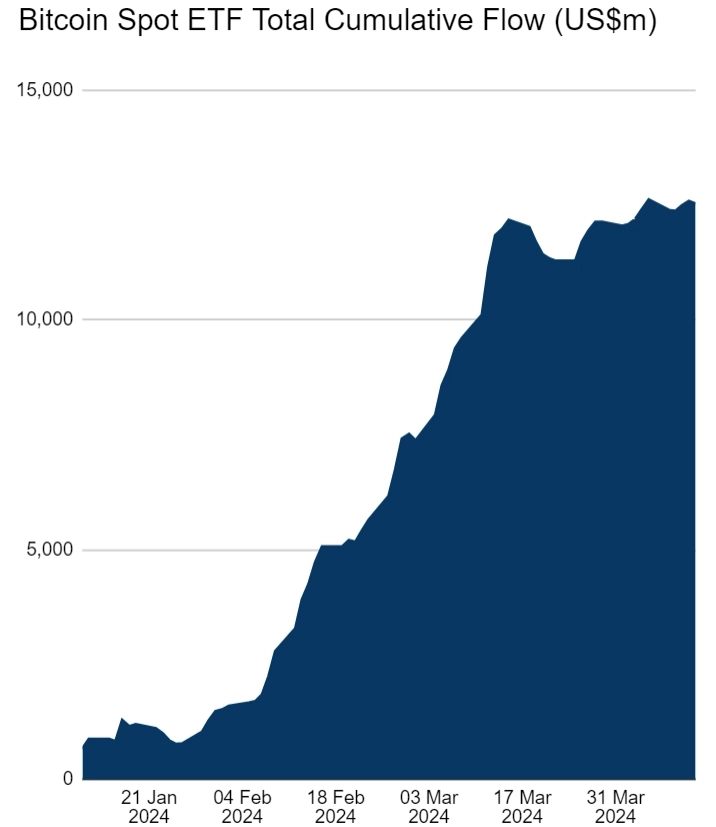

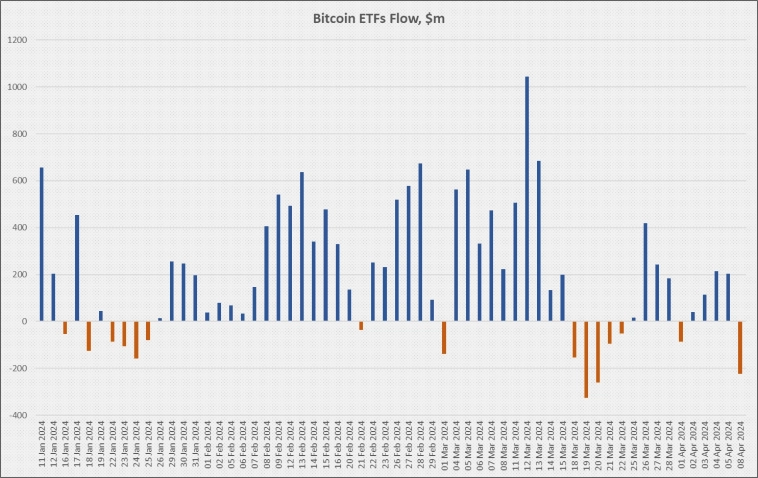

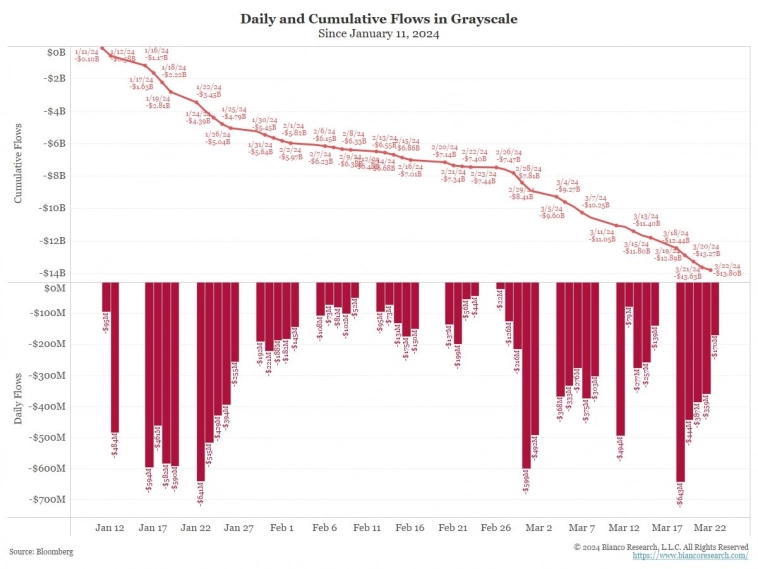

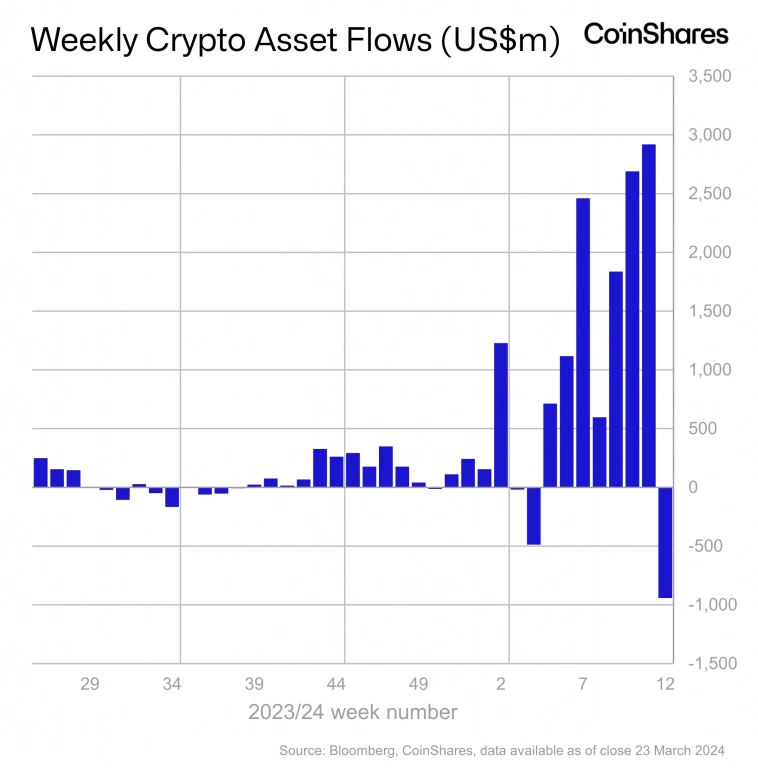

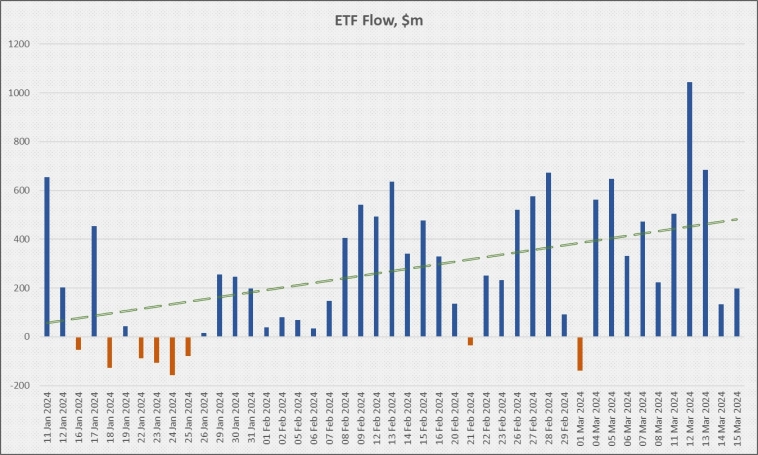

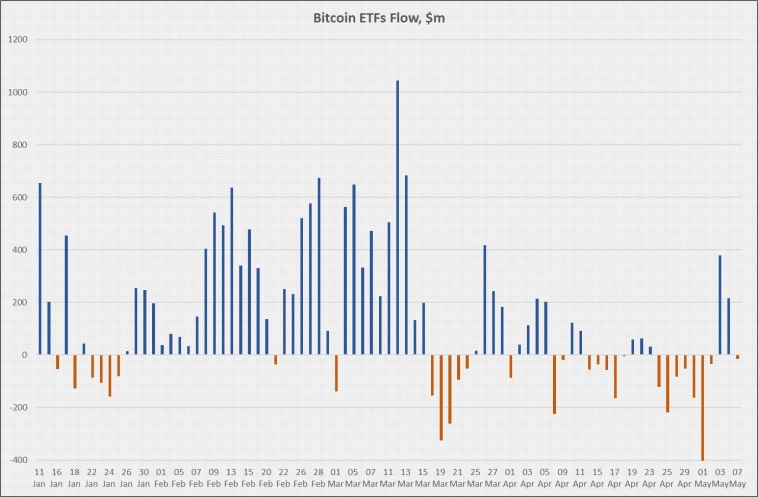

Текущий цикл выбивается из привычного порядка вещей досрочным обновлением исторического уровня, к которому привел значительный приток капитала из-за разрешения спотовых ETF в США. В последние три недели приток сменился оттоком, подтверждая гипотезу об окончании импульса и потенциальном развороте.

Источник изображения: инфографика StormGain

ETF стали весомым аргументом в 2024 году, но далеко не единственным. Ведущую роль по-прежнему играют настроения ходлеров и долгосрочные оценки участников рынка. Одна из ключевых метрик – приток Bitcoin на криптобиржи. Чем больше желающих разменять его на стабильные монеты или фиатные деньги, тем больше приток.

В конце апреля показатель рухнул ниже уровня в 10 тыс. BTC в сутки, достигнув 10-летнего минимума.

Авто-репост. Читать в блоге >>>