Григорий, возможно, чтобы не мешали писать ничем не обоснованные вещи. Инвестпрограмма по моему мнению после 2020 продолжится и дальше по 100+ миллиардов в год.

Александр Е, можете присести сюда результат своего анализа финпланов? Что послужило 7-кратным уменьшением прогноза прибыли? Если укажите на это скриншотом, думаю даже Ремора не найдет, как это проигнорировать. Ясно, что никто не будет необосновано так занижать план.

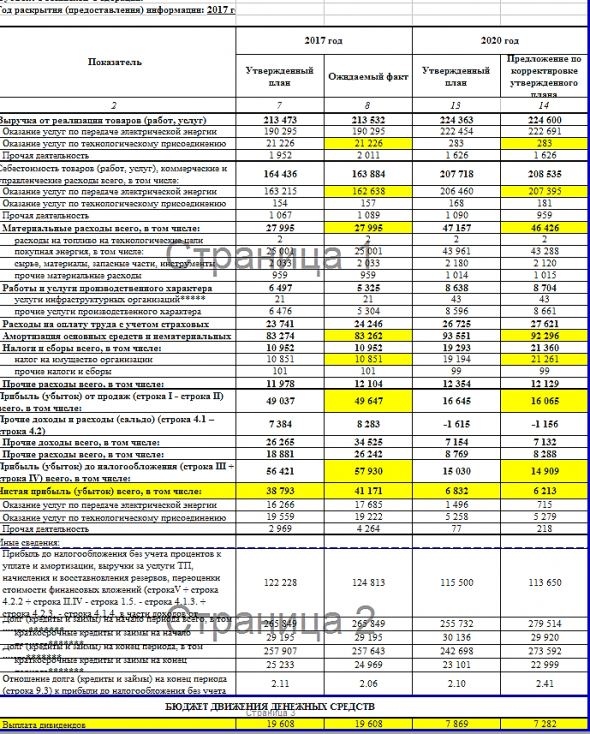

Себестоимость растёт опережающе: с 163 до 207 млрд. В основном за счёт покупной энергии, с 28 до 46 млрд. Этот эффект мы уже увидели в отчетности за 1-3 кварталы этого года: несмотря на повышенный тариф для ФСК, себестоимость выросла не меньше, и прибыль от продаж не выросла нисколько.

Дальше по затратам. Амортизация вырастает планово с 83 до 92 млрд. Инвестпрограмма влияет на прибыль неоднозначно. Ремора пишет, что с новыми стройками возрастает мощность и это хорошо. На самом деле выручка ФСК зависит только от того, сколько энергии будет передано через ЕНЭС, и от желаний ФСК и новых строек это не зависит. Так что не факт, что новые линии и подстанции ФСК будут генерировать выручку. А затраты будут генерировать обязательно, в виде амортизации, налога на имущество, расходы на техобслуживание и ремонт и т.п.

Налог на имущество подрастает почти вдвое, с 11 млн до 21. Мало кто знает, что энергетики пользуются в последнее время льготой по этому налогу, и эта льгота заканчивается.

Плюсом к этому, не увидел в финплане увеличение процентных платежей, а это будет с ростом инфляции.

Как видим, все тенденции, заложенные в финплан, про которые я писал ранее, пока что подтверждаются:

«Рост операционных расходов на 28,2 млрд. руб. или 34,8% обусловлен главным образом:

ростом расходов на покупную электроэнергию для производственных нужд – рост на 13,3 млрд. руб. (+93,0%) в связи с вступлением в силу с 01.08.2017 постановления Правительства Российской Федерации от 07.07.2017 № 810, предусматривающего приобретение ФСК ЕЭС на ОРЭМ полных фактических потерь и отмену механизма компенсации стоимости нагрузочных потерь в рамках договоров оказания услуг по передаче электрической энергии. При этом величина выручки ПАО «ФСК ЕЭС» также соразмерно выросла вследствие включения указанных расходов в стоимость услуг по передаче электрической энергии;

увеличением налога на имущество на 2,9 млрд. руб. (+35,4%) в силу поэтапной отмены льготы по налогу на имущество и отменой льготы на движимое имущество;

увеличением амортизации на 2,4 млрд. руб. (+10,2%)»