Макро-сентимент в графиках | ChartPack #97 (08.03.2024)

Разное

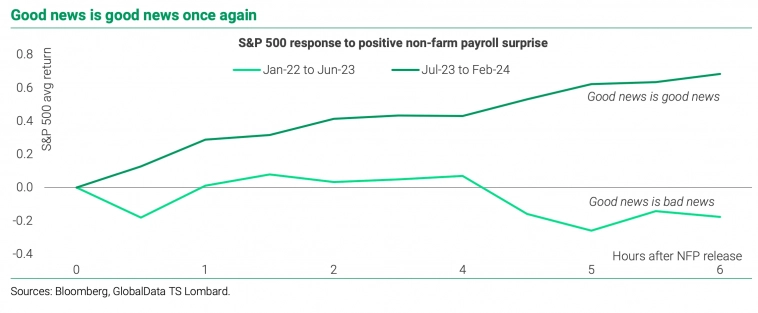

В 2022 году и в первой половине 2023 года рынок акций в среднем снижался в ответ на положительные сюрпризы по занятости в несельскохозяйственном секторе. Однако с середины прошлого года S&P 500 вырос на хороших новостях о рынке труда:

Макро

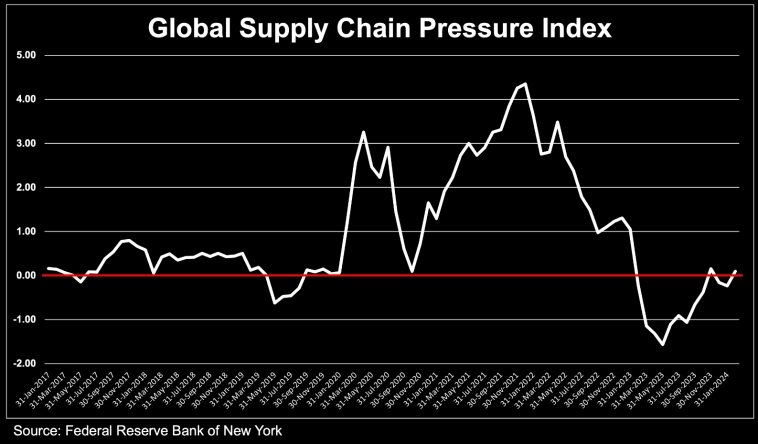

Индекс давления на глобальную цепочку поставок вырос до +0,10 в феврале по сравнению с -0,23 в январе:

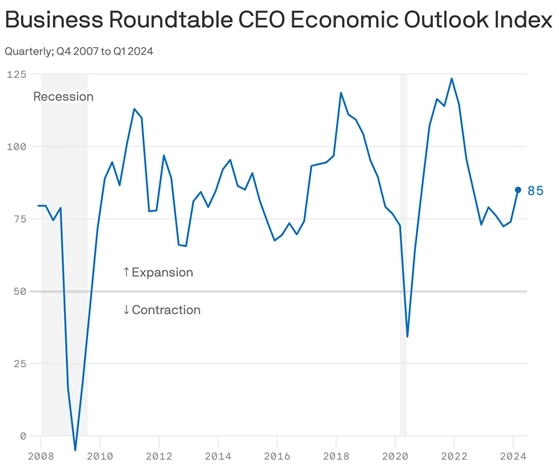

Руководители высшего звена американских компаний ожидают роста продаж и капиталовложений — планы, которые указывают на то, что в ближайшие месяцы экономика продолжит бурно развиваться:

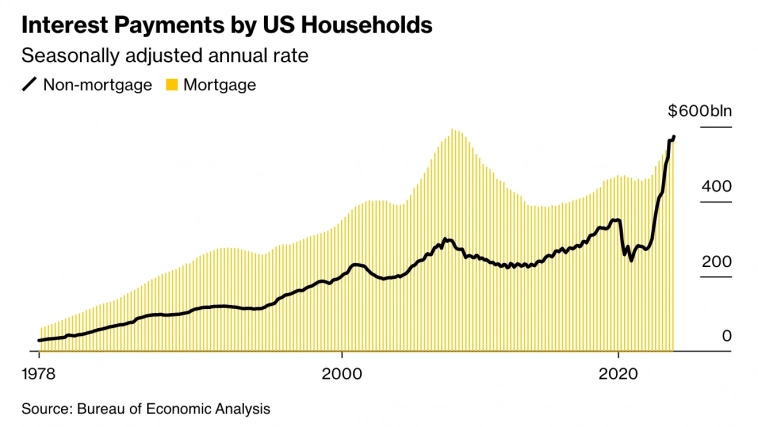

В настоящее время американские домохозяйства выплачивают примерно столько же процентов по другим видам долгов, от кредитных карт до студенческих займов, сколько и по ипотечным кредитам:

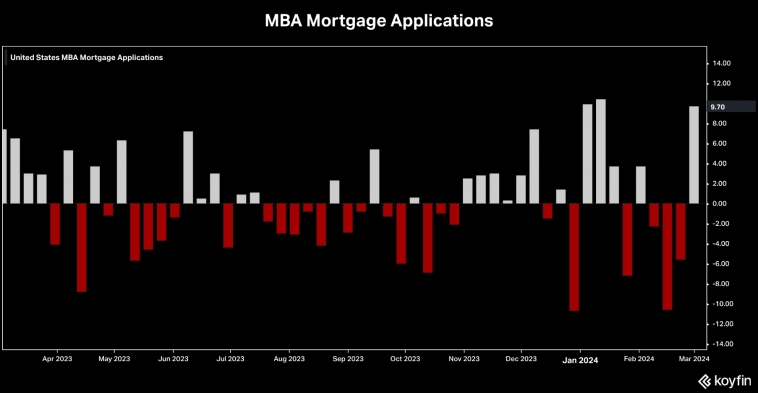

Рынок жилья

На неделе, завершившейся 1 марта, спрос на ипотечные кредиты резко возрос, увеличившись на +9,7%, что стало самым большим ростом за последние 7 недель:

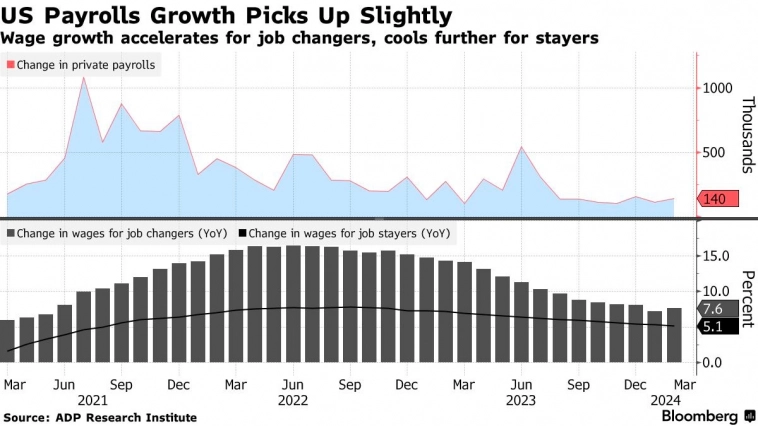

Рынок труда

Количество рабочих мест в январе увеличилось на +140 тысяч (консенсус 150 тысяч, 111 тысяч ранее). Рост заработной платы для тех, кто меняет работу, ускорился впервые с ноября 2022 года, в то время как рост заработной платы для тех, кто продолжает работать, увеличился самыми медленными темпами с августа 2021 года, судя по отчёту от ADP:

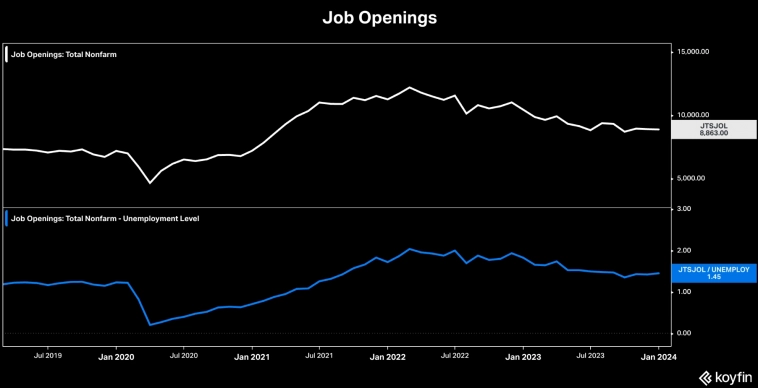

Число вакансий в январе упало до 8,863 миллиона, что является самым низким показателем за последние 3 месяца(консенсус 8,9 миллионов), судя по отчёту JOLTS:

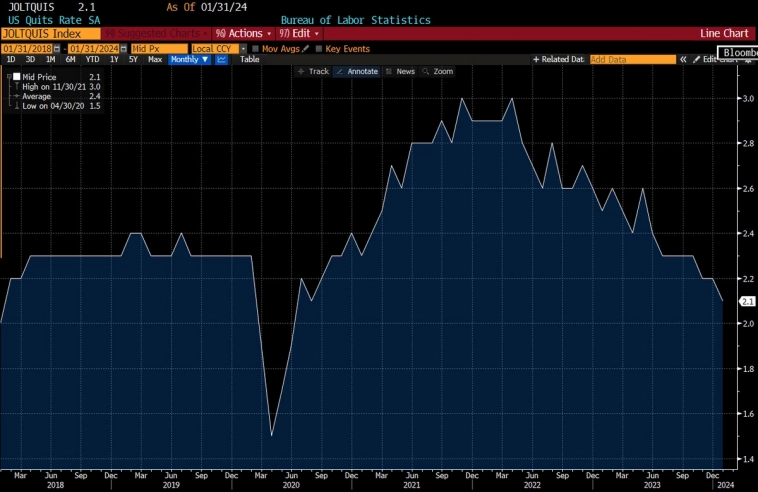

Уровень увольнений упал до самого низкого уровня с августа 2020 года:

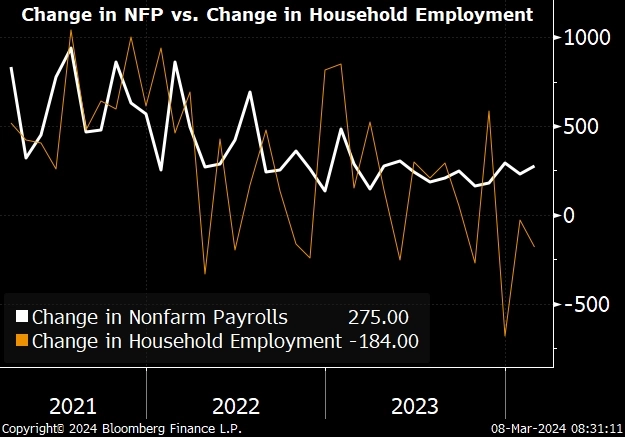

Занятость домохозяйств снизилась на 184 тыс. человек, что стало третьим подряд месячным снижением:

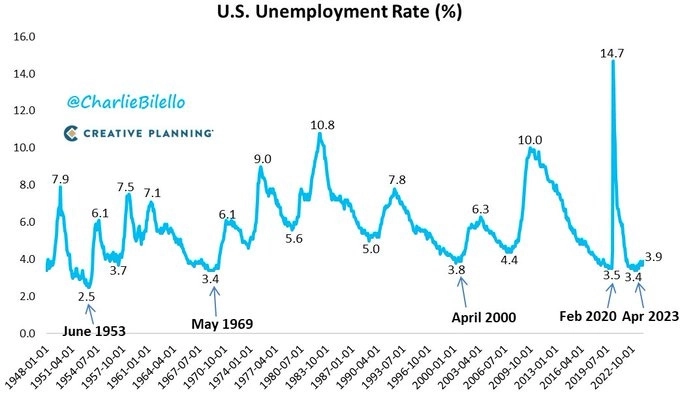

Уровень безработицы в США в феврале вырос до 3,9%, что является самым высоким показателем с января 2022 года:

Что делают другие?

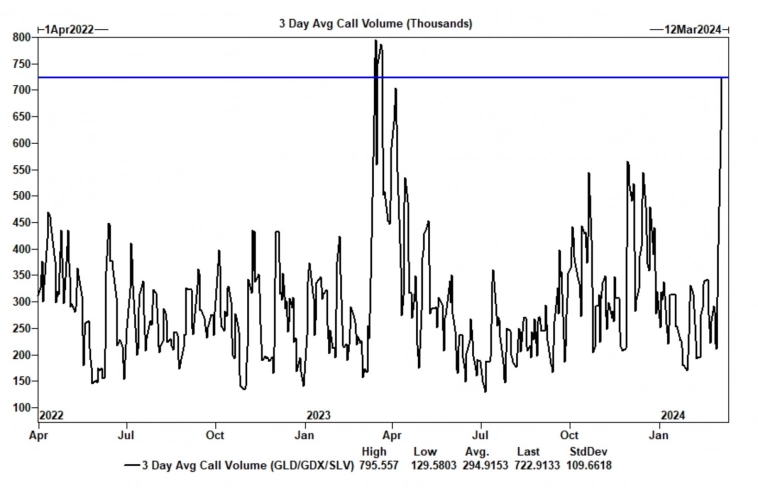

Объемы колл-опционов по драгоценным металлам (GLD, GDX и SLV) за последние 3 дня составили в среднем ~723 тыс., что является самым высоким показателем с марта 2023 года:

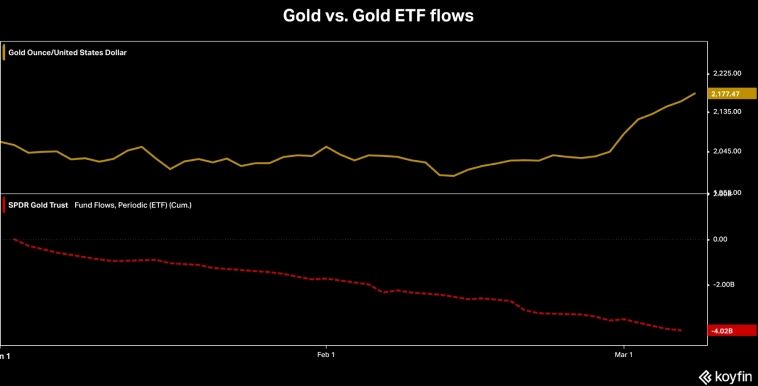

В то время как цена на золото достигает максимумов, крупнейший ETF на золото с начала года столкнулся с оттоком средств на сумму более $4 млрд:

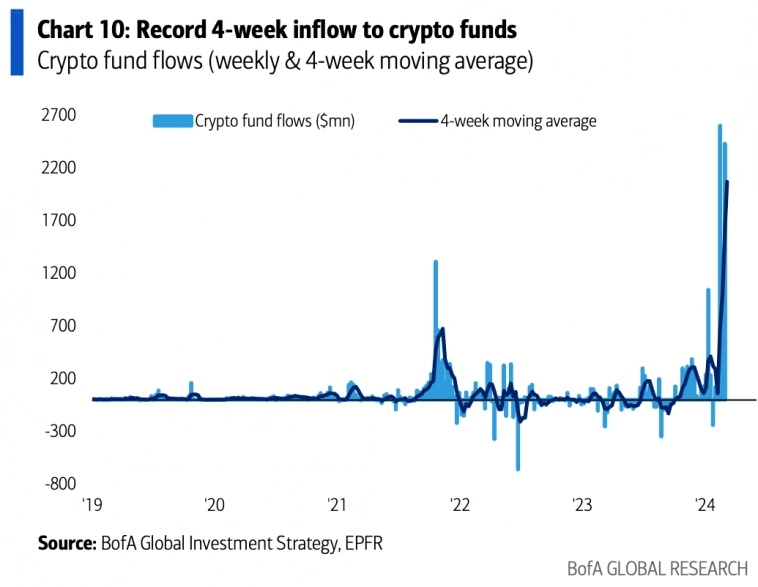

Приток средств в криптовалюты с начала года в годовом исчислении составляет рекордные +$40 млрд:

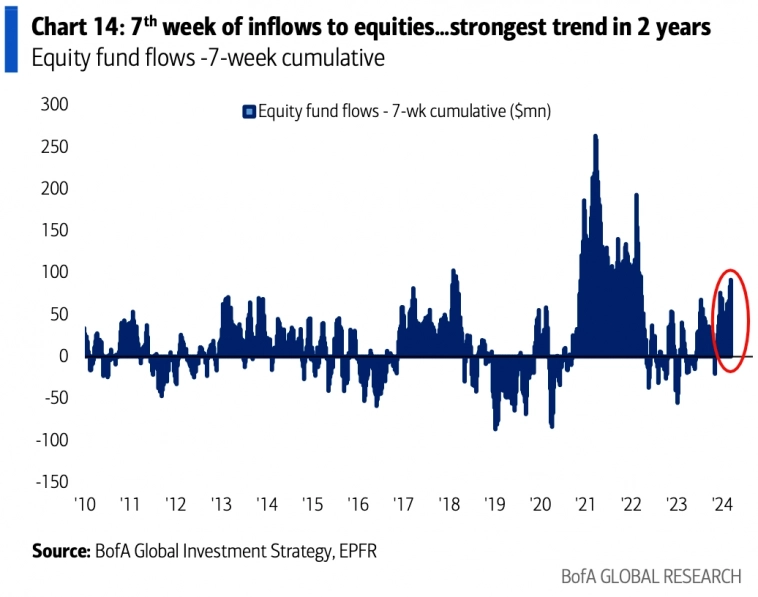

В акции 7 недель подряд наблюдался приток средств на общую сумму +$91 млрд, что является самой сильной тенденцией за последние 2 года:

Институциональные инвесторы

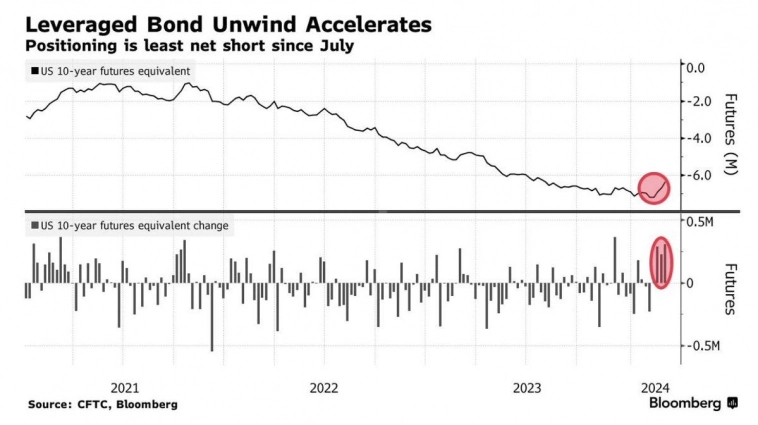

Хедж-фонды закрывают свои короткие позиции по казначейским облигациям. За последнюю неделю хедж-фонды покрыли в общей сложности 308 000 фьючерсов на 10-летние казначейские облигации, что стало самым большим недельным покрытием с ноября. В целом позиционирование по 10-летним облигациям стало наименее короткими с июля:

Хотя с начала года управляющие активами покупали акции американских технологических компаний, подавляющее большинство покупок в секторе было связано с технологическими акциями, не относящимися к «Великолепной семёрке»:

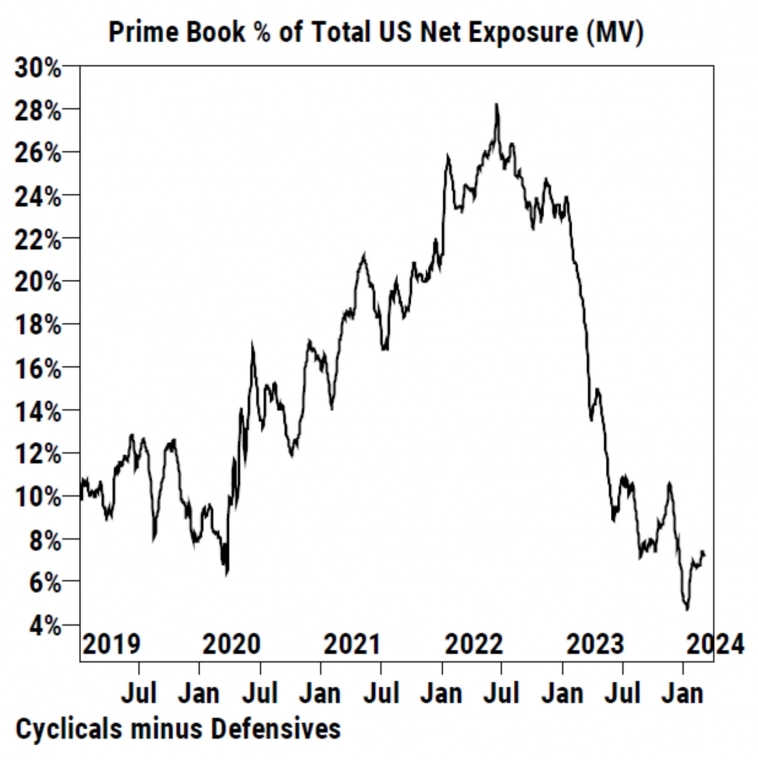

<img title=«Потоки средств управляющих активами в акции сектора технологических компаний США и акции „Великолепной семёрки“» src="/uploads/2024/images/21/06/19/2024/03/09/1525d6.webp" alt=«Потоки средств управляющих активами в акции сектора технологических компаний США и акции „Великолепной семёрки“» />Несмотря на недавний рост, соотношение циклических и защитных акций в портфелях фондов остается на многолетних минимумах:

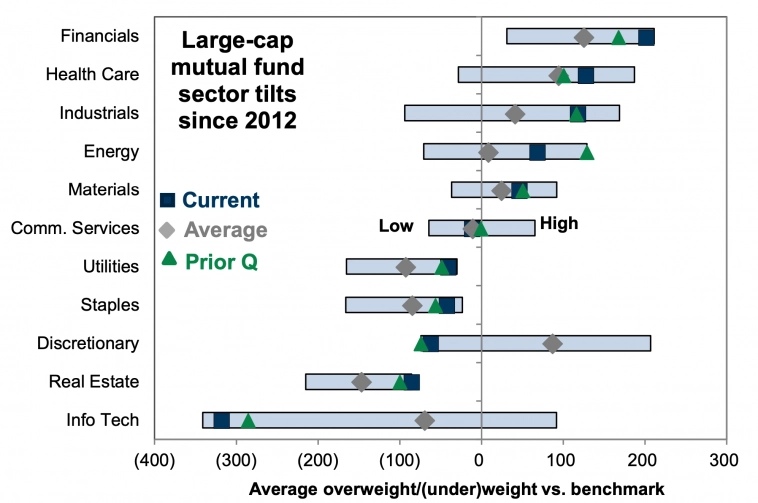

Взаимные фонды имеют избыточный вес акций сектора финансов и недостаточный вес акций сектора технологий относительно индексов:

Ритейл

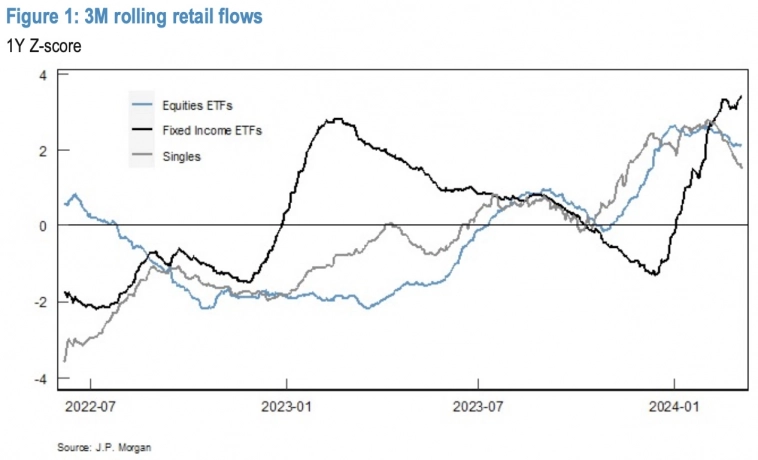

На прошедшей неделе ритейл инвесторы купили акции на сумму $3,3 млрд, в основном за счет ETF (+$4,7 млрд), в то время как из отдельных акций наблюдался отток:

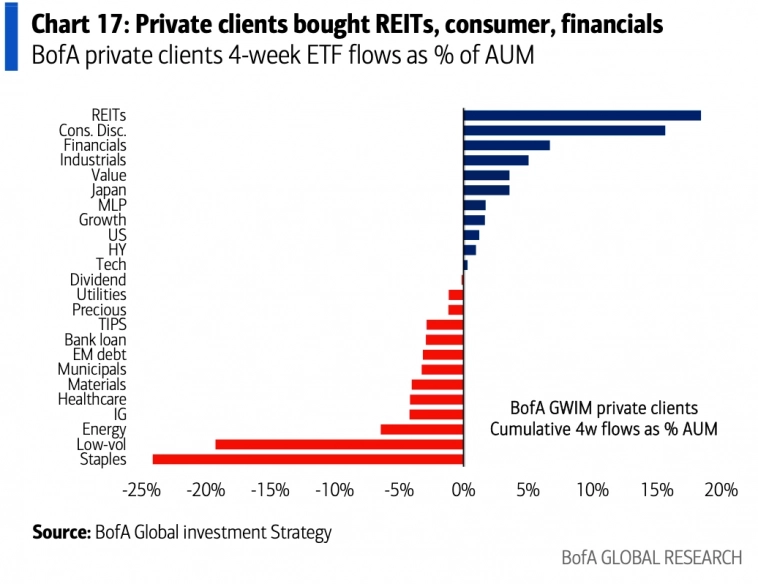

Частные клиенты Bank of America покупали REITs, акции секторов товаров длительного пользования и финансов, а продавали акции сектора товаров ежедневного спроса, энергетики и фактора низкой волатильности за последние 4 недели:

Индексы

Соотношение стоимости акций золотодобывающих компаний и стоимости золота только что опустилось ниже 0,1 в 3-й раз за ~50 лет:

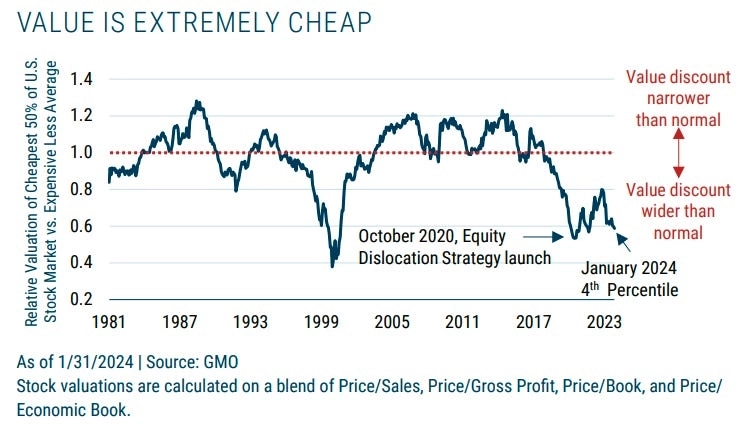

Акции фактора стоимости торгуются с дисконтом, приближающимся к уровню времён пандемии:

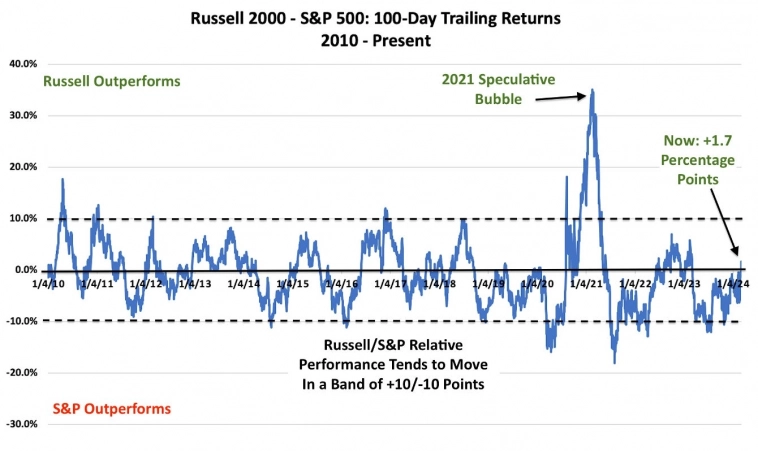

Крупные и малые акции США обычно поочередно опережают друг друга в течение 100 торговых дней. Диапазон составляет примерно -10/+10 процентных пунктов, за исключением 2021 года. Если историческая модель сохранится, то в следующие 100 дней акции малой капитализации должны опередить акции крупной капитализации:

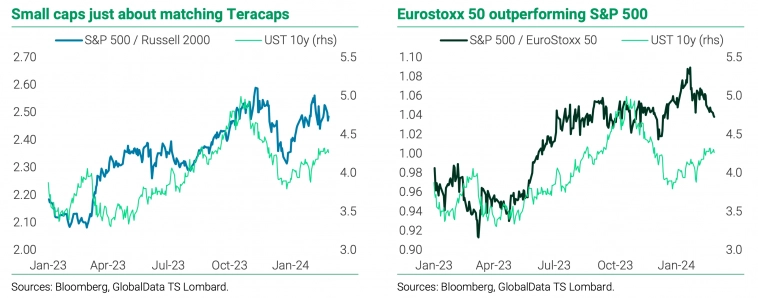

В последние недели ралли начало расширяться: Акции стоимости, малой капитализации и акции не из сектора технологий почти не отстают от «Великолепной семерки». А Eurostoxx 50 даже сумел обогнать S&P 500:

EPS

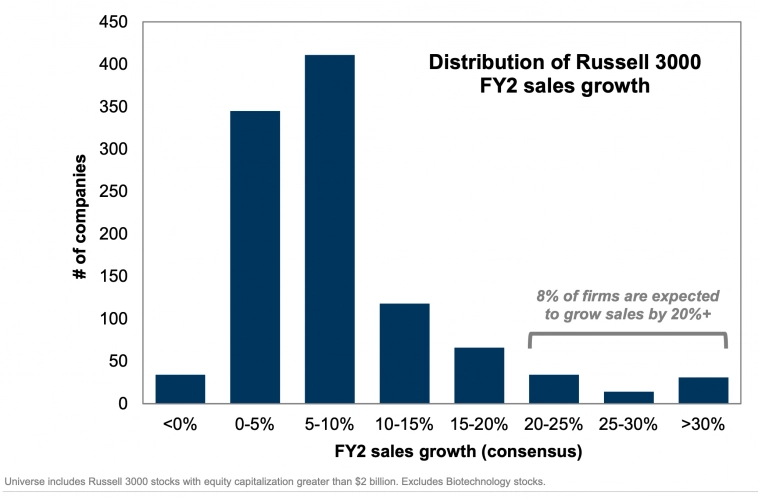

Всего для 8% акций индекса Russell 3000 прогнозируется рост продаж во втором финансовом году на 20%+:

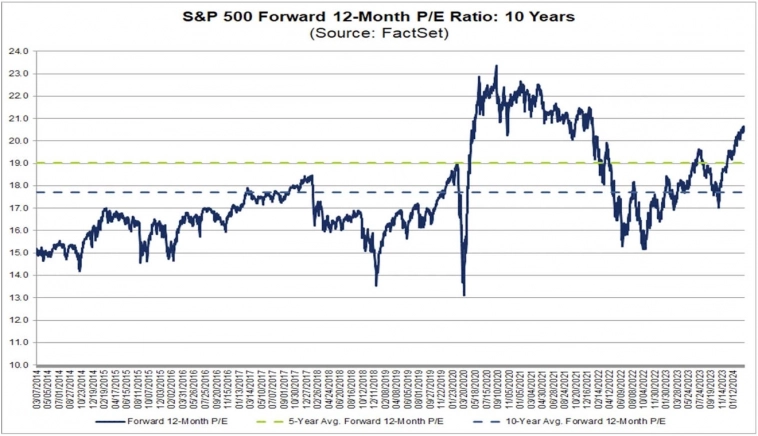

S&P 500 сейчас торгуется на уровне 20,7x форвардной прибыли, что выше как 5-летнего (19,0), так и 10-летнего (17,7) средних значений:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers