В копилку инвестора: истории стоимости на российском рынке

Хотите инвестировать в стабильность? Новая подборка бумаг в копилку инвестора. Речь идет об историях стоимости, торгуемых на Мосбирже.

Речь идет об акциях. Они принадлежат более «скучным» компаниям, чем истории роста. Взлет котировок таких бумаг маловероятен. При этом можно получить условно стабильный приток доходов за счет дивидендных выплат. У этих акций более низкие значения мультипликаторов, чем в среднем по рынку, поэтому возможно получение дохода за счет последовательного увеличения цены бумаг.

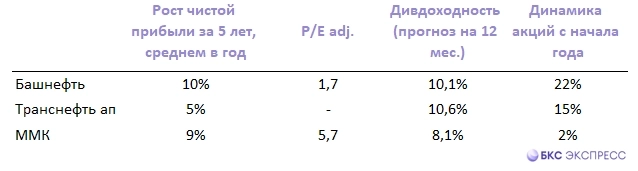

Давайте оценим несколько бумаг. Они относятся к сырьевым секторам. Прирост чистой прибыли за пять последних отчетных лет — от 5% до 10%. Рентабельность собственного капитала — положительная. P/E без учета единовременных факторов довольно низкая — от 1,7 до 5,7. Долгосрочный взгляд БКС Мир инвестиций — «нейтральный» или «позитивный».

Взгляд нейтральный. Цель на год — 2800 руб. / +5%

Интегрированная нефтяная компания второго эшелона. Дивидендная политика предприятия характеризуется низкими выплатами. Возможен рост коэффициента выплат из чистой прибыли. Сейчас он составляет 25%. Дивидендная политика богатых на выплаты госкомпаний предполагает 50% из чистой прибыли по МСФО. Бизнес Башнефти относительно стабилен. Запасов хватит на 25 лет по стандартам SEC и примерно на 50 лет по менее строгим стандартам ABС1. Это подразумевает значительные долгосрочные ресурсные возможности. Бета за год равна 0,23, что указывает на пониженные риски бумаг. Акции входят в топ-10 перекупленных на российском рынке и пока подходят для шорта. Для покупки стоит подождать более низких уровней. Техническими целями в случае падения выступят уровни 2600, 2480 руб.

Транснефть ап

Взгляд позитивный. Цель на год — 200 000 руб. / +20%

На прошлой неделе торги привилегированными акциями Транснефти были приостановлены из-за процедуры сплита. Бумаги поделят в пропорции 100-к-1. Их ориентировочно возобновят 21 февраля. Дивидендная фишка на российском рынке. По итогам 2022 г. дивдоходность составила 12%. В перспективе компания может направить на дивиденды более 50% чистой прибыли. В прошлом году Татнефть и Газпром нефть выплатили в виде промежуточных дивидендов 75-100% прибыли. Это позволяет сделать позитивный прогноз по дивидендам Транснефти. Акции входят в топ-10 перекупленных на российском рынке и пока подходят для шорта. Нового рывка наверх исключать нельзя, но для покупки стоит подождать более низких уровней. Технической целью в случае падения выступит уровень 13 500 руб., где проходит 200-дневная скользящая средняя.

ММК

Взгляд позитивный. Цель на год — 75 руб. / +42%

Компания находится под санкциями. 85% продукции, производимой ММК, поставляется на внутренний рынок. С этим связана невысокая уязвимость предприятия. Балансовые показатели ММК достаточно сильные. Дивидендная политика предполагает до 100% свободного денежного потока на выплату дивидендов, условие — низкая долговая нагрузка. В 2023 г. FCF сократился на 57,6% (г/г), до 30,75 млрд руб. Это связано с увеличением капитальных затрат на реализацию стратегии развития до 2025 г. По итогам 2023 г. чистый долг (краткосрочный долг + долгосрочные кредиты – денежные средства) ММК составил -89,3 млрд руб. Остаток денежных средств и депозитов на счетах равен 161,8 млрд руб. (около 27% нынешней капитализации). Согласно прогнозу БКС Мир инвестиций, в ближайшие 12 мес. дивидендная доходность MAGN может составить 8% годовых. Возможен спуск бумаг в район 49 руб. — это потенциальная поддержка (потенциал снижения от уровня вторника — до 9%).

*Не является индивидуальной инвестиционной рекомендацией