Почему растет Совкомбанк и акции компаний после IPO

Причина роста акции после IPO в большинстве случаев понятна: размещается небольшая доля акций со скидкой к справедливой цене, чтобы последующий рост позволил частным инвесторам почувствовать себя Баффеттами.

«Мы получили очень разные оценки аналитиков, большинство оценивают банк на 40–60% дороже. Тем не менее, поскольку наша задача — чтобы акция разместилась успешно и те люди, которые примут участие, заработали, мы пойдем по уровням самых консервативных прогнозов и оценок» — совладелец и первый зампред Совкомбанка Сергей Хотимский.

При размещении на одного инвестора приходится небольшая аллокация относительно заявленного объема, sell-side аналитики подогревают толпу большими апсайдами, инвесторы понимают, что взяли мало – начинают докупать, присоединяются новые инвесторы, которые пропустили IPO, и ком нарастает.

После небольшой затравки на IPO, которая у Совкомбанка составила 5% относительно капитала банка до размещения, и по окончанию lock-up периода для контролирующих акционеров Совкомбанка, который истекает 1 июля 2024 года, старым акционерам предоставится возможность продавать. Тогда станет понятна реальная стоимость банка. Пока, что котировки Совкомбанка приблизились к таргету аналитиков, который был в 1,5-2 раза выше цены размещения, т.е. ₽17-23 а акцию.

«У Совкомбанка сейчас 44 акционера. Между ними постоянно происходят какие-то сделки, постоянно кто-то разводится, делит пакеты, кто-то умер, к сожалению, наследники появились, какие-то заходят институциональные фонды, заканчивается время — они выходят, частные инвесторы, приходят топ-менеджеры...» — Сергей Хотимский.

Полагаю, что ничего плохого с Совкомбанком не случится — не прилетят «черные лебеди» и не найдутся «скелеты в шкафу», а в худшем случае инвесторы сохранят свой капитал в долгосрочной перспективе. Хотя даже банки с госучастием не могут быть уверены в своем будущем. Пример этому IPO ВТБ банка, который успел разместится как раз за год до начала ипотечного кризиса в США, который утянул все фондовые рынки, а акции ВТБ падали на 86% от цены размещения. До сих пор капитализация второго по активам в России банка с госучастием не достигла уровней IPO.

В последние два дня по акциям Совкомбанка прошел рекордный за его непродолжительную историю объем торгов — 611 млн акций меняли своих владельцев при том, что в ходе IPO разместили 1 млрд акций. Котировки Совкомбанка три дня подряд обновляют исторические максимумы. Рост начался после окончания действия 15 января 2024 года механизма стабилизации торгов.

Вчера 8 февраля на закрытие торгов капитализация банка составляла ₽373,7 млрд (20,69 млрд акций х ₽18,06). При собственном капитале (₽268,3 млрд по итогам 9М2023) за вычетом субординированных облигаций (₽37,6 млрд) и с учетом привлеченных ₽11,5 млрд на IPO Совкомбанк по мультипликатору P/B (капитализация/собственный капитал) оценивался в 1,5х капитала (₽373,7 млрд / (₽268,3 + ₽11,5 млрд — ₽37,6 млрд)). С момента начала торгов 15 декабря 2023 года, когда Совкомбанк оценивался в 1х капитал, его стоимость по Р/В выросла в 1,5 раза.

Сбербанк по P/B при аналогичных параметрах расчета на текущий момент оценивается в 1,05х собственного капитала. Историческая оценка Сбера по P/B колеблется вокруг 1х, ВТБ по этому мультипликатору с 2016 года не стоил дороже 1х капитала, только капитализация группы Тинькофф в разы превышала размер собственного капитала.

Оценка банков по P/S

Источник: financemarker.ru

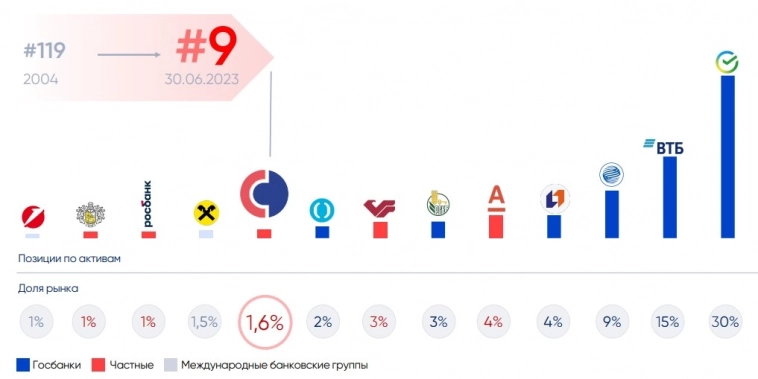

Станет ли Совкомбанк очередным Тиньковым? Не думаю, для этого нужно было размещать акции лет 10-15 назад. Тинькофф и Совкомбанк выглядят небольшими точками на карте по сравнению с ВТБ и Сбером.

Источник: презентация банка

Смогут ли Тинькофф и Совкомбанк выжить в не совсем равных условиях игры? Пожелаем им удачи.