⛓ Какие перспективы у Северстали?

Металлурги традиционно открывают сезон отчетов по МСФО и первой в списке в этом году стала Северсталь. Попробуем разобраться, как бизнес пережил 2023 год и чего инвесторам стоит ждать в 2024 году.

📉 За последние 5 лет Северсталь практически не нарастила объемы производства, но увеличила ассортимент, в том числе долю продукции с высокой добавленной стоимостью (ВДС).

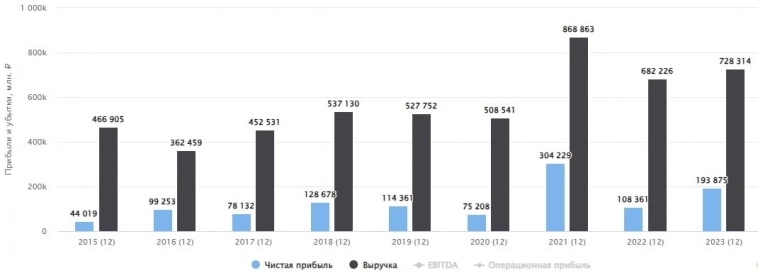

📈 Объем продаж в 2023 году снизился на 2% г/г до 10,7 млн т. Но выручка при этом выросла на 7% г/г до 728,3 млрд руб. Рост произошел как раз за счет увеличения продаж ВДС на 11% г/г.

📈 EBITDA также демонстрирует рост на 22% г/г на фоне прироста выручки. Но нам, с точки зрения дивидендов, важен размер свободного денежного потока (СДП), который сократился на 23% г/г до 120 млрд руб.

💰 В пересчете на акцию размер СДП составил 143,2 руб. Но совет директоров дал рекомендацию распределить на дивиденды 191,51 руб. Таким образом, выплата превышает объем заработанных денег. Но компания может себе это позволить.

☝️ За 2022 год дивиденды не распределяли и на балансе накопилось кэша на 373,5 млрд руб. Из-за этого фактора отношение чистого долга к EBITDA ушло глубоко в отрицательную зону. Поэтому, по итогам 2023 года решили направить акционерам чуть больше, чем реально заработали.

❓ Стоит ли ждать такой щедрости по итогам 2024 года?

Я думаю, что не стоит. Во-первых, в текущем году вырастет инвестпрограмма относительно прошлого года более чем на 60%. Это снизит потенциальный свободный денежный поток компании. Во-вторых, пока сложно сказать, какие будут рыночные цены на продукцию и не появится ли новых налогов на сверхприбыль. В-третьих, текущие дивиденды пока лишь рекомендация СД, их должны еще утвердить на ГОСА в июне, а до этого момента многое может поменяться. Вспоминаем ситуацию с дивидендами Газпрома #GAZP за 2021 год.

🏗 Сейчас металлургам приходится конкурировать за внутренний рынок сбыта. Экспортные направления сильно ограничены, а в Китай дорогая логистика. Эти факторы могут оказывать давление на цены стальной продукции. Также мы видим действия Правительства и ЦБ по сдерживанию льготных ипотечных программ в крупных городах, это может немного снизить спрос на жилье, а вместе с ним и объемы строительства в среднесрочной перспективе. Застройщики исторически являются основным потребителем стали и от них будет зависеть многое в металлургическом секторе.

📊 По мультипликаторам Северсталь оценивается недорого:

EV/EBITDA = 4x (средняя за 5 лет — 5х)

P/E = 7x (средняя за 5 лет — 8,7х)

Но, исходя из средних значений данных показателей, потенциал остается небольшой. С учетом рисков и высокой ключевой ставки, текущая цена близка к справедливой, на мой взгляд.

📌 Таким образом, для набора долгосрочной позиции я подождал бы небольшого охлаждения котировок. Несмотря на высокие дивиденды, потенциал роста в текущих условиях ограничен, а до лета, как писал выше, может прилететь еще какой-нибудь лебедь (не обязательно черный). В моем портфеле из металлургов только один представитель и он не из ТОП-3.

❤️ Благодарю за ваш лайк, если пост оказался полезным.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб