Падение Яндекса: риск или возможность?

Yandex N.V. объявил о продаже российского бизнеса за ₽475 млрд, что составляет менее, чем половину от капитализации на закрытие торгов в пятницу 2 февраля — ₽1,1 трлн. Основным владельцем МКАО «Яндекс» станет закрытый ПИФ во главе с менеджерами Яндекса, а МКАО «Яндекс» планирует выйти на Мосбиржу в первой половине 2024 года.

Ключевым вопросом для миноритарных акционеров остаются условия обмена акций нидерландской Yandex N.V., которые учитываются в НРД, на акции МКАО «Яндекс», зарегистрированной в САР на острове Октябрьский Калининградской области.

Продажа российского бизнеса Яндекса с дисконтом к рыночной капитализации не должна привести к сильному падению капитализации компании, если только контролирующие акционеры МКАО «Яндекс» не предложат коэффициент конвертации, который размоет доли миноритариев.

Таким путем разделения бизнеса воспользовался Софтлайн, который в прошлом году обменял расписки Noventiq (прежнее название – Softline) на акции российского Софтлайна по сложной схеме с предоставлением бонусных акций и последующей допэмиссией, в результате чего миноритарии остались недовольны.

В текущих условиях неопределенности и после хорошего роста акций Яндекса, который составил 24% при росте индекса IMOEX на 4% с начала года, последствия решения о продаже с дисконтом вызовут волатильность в котировках Яндекса, которые сегодня в день объявления о сделке упали на 8% на открытии.

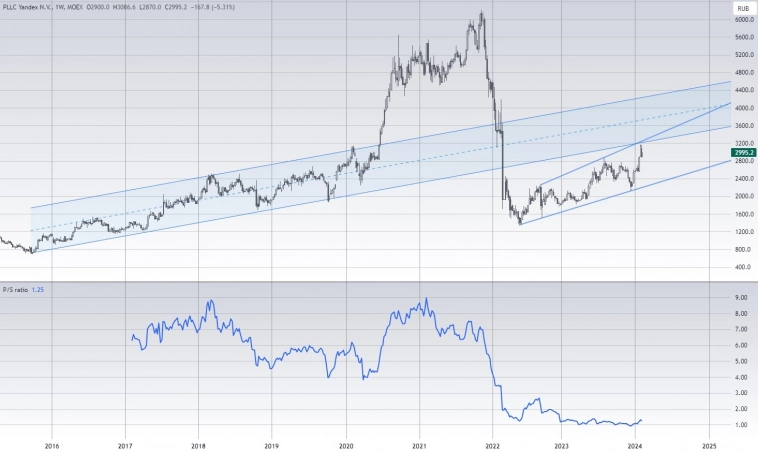

Посмотрим на фундаментальный мультипликатор Яндекса P/S (рыночная капитализация/выручка), который был опубликован в предыдущем посте «Яндекс: цена расходится со стоимостью».

Динамика акций Яндекса и мультипликатора P/S

Как видно из графика котировки Яндекса растут, а стоимость компании по P/S с середины 2022 года колеблется около 1х, что является историческим минимумом.

Такая же ситуация с оценкой других российский компаний из сектора информационных технологий

Динамика Ozon, Headhunter, Cianи мультипликатора P/S

ИТ-компании оцениваются инвесторами дешево, что, вероятно, объясняется тем, что значительная доля акций в свободном обращении принадлежала иностранным миноритариям и стоимость компаний определялась на зарубежных площадках.

В итоге

Маржинальность бизнеса Яндекса падает с 2018 года и пока не видно стабилизации этого показателя, чтобы можно было судить о наметившейся динамике роста. С другой стороны, стоимость компании на минимуме и для среднесрочных инвесторов это может быть подходящее время для покупок c целью роста стоимости компании до среднего значения по P/S на уровне 4-5х выручек. Краткосрочным привлекательным уровнем для покупок в рамках восходящего канала, сформированного в середине 2022 года, может быть ₽2700 за акцию.

Илья Новиков07 февраля 2024, 07:45Чет софтлайн даже как-то по интересней выглядит0

Илья Новиков07 февраля 2024, 07:45Чет софтлайн даже как-то по интересней выглядит0 Arsenya Bri21 сентября 2024, 12:46И тут не угадали0

Arsenya Bri21 сентября 2024, 12:46И тут не угадали0