Делимобиль нужно ли мне это IPO ?

Это безусловно история роста. Но всегда надо смотреть на цену.

В стране где нормальный автомобиль равен стоимости однокомнатной квартиры всегда будет не хватать автомобилей и как ни крути потребность в таком шэринге при таких просторах будет большой.

Компания Делимобиль объявила ценовой диапазон IPO — 245-265 рублей за 1 акцию, торги начнутся уже совсем скоро, в начале февраля под тикером DELIЧто это означает?

Компания определила свою капитализацию на IPO в размере 39,2-42,4 млрд рублей, что соответствует примерно 4-4,5х EV/EBITDA24

Вот это цифры мне не понятны понятны они только банкирам. Мне надо понять что я получу как акционер. Тут вот ниже наши умные аналитики банков разметили оценку компании

Ранее различные инвестбанки прогнозировали оценку бизнеса в 50-70 млрд рублей (почти в полтора раза больше, чем будет размещение):👉 Сбер — 46-58 млрд руб👉 Тинькофф — 53 млрд руб👉 БКС — 54-66 млрд руб👉 АТОН — 53-66 млрд руб👉 Синара — 72 млрд руб

Источник :https://smart-lab.ru/blog/982455.php

Я думаю надо сначала прикинуть что к чему (я взял инфу с форума смартлаба)

1. В январе 2024 года совет директоров ПАО «Каршеринг Руссия» утвердил дивполитику, по которой компания будет стремиться направлять на дивиденды не менее 50% от чистой прибыли по МСФО при уровне соотношения чистый долг/EBITDA менее 3х. Если показатель чистый долг/EBITDA превышает 3х, объем дивидендов будет рассчитываться «с учетом текущих потребностей общества в финансировании его устойчивого развития и складывавшейся макроэкономической конъюнктуры». На размер дивидендов будут, в том числе, влиять макроэкономическая ситуация, возможности компании по увеличению парка, регуляторная среда и др. факторы.

2. деньги полученные от IPO будут направлены на погашение задолженности перед основным акционером? В рамках IPO не планируется продажа акций основным акционером Компании – предложение состоит исключительно из акций дополнительной эмиссии.

3. Базовый размер IPO составит не более 3 млрд руб. Привлечённые средства планируется направить на реализацию стратегии развития и снижение долговой нагрузки. Компания уже получила заявки от крупнейших российских управляющих компаний, однако Делимобиль будет стремиться обеспечить сбалансированную аллокацию между институциональными и розничными инвесторами.

4. Крупнейший оператор каршеринга в России – Делимобиль, планирует выйти на IPO уже в феврале этого года под тикером DELI. Книга заявок открылась сегодня в ценовом диапазоне от 245 рублей до 265 рублей за одну акцию, и завершится предварительно 5 февраля 2024 года. Бумаги будут включены во второй уровень листинга Мосбиржи, а начало торгов ожидается не позднее 7 февраля 2024.

Теперь по Факту :

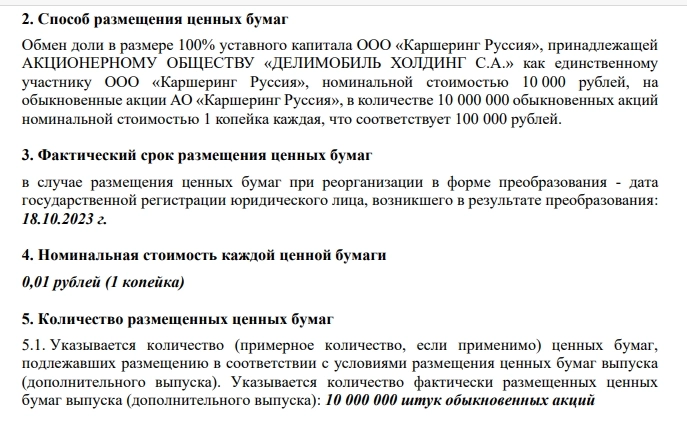

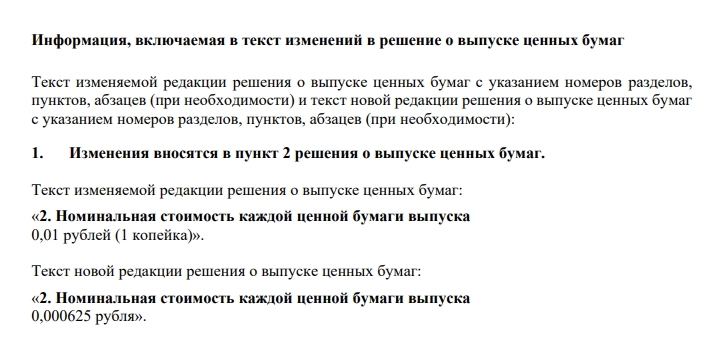

Прям в момент размещения компания меняет номинал бумаг, то есть меняется соотношение доли новых и старых акционеров в компании.

Компания разместит 10 000 000 штук акций по цене 245 руб. Это 2 миллиарда 450 миллионов руб. При этом сколько всего акций будет ?

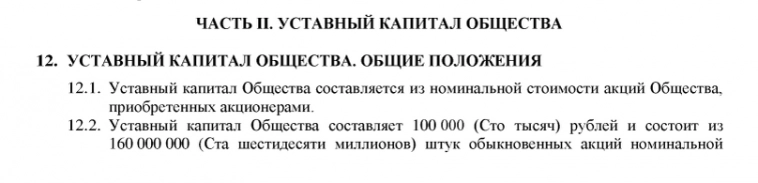

Для этого открываем устав последней редакции

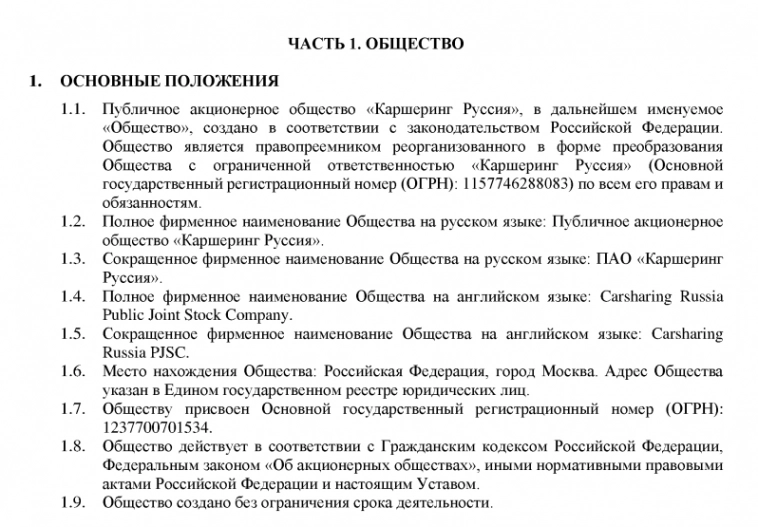

То есть всего 160 000 000 штук а разместят 10 000 000

Капитализация компании составит 160 000 000*245 руб=39 200 000 000

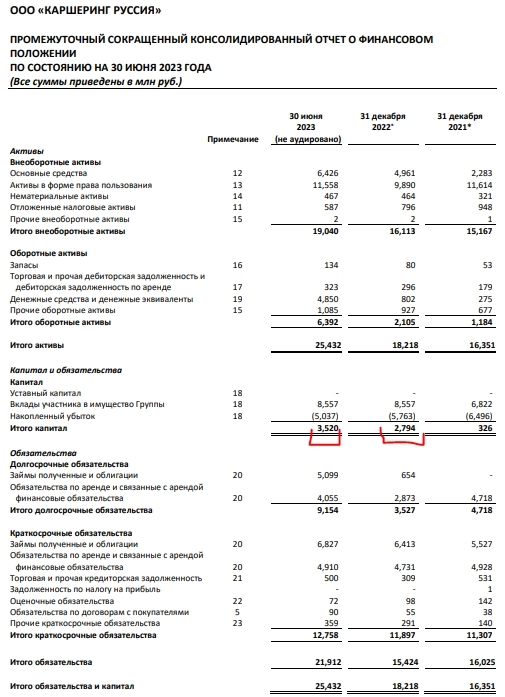

Теперь взглянем на баланс:

Капитал равен 3 520 000 000 руб

Коэффициент соотношения капитализации к капиталу p/bv =39 200 000 000/3520000000 =11

Много это или мало пока не понятно! нужно сравнить с динамикой бизнеса.

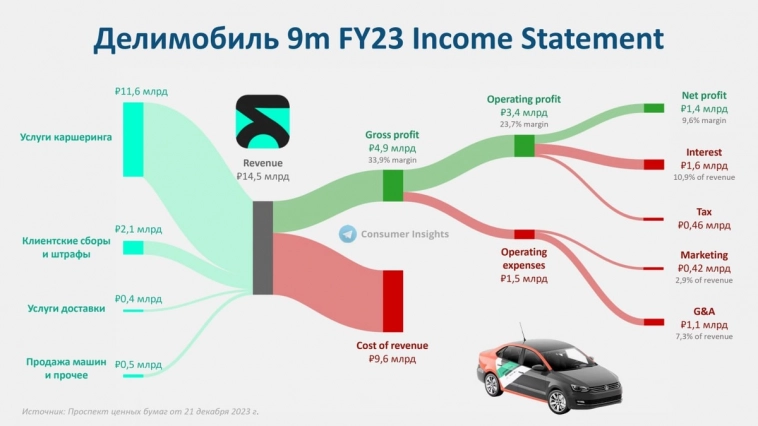

Какая динамика бизнеса

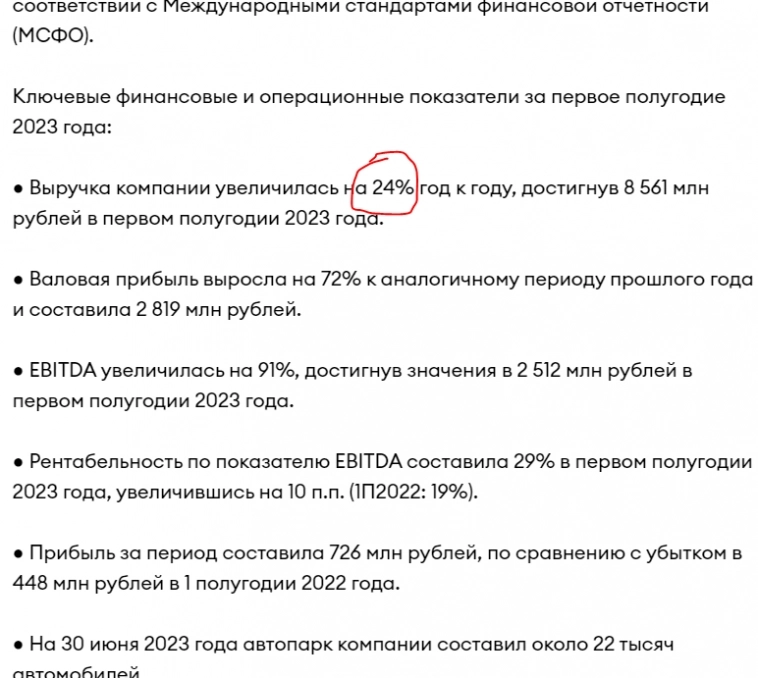

Динамика выручки 24 %, то есть бизнес растет со скоростью 24 % в год.

Нужно сравнить с другой растущей компанией подобного формата

WOOSH ( прокат самокаты )

p/bv= 111 382 432 акций *243 руб/8 093 522 000 руб. = 3,3

темп роста выручки =39 %

Лукойл это самая дивидендная бумага платит дивы 28 лет

p/bv= 1

Таким образом делимобиль имеет скромные 24 % роста бизнеса при оценке 11 капиталов

А ВУШ имеет 39 % рост бизнеса при оценке 3,3 от капитала

Что выгоднее? Где быстрее отдача и возможный выход на стабильные дивиденды?

Оценка делимобиль завышена в 3 раза !!

Облигации делимобиля будут по интересней

Это не инвестиционная рекомендация а мое личное мнение: кажется кто то хочет впарить фуфло. Рублей по 70 можно купить на коррекции.

Поставьте лайк и подпишитесь на этот канал а так же подпишитесь на мой канал по облигациям и акциям чтобы не пропустить доходных идей https://t.me/olegstonksandbonds

Да и как бизнес может быть в будущем уничтожен беспилотным такси.