Ищем идеи в токсичном долларе 😁: Разбираем долларовые облигации, изучаем риски, сравниваем с юаневыми выпусками

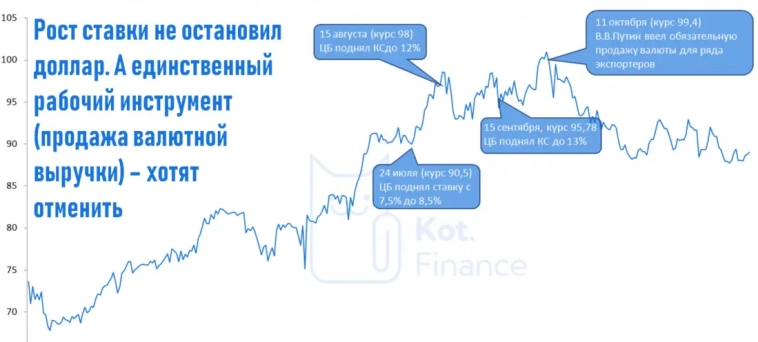

Почему мы решили смотреть на валютные облигации — писали здесь. Кратко: увеличение ставки никак не остановило доллар, а единственную сработавшую меру (обязательная продажа экспортной выручки) хотят отменить. Во всяком случае, ЦБ.

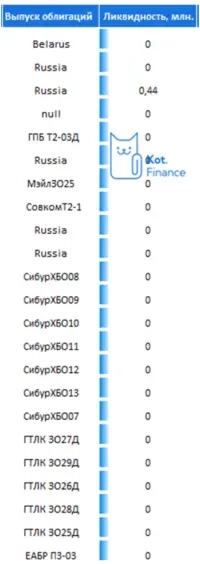

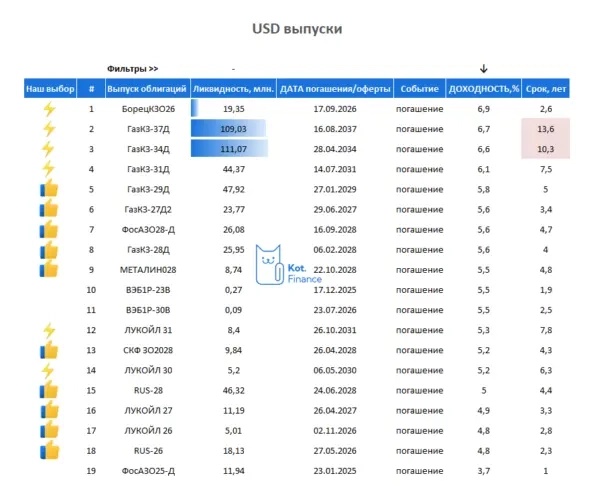

Долларовых выпусков больше, поэтому в отличие от подборки юаневых облигаций – мы сразу отсекли низколиквидные выпуски.

Вот вам для примера подборка самых доходных облигаций в долларах – их нет, ликвидность 0. А в скринерах доходность показана аж до 30% годовых.

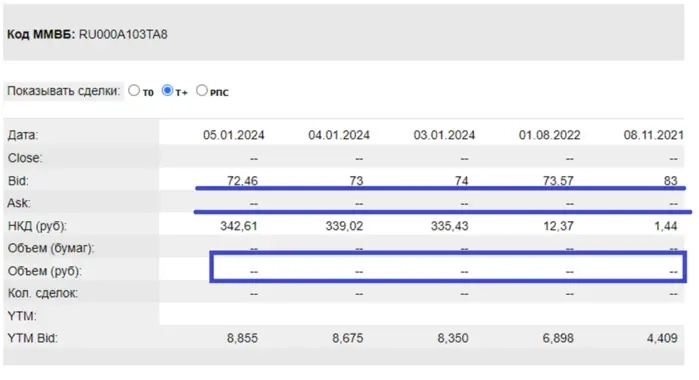

Классика валютных выпусков: нерыночная заявка на покупку (с огромным дисконтом), отсутствие предложения, и сделок

Кто остался?

В облигациях Газпрома фантастическая дюрация – кто готов смотреть вперед на 7, 10, и 13 лет? – если вы готовы, то это интересные выпуски с доходность 6,1-6,7%. Выпуски более, чем на 5 лет мы отметили, как рискованные. Может быть там нет кредитного риска, или он низкий, но за 5 лет может произойти все, что угодно.

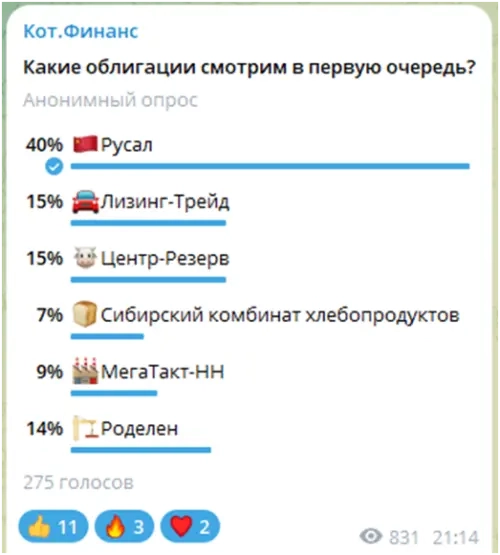

БорецКапитал – еще не смотрели компанию, но настроены сделать обзор. Мы устроили голосование, кого из новых выпусков смотреть первыми. После этого будет разбирать Борец. Присоединяйтесь, чтобы не пропустить

ФосАгро, Газпром, МеталлИнвест, СовкомФлот, Лукойл, если до 5 лет и со ставкой 5% и выше — нам кажется интересным.

Риски:

Ограничение обращения: доллар, как вы знаете, загнивающая валюта 😳 😁. Если на территории РФ ее обращение будет ограничено, то выплата купона и тела долга может проводиться в рублях по курсу ЦБ. Также стоит учитывать отсутствие курса ЦБ (если не будет валютных торгов на московской бирже), или через кросс курс. Также, есть индивидуальные риски каждого выпуска – надо подробно изучать проспект эмиссии.

Ликвидность: в ряде выпусков очень низкая ликвидность. Возможно, придется ждать до погашения

Налоги: российское законодательство предлагает считать налоговую базу в рублях, т.е. в т.ч. от переоценки. Если купить облигацию по курсу рубль/юань 10, а продать по курсу 20, то помимо налога на купоны, придется заплатить разницу и с переоценки

Выводы:

Мы думали, что в долларовых выпусках больше ликвидности, и больше доходности. Это не так. В целом, учитывая риски ограничения доллара, брать дальние облигации совсем не хочется. Больше посматриваем на юань и свежее размещение Русала. Но нельзя забывать про диверсификацию, так что какой-нибудь USD выпуск тоже будет в нашем портфеле.

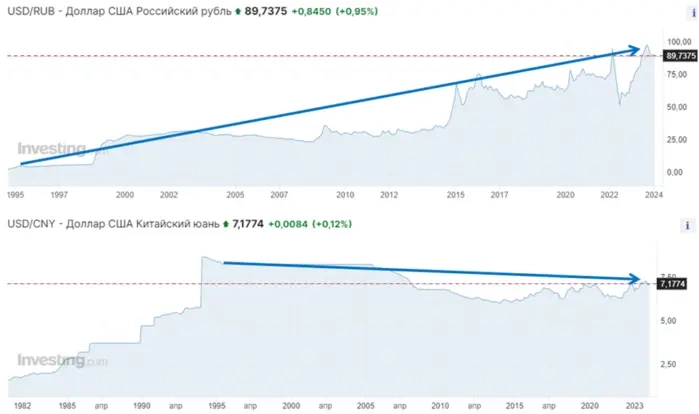

Кто говорит, что юань обесценился к доллару — есть график. Курс ручной, но после 2015 начался рынок.

---

Свежие обзоры будем публиковать в телеграм канале.

Подписывайся, чтобы не пропустить

доллар — токсичная долговая яма

евро — развал еврозоны

рубль — ну в общем ясно....

где хранить то? не в золоте ведь?