IPO Делимобиль. Будут ли акции по 220 рублей?

Еще мы не успели привести себя в порядок после новогодних праздников, как российскому финансовому миру была представлена первая компания, которая откроет зимний сезон IPO-2024. Давайте вместе посмотрим, что нам приготовил новый эмитент.

🚗Делимобиль — это бренд, который принадлежит компании Каршеринг Руссия, которая, в свою очередь, будет выходить на первичное размещение на Московскую биржу. Ориентир листинга и начала торгов уже определен — это конец января (тут всего-то до конца месяца осталось 7 дней) — первая половина февраля 2024 года. Если у них всё получится успешно, то они будут первой каршеринговой компанией в истории Мосбиржи.

🚗В рамках IPO компания проведет дополнительную эмиссию акций в размере 10% от текущего уставного капитала. Именно эти дополнительные акции сформируют free-float.

🚗 Цель размещения — снижение долговой нагрузки, развитие бизнеса, выход на новые регионы, а также повышение узнаваемости бренда (о чем мало кто из эмитентов заявлял в своих инвестиционных документах).

🚗Делимобиль является лидером каршеринга в России с автопарком 24,2 тыс. единиц и 9,3 млн. зарегистрированными клиентами по итогам 3 квартала 2023 года. Сервис каршеринга представлен в Москве, Санкт-Петербурге, Казани, Екатеринбурге, Ростове-на-Дону и других городах.

📊Что там по финансовой отчетности?

🧮По итогам 9 месяцев 2023 года выручка компании составила 14 537 млн. рублей, что на 30,6% выше аналогичного показателя прошлого года. Стоит отметить 2021 год, когда выручка компании удвоилась.

🧮Чистая прибыль также показывает положительную динамику, увеличившись с 91 млн. рублей до 1 403 млн. рублей за отчетный период. При этом отмечается рост рентабельности бизнеса. Не зря компания именно сейчас выходит на IPO, потому что ранее мы можем наблюдать отрицательный накопленный финансовый результат.

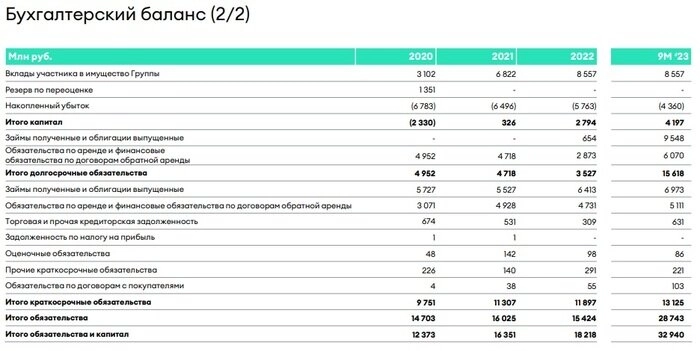

🧮Долговая нагрузка компании растет. По итогам 2022 года заемные средства составляли 7 067 млн. рублей, увеличившись на 28% за год. А вот к концу 3 квартала 2023 года заемные средства уже составляли 16 521 млн. рублей с ростом в 2,3 раза! На экспансию нужны деньги, причем много денег.

🧮Конечно же, важен не размер долга, а как компания им управляет. На последнюю отчетную дату соотношение чистый долг/EBITDA составляет 3,5х.

🧮У компании имеется дивидендная политика, предполагающая выплату не менее 50% от чистой прибыли, при условии «чистый долг/EBITDA менее или равен 3,0х» и наличии той самой чистой прибыли. Если чистый долг/EBITDA превышает 3,0х, то вопрос выплаты дивидендов решает совет директоров.

🧮По оценкам аналитиков капитализация компании составляет порядка 50 млрд. рублей. То есть можно предположить коридор для размещения: 210-220 рублей за одну акцию с учетом дополнительной эмиссии.

🔖Какие есть потенциальные риски у компании?

❗Низкий free-float не позволит привлечь к размещению крупных инвесторов, что может сильно повысить волатильность бумаг после выхода на фондовый рынок.

❗Высокая конкуренция со стороны экосистем с большими капиталами, например, Яндекс.Драйв и Ситидрайв.

❗Рост цен на новые автомобили для пополнения парка, а также растущие расходы на их обслуживание.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

Александр Шадрин24 января 2024, 08:14Как бы 300 р. не поставили0

Александр Шадрин24 января 2024, 08:14Как бы 300 р. не поставили0