Обзор рынка акций на неделю 22.01-26.01.24

После уверенного равномерного роста на 3% на прошлой неделе, так и не пробив основных сопротивлений (3200 МОЕХ, 1150 РТС), российский рынок перешел в умеренную коррекцию, в среднем по основным активам показав динамику 0 -0,7%. В Красном море неспокойно, США и Британия продолжают обстрелы Хуситов, сдвигая фокус внимания с Украины; отчеты в США не лучшие. ЕЦБ и ФРС боятся пугать рынки, давая туманные надежды на осторожное снижение к концу 2024г при овладении инфляцией. США наконец-то приняли бюджетное финансирование до конца марта, и рынку достаточно и этого.

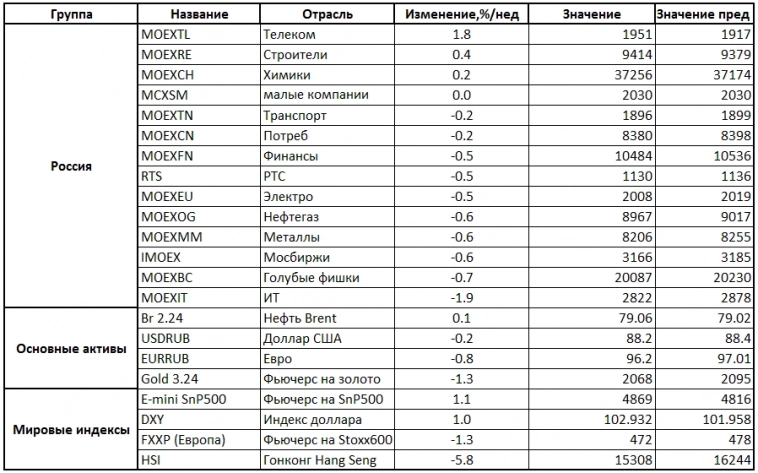

1/10. Россия

Индекс МосБиржи, коснувшись сопротивления 3200,78п в пн(15.01) отправился в коррекцию до 3166 (-0,6%). Аналогичную динамику показал и РТС -0,5%, чуть-чуть не достигнув в пн сопротивления 1150 (достигнул 1149,26). За неделю более менее ощутимо выросли только телекомы +1,8%.

Строители, химики и компании средней и малой капитализации показали околонулевую динамику. Транспорт, потреб сектор, финансовые компании, индекс РТС, электроэнергетики, нефтегазовый сектор, индекс Мосбиржи и индекс Голубых фишек показали умеренно отрицательную динамику -0,5 – 0,7%. Максимальное снижение показали ИТ компании, упав на -1,9%.

2/10. По идентикативным (основным) активам

Нефть была в боковике 76,81-79,87, и так и не смогла коснуться психологического уровня 80, но и не снизилась ниже 76$. Доллар США тоже не показал динамики (-0,2), но показал «фокус» во вторник в 17 часов в форме резкого «прострела-шпильки» вверх с 87,4-до 92,8 и обратно до 87,8. Это тут же отработали арбитражеры на фьючерсах Si и вечном фьючерсе USDRUBF. Объем шипа повышенный, но не критичный.

Зону минимума шипа можно рассматривать как зону покупок 87,7р, а максимума 92,8 как зону продавца. 21.12 на приблизительно таком же объеме доллар делал шип до 92,8 и откатывал, 4.01 касаясь экстремума 92,4, что явно очерчивает текущие диапазоны колебаний. Евро тоже не показал динамики, но синхронно дублировал «фокус шпильки» доллара во вторник, однако без явно очерченных диапазонов. Золото не смогло закрепиться выше 2100, кольнув уровень 2102 в понедельник и отправилось в коррекцию на -1,3%.

3/10. Мир

«Страны запада» показали рост на 1,1% в США и на 1% в Европе после снижения прошлой недели, но рост просто не дался. В США первые 3 дня недели индекс снижался на 2%, а пятницу США закрыли на абсолютном максимуме всех времен – 4869п. Европа не может похвастаться аналогичной динамикой, закрывшись на +1% за неделю (470п), отскочив от сопротивления 480п (абсолютный максимум 493п).

Гонконгский HSI (Hang Seng) обвалился на -5,8 до 15308п, падая всю неделю. Напомним, что зоной V-образного отскока была 22.10.22г отметка 14597п.

4/10. Статистика 15-19.01

На истекшей неделе статистический календарь показывал следующие данные:

Пн(15) Годовой ВВП Германии показал -0,3, совпав с прогнозами и снизившись с предыдущего значения 1,8%. Промпроизводство Еврозоны снизилось до -6,8% с -6,6% сильнее прогноза -5,9%.В США был выходной в связи с Днем Мартина Лютера Кинга.

Вт(16) Потребительская инфляция (ИПЦ) в Германии выросла с 2,3% до 3,8%, совпав с ожиданиями. Индекс экономических настроений ZEW за январь по Еврозоне снизился с 23,0 до 22,7, но слабее прогноза снижения до 21,9. Перенесенный с выходного понедельника на вторник Индекс промышленников Нью-Йорка (NY Empire State), он же индекс ФРБ Нью-Йорка, обрушился с -14,5 до -43,7 при ожидании значения -5,0. Напомним, что ФРБ Нью-Йорка и Филадельфии в США по экономической значимости как Москва и Санкт-Петербург в России, традиционно Нью-Йорк в пн на 3 неделе, а Филадельфия в четверг на аналогичной 3-й неделе.

Ср(17) Среда была ударным днем по статистике. Начало дал Китай, показав ВВП г/г 5,2% ниже прогноза в 5,3% с предыдущих 4,9%. Промпроизводство выросло до 6,8% превысив прогноз 6,6% с аналогичного значения 6,6%. Розничные продажи г/г упали с 10,1% до 7,4% ниже прогноза в 8,0%. Уровень безработицы вырос до 5,1%, сильнее прогноза неизменения показателя в 5,0%. Подлило масла заявление НБС, в котором ничего ободряющего по поводу экономического стимулирования не прозвучало. Китайские индексы отправились отвесно вниз. Инфляция в Еврозоне ускорилась г/г с 2,4% до 2,9%, совпав с прогнозом. В США 30-летняя ипотека сократилась в стоимости до 6,75% с предыдущих 6,81%. Базовый индекс розничных продаж вырос с 0,3 до 0,6 при прогнозе неизменения. Промпроизводство выросло с 0,0 с прогнозом 0,0 до 0,1%. Индекс рынка жилья NAHB повысился с 37 до 44 при прогнозе в 39. Вся эта статистика сопровождалась заявлениями различных ФРБ которые подытожив говорили: «Мы бы хотели в 2024г перейти к снижению ставки, но для этого нужно овладеть инфляцией». Это звучало как мечты, но рынку и этого стало достаточным, так как после повышения инфляции на прошлой неделе речей об ужесточении ставки произнесено не было. Подытожила «Бежевая книга» — отчет 12 ФРБ США, где сказали, что экономическая активность сильно не поменялась. На всем этом СнП проколол 4750 (4746 – не только у нас бывают заколы) и перешел к росту на оставшиеся дни. Также Кристин Лагард вечером заявила, что ЕЦБ может осторожно снизить ставку летом, но не настолько агрессивно как этого бы хотели спекулянты.

Чт(18) Ещё один ударный день по статистике. В США API показали запасы сырой нефти в 0,483мб после снижения -5,215мб при ожидании -2,4мбарр. В России сальдо торгового баланса составило 8,68В снизившись с 10,62В, но слабее прогноза 8,5В. В США выданные разрешения на строительство выросли с 1,467М до 1,495М при прогнозе 1,480М (рост после длительного снижения). Заявки на пособие по безработице снизились до 187К с 203К при прогнозе роста до 207К. Индекс ФРБ Филадельфии поднялся с -12,8 до -10,6 хуже прогноза -7,0. Запасы нефти снизились с 1,338Мб до -2,492Мб. Запасы бензина и дистиллятов показали прирост хуже прогнозов.

Пт(19) Проминфляция (PPI ИЦП не путать с CPI ИПЦ – потребительской инфляцией) снизилась до -8,6% с 7,9%, сильнее прогноза -8,0. В США продажи жилья на вторичке сократились до 3,78М с 3,82М, сильнее прогноза неизменения. Институт Мичигана показал индекс ожидаемой инфляции как 2,9% после предыдущих 3,1% при прогнозе неизменения. Ну а поскольку США хотят расти, то это тоже было воспринято позитивно. Завершило статистику недели количество буровых по данным Baker Hughes за неделю, сократившись на 2 установки до 497 с 499установок.

5/10. Новостной фон

Пн(16) ТКС приняли решение о редомициляции на остров Русский. В связи с аварией на нефтеперерабатывающем заводе Лукойла НОРСИ правительство решило рассмотреть варианты запрета на экспорт бензина. МТС повысила долю в ЮРент (аренда самокатов) с 12 до 80%. По отчету ЦБ международные резервы РФ выросли на 11% в декабре и на 2,9% за 2023г до 598млрд$. Путин поручил до конца марта проработать механизм страхования ИИС-3 до 1,4млн. ЦБ считает, что взимание комиссии с застройщиков при льготной ипотеке снижает прозрачность рынка. Правительство утвердило финансирование помощи автопрому 283млрд из ФНБ. Акционеры GlobalTrans продали свои доли Кайрату Итемгенову, который довел свою долю до 26,19%, он поддерживает стратегию компании и намерен войти в директорат после завершения редомициляции из Кипра в Абу-Даби. Газпром обновил рекорд поставок газа в России.

Вт(17) Продолжаются обстрелы судов в Красном море. Китай поддерживает рынок, ограничив продажи акций инвесторами. Акционер SFI (ЭсЭфАй) редомицилируется в российский САР. Совкомфлот перевез 1,7млн тонн углеводородов по Севморпути в КНР и ЮВА и рассматривает альтернативные маршруты в обход Красного моря. ВТБ планирует обсуждать идею обратного сплита акций и полагает, что это займет год. TCS может завершить редомициляцию в конце I начале IIкварталов. Банки Китая проверяют сделки с российскими клиентами. FixPrice одобрил дивиденды 9,84р с датой закрытия реестра 26.01 и планирует выплачивать 50% не реже 2-х раз в год при отношении 1х Net Debt/EBITDA.

Ср (18) РФ не считает нужным платить взнос в ООН за 2023г. Инфляция РФ не изменилась г/г, недельная составила 0,13%, замедляясь с 0,26%. ОПЕК без учета Анголы повысила добычу на 73тбс до26,7мбс, что на 330тбс ниже целевого уровня ОПЕК+. Экспортеры нарастили продажу валюты в декабре с 13,9 млрд$ до 14,8 млрд$ в ноябре. Покупки валюты населением составили 179млрд.р. США продолжают публиковать недотягивающие до прогнозов отчеты, Чарльз Шваб (брокер США) снизил прибыль в 2 раза и недотянул по выручке. Аукцион ОФЗ 52005 не состоялся, а 26243 привлек 97,05млрд р под 12,28% при спросе 137млрд р. В РФ рекорд ввода нового жилья – 110млн м2. Уоллер допускает снижение ставки ФРС при овладении инфляцией. Доходность облигаций США снизилась: 10-летних на 0,9пп до 4,058%, 2-летних выросла на 0,5пп до 4,275%, 30-летних выросла на 1,6пп до 4,282%. РФ обнулили счет в евро в ФНБ. Минфин продал в декабре из ЗВР 2,9трлн р для финансирования бюджета. Прибыль Сбера за 2023г по РСБУ составила рекордные 1,493трлн р, опубликует МСФО 29.02. Новатэк в 2023г увеличил на 0,3% добычу газа до 82,4млрд м3, ЖУВ на 3,6% до 12,4млнт, снизил реализацию газа в IVкв на 5% до 21,1млрд м3. Кудрин может не получить 5% долю в Яндексе. Ростелеком может нарастить выручку вдвое за 6 лет, текущая выручка составила 200млрд. ЦБ продал юани на 16,5млрдр.

Чт(18) Сенат США одобрил финансирование до конца марта. Правительство РФ предложило ввести налог с продажи имущества Банкротов. Суд поддержал ФАС в «Деле металлургов» к Северстали на 8,7млрд. После редомициляции акции TCS будут торговаться только на МОЕХ. Газпром в 2025г планирует построить 2 завода СПГ в Коми. Роснефть подала встречный иск по делу Транснефти на 5млрдр. Страны ОПЕК+ без Анголы отстали от плана добычи нефть на 390тбс – МЭА. ЦБ продал юани на 16,5млрдр. ALCOA в IVкв сократили чистый убыток в 2,6 раза. Глава ООН Гуттериш хочет встретиться с Лавровым на следующей неделе.

Пт(19) QIWI продаст активы в РФ менеджменту во главе с Протопоповым за 23,8млрд р и проведет байбэк до 10% с МОЕХ и NASDAQ с максимальной ценой 581р, QIWI возглавит бывший финдиректор Мещанков. Байден утвердил закон о временном финансировании до конца марта. Правокомиссия получила право определять порядок продажи заблокированных активов российских инвесторов. Кожевников назначен замминистра труда и соцразвития. Ставки по 30-летней ипотеке США упали до минимума с мая 2023 до 6,6%. ФАС разрешило Магниту приобрести 33,01% дальневосточного ретейлера «Самбери». Профицит платежного баланса РФ в 2023г снизился в 4,7 раза до 50,2 млрд $, профицит торгового баланса снизился до 118,3млрд$, внешний долг сократился до 326,6млрд$. Европа начала разработку 13 пакета санкций против РФ.

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

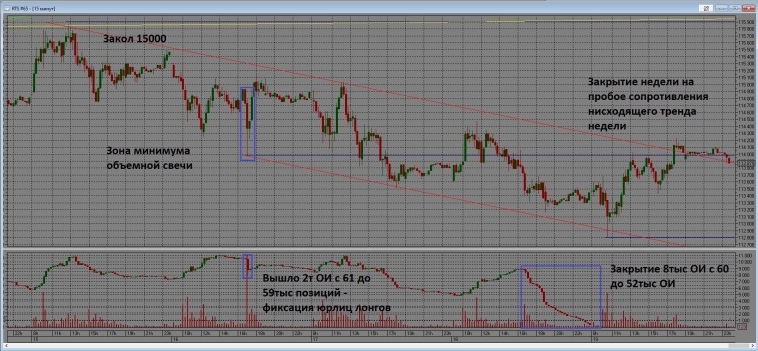

6/10. Динамика фьючерса РТС и позиций по опционам

За истекшую неделю позиции участников во фьючерсе на индекс РТС по юрлицам лонгам сократились до 9412 с 11503 на начало неделию. Шорты юрлиц слабо сократились с 2201 до 2066. Позиции физлиц лонги сократились с 18717 до 18288, шорты снизились с 27809 до 25634. Так можно сказать, что на истекшей неделе прошла частичная фиксация прибыли юрлицами на 2т позиций за счет выхода по стопам шортов физлиц.

Напомним, что на первой неделе с 09.01 юрлица активно набирали лонги по РТС, нарастив их объем с 4891 на 08.01 до 11292 на 12.01. При этом роста позиции по шортам не зафиксировалось, что необходимо для констатации истинного нисходящего тренда. Они были сокращены с 6тыс на начало года (8.01) до 2т на текущий момент. Можно сказать, что реализовалась коррекция фьючерса, кольнувшего на неделе 115000п (115870 в пн), а далее перешедшего в коррекцию с максимальным объемом во вторник в 17:05 на 113970. Далее РТС метался в боковике, с минимумом 112800 и закрыл неделю на 113870 – максимально близко к зоне основного объема.

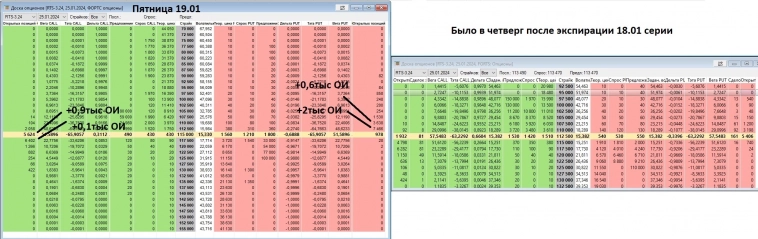

По опционным позициям мы видим, что в серию с экспирацией 25.01 максимально вошел ОИ на 112500 страйк, который в пятницу уже был достигнут. В него добавилось 2тыс ОИ и суммарно интерес в нем составил 7,4тыс ОИ. Как программа максимум, еще 0,6тыс ОИ вошли в 110000страйк, суммарно составив 3,6тыс ОИ.

По коллам (рост) максимум на 117500 страйке 6,4тысОИ, причем прирост минимальный 0,1тысОИ. А текущий 115000страйк имеет 5,6тысОИ с приростом в 0,9тысОИ. Цель снижения достигнута, и рынок перешел в стадию «баланса» с более менее равными значениями по коллам/путам по объему позиций с неким устремлением в 115 и более даже в 117 по коллам и максимальным тяготением к достигнутому 112 путу с более амбициозным 110 путом. Эти уровни можно брать как ориентиры некого среднесрочного тренда и смотреть за дальнейшей миграцией позиций.

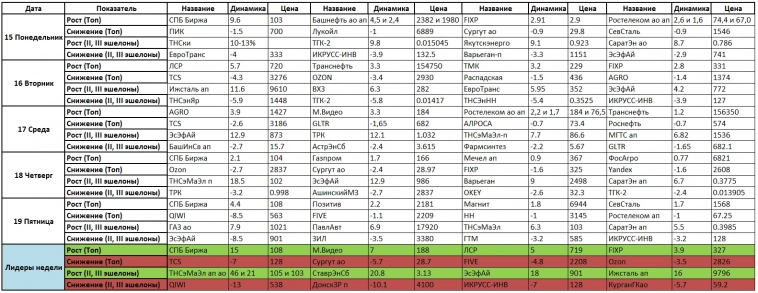

7/10. Динамика акций недели 15-19.01

На истекшей неделе продолжилась волатильная динамика ТНС компаний, в которой в лидеры вырвалась ТНС Марий Эл, взлетев на 46%ап и 21%ао.

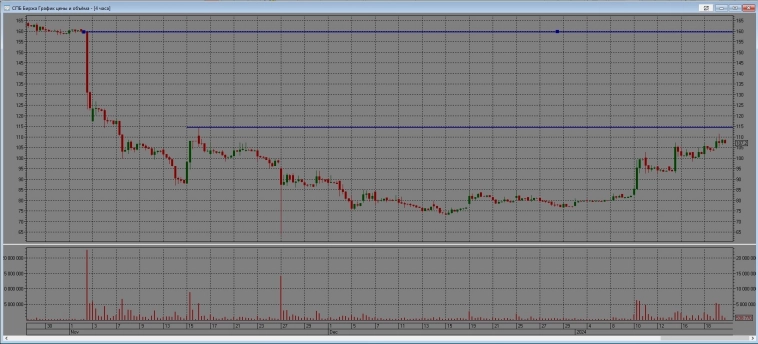

Внушительные 8% показалаСПБ Биржа на новостях о планах по разблокировке активов инвесторов и на отсутствии плохих новостей. Новости о рекорде ввода жилья за 23г в 110млнм2 и о том, что ЦБ не хочет, чтобы банки облагали застройщиков комиссией по льготной ипотеке, лучше всех отработала ростом на 5% ЛСР, которая еще и отчиталась о росте продаж в IVкв в 2,5раза. М.Видео тихим сапом не привлекая внимания поднялась на 7% без видимых причин.Fix Price первая в этом году объявила дивиденды 9,84р и назначила дату закрытия реестра 26.01.

TCS был в негативных настроениях на заявлениях о длительности редомициляции до начала II квартала, так как рынок рассчитывал на более быстрый процесс и на более быстрые дивиденды. Без видимых новостей падал Сургутнефтегаз на 5,7%, видимо, на отсутствии динамики валюты. Ozon снижался на 3,5% по техническим причинам, проколов уровень 3000р и обновив максимум за 23г. Ozon мы считаем весьма интересной бумагой. QIWI снизился на 18% на новости о продаже российских активов менеджменту. Напомним, что в 23г у QIWI были сложности с ЦБ.

Внушительную динамику показала СтаврЭнСб, взлетев на 20% (чисто волатильный трейдинг на корреляции с ТНС).ЭсЭфАй показали 15%, продолжая отыгрывать возможность погашения квазиказначейского пакета (57%). Это способно дать серьезную переоценку акционерному капиталу и редомициляции Лэнбури (владеет 18% компании) из Кипра на Октябрьский остров.

ДонскойЗР закрыл 15.01 реестр дивидендов и обвалился на 10%. А компании ИКРУСС-ИНВ, КурганГК просто волатилили на 5-7%.

Особо отметим Ростелеком, который вырос на 3,9% на заявлениях Осеевского о перспективах роста выручки с текущих 200млрд. Полагаем, что Ростелеком способен стать «тихой гаванью» на ближайшее время. Газпром потихоньку начал расти (1,3%), услышав про рекордное потребление газа в РФ, снижении запасов газа ниже 80% в Европе и посмотрев на термометр. Полагаем, что рост может продолжиться. НЛМК и ММК залегли в ожидание, не показав динамики до новостей о дивидендах. Северсталь (бенефициар дивидендных заявлений) выросла на символические 1,1%, игнорировав иск ФАС по «делу маталлургов». Ждем совета директоров с решением о дивидендах.

8/10. Корпоративный календарь 22-26.01

Ср(23) Повторное собрание акционеров Фармсинтеза.

Чт(24) OZON проведет ГОСА. FixPrice представит операционный отчет.

Пт(25) Последний день для попадания в реестр акционеров FixPrice. Henderson представит операционный отчет.

9/10. Календарь статистики 22-26.01

Пн(22) Китай озвучит решение по ставке, но изменений с текущих 4,2% не ожидается. В США выйдет индекс опережающих экономических индикаторов по декабрю с прогнозом -0,3 с предыдущих -0,5.

Вт(23) ЕЦБ выпустит исследование по банковскому кредитованию.

Ср(24) Утром API опубликуют запасы нефти. По всему миру будут выходить индексы экономической активности в производственном секторе и сфере услуг, по Европе ожидается их легкий рост, а в США легкое снижение. Минэнерго США опубликуют отчет по запасам нефти, бензина и дистиллятов. В РФ выйдут данные по проминфляции.

Чт(25) Ударный день. Германия представит индекс делового климата IFO с прогнозом на рост до 86,7 с текущих 86,4. ЕЦБ опубликует решение по ставке, изменений не ожидается с текущих 4,5%. США опубликуют данные по выданным разрешениям на строительство, ожидают роста до 1,495М с текущих 1,467М. Представят данные по заказам на товары длительного пользования, ожидают 0,5 с предыдущих 5,4. Представят ВВП кв/кв с ожиданием в 2% с текущих 4,9%. Опубликуют запасы товаров на оптовых складах, по прогнозу – неизменение. Расскажут про новые обращения за пособиями по безработице с ожиданиями 199К с текущих 187К.

Пт(26) Германия представит индекс потребительского климата Gfk, ожидается -24,7 с предыдущих -25,1. США представят Базовый ценовой индекс расходов на личное потребление гг PCE с ожиданием снижения до 3,0% с 3,2%, при его мм ожидании роста до 0,2% с 0,1%.

10/10. Рекомендации на неделю 22-26.01

Ростелеком ао ап. При показателе выручки в 200млрдр можно предположить, что Ростелеком станет «тихой гаванью» в перспективном ИТ секторе. Компания менее волатильна, чем Астра, Софтлайн и прочие, но с адекватным дивидендным потоком и динамикой, сохраняющей нервы. Если ваша цель — спокойные инвестиции, рекомендуем присмотреться на АО при тесте 75 (на высадке пассажиров и заколах) с целью 80р(7%) – закрытие гэпа, но можно держать и дальше. По АП идеально поймать тест пробитого сопротивления 65 и работать в сторону 75р – закрытие гэпа, а это 12%.

Ozon. Считаем, что Ozon может стать а-ля Магнит в 2008-2009 и показать внушительную динамику. Новость о пожаре на складе Вайлдберис позитивна для Озон. Идет крайне агрессивная экспансия рынка. По закону экономики сперва растет выручка в паре с затратами, а после при грамотном менеджменте она конвертируется в прибыль. Озон — одна из наиболее растущих бумаг всего 23 года и мы считаем, что этот тренд только начался. Техническая картина тоже ЗА! Озон на недельном графике пробивает продавца на 3000 и колет его все глубже вверх. Рекомендуем входить либо от 2750, либо на пробое 3000 и держать не менее, чем до 4000р.

ЭсЭфАй. Про ЭсЭфАй не говорил только ленивый. Но учтите, это не инвестиция, а агрессивный трейдинг. Можно работать тест объемной свечи на высадке пассажиров и распиле 900 до 860 (лоу объемной свечи) и при развороте с жестким риск контролем заходить. Так же можно чисто по технике работать пробой 1000, если его будут уверенно пробивать свечей «Марибозу». Фундамент — конвертация квазиказначейских акций и переоценка стоимости бумаг. Здесь чисто трейдинг и никаких милостей.

ТНСэнМарий Эл. Абсолютный лидер 24 года. Как показал 23 год бумага не падает ниже 100%, а вот расти может ИКСами (смотрим ТНС-ки в 23), и тут нет никакой логики – хайп, памп и профит при контроле риска! Так можно работать зону пробития продавца от 105 с целью 135. Можно заходить при распиле 100 и высадке пассажиров и быстром развороте вверх. Так же 90 уровень покупателя. Ну а если увидим 80 (что тоже не исключено даже на шиповидной свечке), то тоже есть смысл работать. Отметим, что по бумаге прошли объемы продавца, но их поддавили к максимальной точке, а это говорит, что безумие может продолжиться. Ну что ж, это технический трейдинг, и ничего общего с инвестированием.

СПБ Биржа. По СПБ Бирже прошли новости о планах разблокировки активов, что было бы неплохо реализовать перед грядущими мартовскими событиями. В любом случае до марта СПБ не будут «кошмарить». А отсутствие негатива – уже позитив. Считаем, что высадка пассажиров на распиле 100 – хорошая точка входа. Если думаете, что уже таких цен не будет, учтите, это волатильный технотрейдинг. Все делается либо через высадку пассажиров, либо через обновление максимума – это зона 115 и до 160. Можем взлететь до марта, а там уже идею на «пересмотр».

GLTR. Рынок как-то позабыл про приобретение доли акций Кайратом Итемгеновым, который настроен позитивно и хочет пойти в состав совета директоров и поддерживает стратегию компании. Полагаем, что от текущих 657р можно заходить, так как мы пробили вверх этот уровень и сейчас тестируем его. Причем ранее уже «кыляли» зону максимума 750 (шипом, но кыляли). Это и есть цель – первоначально 10%.

Газпром, FIXP. Мы продолжаем считать, что Газпром и FIXP крайне интересные на среднесрок бумаги, и рекомендуем к ним присмотреться. Про Газпром уже начал поговаривать рынок, ну а FIXP на след неделе откроет дивидендный сезон 2024. Мы позитивно смотрим на эти компании.

Вывод

Рынок дает возможность как войти в инвестиционные идеи, так и заработать на агрессивных спекуляциях при жестком контроле риска. И да, на текущий день рынок показывает что памп-трейдинг жив и в 24г тоже, присоединяйтесь!

Изучить все нюансы трейдинга и инвестирования вам всегда помогут эксперты компании АЛОР Брокер при открытии брокерского счета в нашей компании! Так же вы можете связаться с нашими экспертами, которые с радостью ответят на ваши вопросы и сделают все, чтобы 24 год был для вас финансово успешным!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко