Аналитики спрогнозировали рекордную див.доходность акций 10% и назвали 10 фаворитов

Конспект инвестиционной стратегии AIGENIS

👉IMOEX вырастет на 30% до 4150 дивидендов (у ВТБ была оценка 600 млрд)

👉Тоже считают, что основной рост будет во 2П2024

👉Высокая вероятность начала мирных переговоров (сентябрь-октябрь 2024)

👉в 2024 году рынок будет реинвестировано 360 млрд руб из суммарных 4,5 трлн руб

👉в январе на рынок может зайти 80 млрд дивидендов из общей суммы 1,04 трлн руб. (Лукойл (309 млрд руб.), Норникель (140 млрд руб.), Газпромнефть (393 млрд руб.) и Роснефть (326 млрд руб.).

👉Металлурги + Газпром = 700 млрд, Финсектор = 600 млрд руб, нефтянка = 1 трлн руб, прочие = 800 млрд руб.

👉с апреля пойдут дивидендные анонсы за 2023 и 4 кв2023

👉цикл смягчения ставок ЦБ с 2П2024

👉Дивдоходность рынка рекордная (>9%), больше компаний заплатят дивиденды

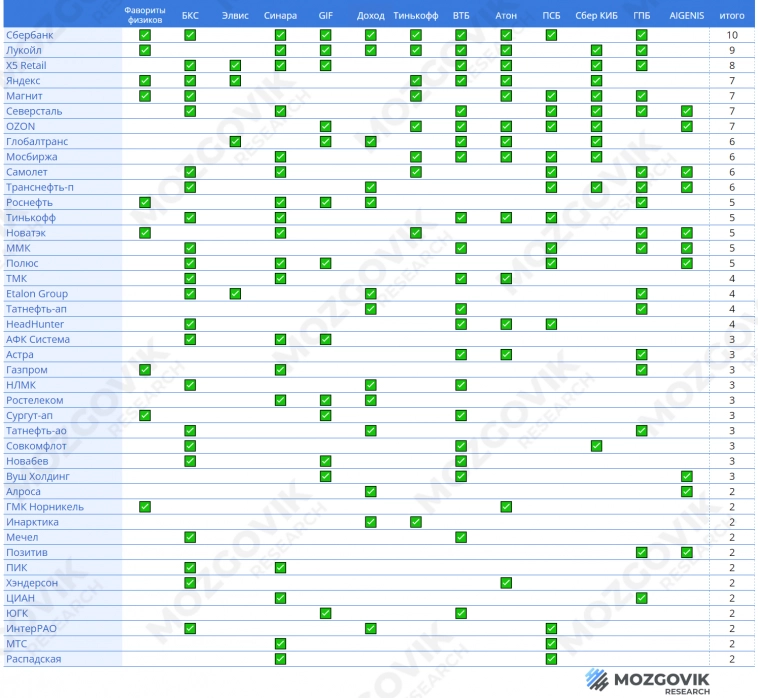

Обновили табличку консенсусов от брокеров:

Фавориты Aigenis:

📈Северсталь (ДД=17%)

📈ММК (ДД=17%)

📈POSI (ДД=5%)

📈Новатэк (ДД=8%)

📈Полюс (ДД=0%)

📈Алроса (ДД=12%)

📈Самолет (ДД=0%)

📈ОЗОН (ДД=0%)

📈Транснефть (ДД=12%)

📈Вуш (ДД=7%)

📉Редомициляция может увеличить предложение акций на 550-2000 млрд руб.

📉До августа рынок может снижаться на этих продажах

👉Ожидают перетока средств на рынок акций с августа

📉Замещайки: суммарный объем новых выпусков (под замещение) составит до $15 млрд, а общий объем до $32 млрд. Рост предложения может привести к коррекции рынка и росту доходностей с 6-7% до 8-10% годовых в валюте.

👉Экспортные расчеты: 38% рубль, 37% юань, недруж валюты 24,7%

👉Нефтеэкспорт: 50% Китай, 40% Индия.

👉Экспорт в РФ у Китая всего 3,5% от экспорта, импорт 5,5%

👉В 2024 выборы президента в 77 странах

👉Перед выборами на рынках традиционно повышается волатильность, но после того, как появляется определенность, начинается рост

👉Тенденция к росту геополитической напряженности в мире

👉В 2024 году в центре внимания будет Ближний Восток – Иран, Йемен, Палестина, Израиль, Саудовская Аравия и Сирия.

👉Замедление роста глобальной экономики и риски дефляции

👉Российский рынок будет расти опережающими темпами по сравнению с западными

👉Рекордная прибыль по итогам 2023 у российских компаний (>30 трлн суммарная)

👉11 компаний могут провести IPO в 2024 году на сумму 83 млрд руб, ср. сделка 6 млрд руб

👉Негативные факторы (2023-2024):

📉Рост налогов

📉Ужесточение санкций

📉Снижение цены нефти

📉Дальнейшее ужесточение ставки ЦБ РФ

📉Отток капитала на фоне рекордных заимствований

📉навес акций после редомициляции

📉обострение геоп. конфликтов

В 2024 могут возобновить выплаты

👉кипрские расписочники (TCSG, AGRO, FIXP etc)

👉три сестры (северсталь и тп)

👉Прочие (Газпром, Распад)

👉Впервые могут: Яндекс и ЦИАН

❌Дивов не будет: РУСАЛ, En+, Segezha Group, Аэрофлот, ВТБ, ПИК и М.Видео

Высокая вероятность начала мирных переговоров (сентябрь-октябрь 2024)

----------------

А вот по этому прогнозу какой консенсус? Правда мне кажется что это первая стратегия которая учитывает этот, по сути самое сильное для рынка событие, остальные как то стыдливо обходили этот момент молчанием.