15 января 2024, 14:19

Народный портфель. Покупки в Магните и Яндексе

Московская биржа опубликовала данные о «Народном портфеле» за декабрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов и проанализируем их выбор.

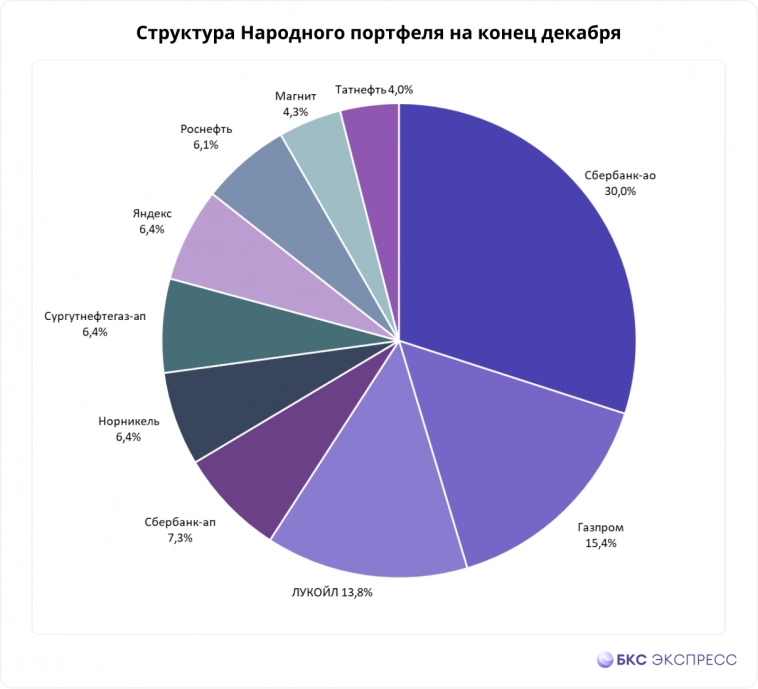

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в декабре

Относительно ноября снизились доли:

— ЛУКОЙЛ (-0,6 п.п.)

— Сургутнефтегаз-ап (-0,3 п.п.)

— Газпром (-0,1 п.п.)

— Сбербанк-ао (-0,1 п.п.)

— Норникель (-0,1 п.п.)

Выросли позиции:

— Яндекс: (+0,6 п.п.)

— Магнит: (+0,5 п.п.)

— Роснефть: (+0,2 п.п.)

Доля Сбербанк-ап в структуре портфеля осталась неизменной на уровне 7,3%. Акции НОВАТЭКа (3,8%) были заменены обыкновенными бумагами Татнефти (4%).

Особенности среднестатистического портфеля

В декабре возобновилось снижение доли акций Сбербанка в Народном портфеле (-0,1 п.п.). Такое сокращение было связано с коррекцией цены бумаг (-2,3% по итогам месяца). Акции Сбербанка остаются одной из интересных инвестидей на горизонте более 2–3 месяцев. Сейчас основной драйвер в кейсе Сбера — дивиденды за 2023 г. Новая стратегия, представленная в декабре, подтверждает намерение банка платить дивиденды в размере 50% от чистой прибыли. По итогам 2023 г. дивиденды могут составить около 33 руб. на акцию (около 12% дивдоходности).

По итогам месяца акции ЛУКОЙЛа потеряли 1 п.п. в структуре портфеля. Падение связано с прошедшей в декабре дивидендной отсечкой — держатели бумаг получат 447 руб. на акцию (6,5% дивдоходности). Взгляд на акции ЛУКОЙЛа преимущественно нейтральный. Компания может предложить около 5–7% дивдоходности летом 2024 г.

Конъюнктура на рынке газа не стимулирует частных инвесторов к активным покупкам бумаг Газпрома, а перенаправление выпавших экспортных объемов затягивается из-за необходимости строительства транспортной инфраструктуры в Китай. Хорошим драйвером для акций могло бы стать подписание соглашения о строительстве «Силы Сибири – 2», но новостей пока нет. По дивидендам за 2023 г. есть высокая степень неопределенности.

В случае Норникеля инвесторов сдерживает от активных покупок не самая благоприятная конъюнктура на рынке цветных металлов. Кроме того, в 2024 г. ожидаются высокие капзатраты, что будет давить на свободный денежный поток компании и дивиденды.

Сургутнефтегаз может заплатить высокие дивиденды по привилегированным акциям за 2023 г. (ожидается около 20% дивдоходности). Загвоздка в том, что крупные дивиденды во многом обусловлены ослаблением рубля — в следующем году они могут сильно снизиться без аналогичного девальвационного импульса. Кроме того, щедрые выплаты уже заложены в оценку бумаг.

Лучший рост по итогам декабря показали акции Яндекса (+0,6 п.п.). Повышенный спрос частных инвесторов на бумаги можно связать с ожиданиями скорого завершения сделки по разделению активов компании. Сейчас в этом вопросе много неопределенности, что заставляет инвесторов с осторожностью относиться к акциям IT-компании. Разделение в благоприятном для миноритарных инвесторов исходе стало бы сильным драйвером для позитивной переоценки бумаг.

Выросли позиции Магнита в Народном портфеле. Акции вернулись в фокус зрения частных инвесторов после рекомендации совета директоров по выплате дивидендов в ноябре 2023 г. — до этого компания 2 года не платила дивиденды. Кроме того, сейчас есть ожидания, что Магнит продолжит стабильно платить дивиденды, аналитики БКС Мир инвестиций ожидают 6–12% дивдоходности по итогам 2023 г.

Акции Татнефти в структуре Народного портфеля заменили бумаги НОВАТЭКа. Татнефть стала интереснее для частных инвесторов после рекомендации неожиданно крупных дивидендов по итогам 9 месяцев 2023 г. НОВАТЭК временно не пользуется спросом из-за рисков санкционного давления.

Особенность Народного портфеля — низкий уровень диверсификации. На топ-3 компании приходится более 66,5%, нефтегазовый сектор занимает 45,7%, еще 37,3% приходится на финансы (Сбербанк). Для балансировки портфеля можно добавлять представителей потребительского сектор (X5 Group). В энергетике позитивные ожидания по Интер РАО. Из компаний с валютной выручкой, защищенных от девальвации рубля интересны Совкомфлот и ФосАгро. В свете ожидаемого возобновления дивидендных выплат черными металлургами интересны бумаги Северстали, ММК, НЛМК.

Что с доходностью

Предположим, что портфель частного инвестора формируется из бумаг в соответствии со структурой «Народного портфеля» на конец каждого месяца и сохраняется неизменным до следующей ребалансировки.

Доходность портфеля частного инвестора за декабрь, исходя из принятых допущений, могла бы составить -2,6% или -1,2% с момента запуска портфеля в начале 2020 г. Индекс МосБиржи в декабре просел на 2,3% или вырос на 0,5% с момента запуска «Народного портфеля».

В декабре портфель показал динамику хуже индекса из-за высокой доли Сбербанка, Сургутнефтегаза-ап и Норникеля которые обеспечили отставание от рынка.

Если портфелю не хватает защиты

На фоне высоких процентных ставок хороший вариант для защиты портфеля — покупка ОФЗ-ПК или корпоративных облигаций с плавающим купоном (флоатеров). Особенность флоатеров в том, что цена на них практически не реагирует на изменение процентных ставок в экономике, так как купон следует за ставкой ЦБ РФ. ОФЗ-ПК также высоколиквидны, поэтому выйти в кеш из них можно быстро и без существенных потерь в доходности.

Длинные облигации с постоянным купоном также интересны с прицелом на снижение ключевой ставки, которое может начаться во II–III кварталах 2024 г.

С интересными облигациями на среднесрочную перспективу можно ознакомиться здесь.

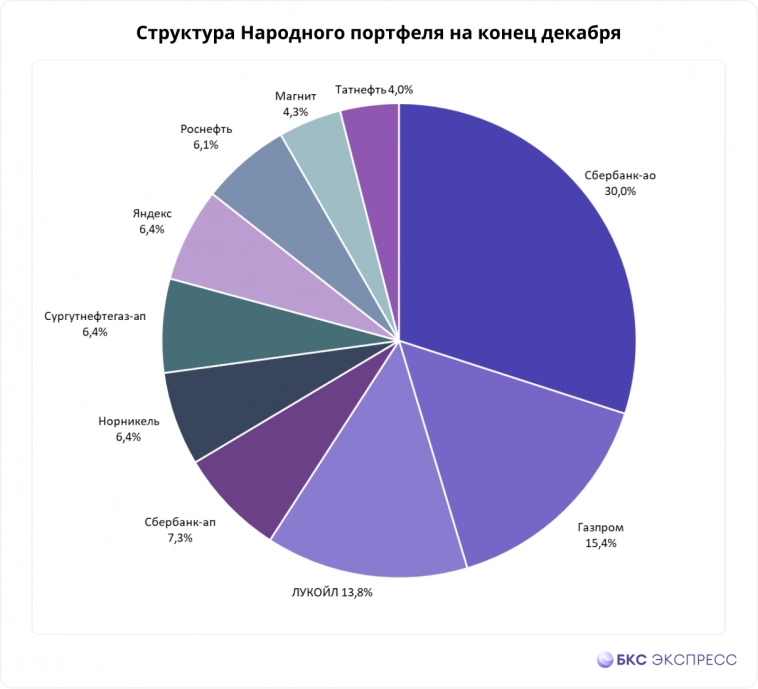

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в декабре

Относительно ноября снизились доли:

— ЛУКОЙЛ (-0,6 п.п.)

— Сургутнефтегаз-ап (-0,3 п.п.)

— Газпром (-0,1 п.п.)

— Сбербанк-ао (-0,1 п.п.)

— Норникель (-0,1 п.п.)

Выросли позиции:

— Яндекс: (+0,6 п.п.)

— Магнит: (+0,5 п.п.)

— Роснефть: (+0,2 п.п.)

Доля Сбербанк-ап в структуре портфеля осталась неизменной на уровне 7,3%. Акции НОВАТЭКа (3,8%) были заменены обыкновенными бумагами Татнефти (4%).

Особенности среднестатистического портфеля

В декабре возобновилось снижение доли акций Сбербанка в Народном портфеле (-0,1 п.п.). Такое сокращение было связано с коррекцией цены бумаг (-2,3% по итогам месяца). Акции Сбербанка остаются одной из интересных инвестидей на горизонте более 2–3 месяцев. Сейчас основной драйвер в кейсе Сбера — дивиденды за 2023 г. Новая стратегия, представленная в декабре, подтверждает намерение банка платить дивиденды в размере 50% от чистой прибыли. По итогам 2023 г. дивиденды могут составить около 33 руб. на акцию (около 12% дивдоходности).

По итогам месяца акции ЛУКОЙЛа потеряли 1 п.п. в структуре портфеля. Падение связано с прошедшей в декабре дивидендной отсечкой — держатели бумаг получат 447 руб. на акцию (6,5% дивдоходности). Взгляд на акции ЛУКОЙЛа преимущественно нейтральный. Компания может предложить около 5–7% дивдоходности летом 2024 г.

Конъюнктура на рынке газа не стимулирует частных инвесторов к активным покупкам бумаг Газпрома, а перенаправление выпавших экспортных объемов затягивается из-за необходимости строительства транспортной инфраструктуры в Китай. Хорошим драйвером для акций могло бы стать подписание соглашения о строительстве «Силы Сибири – 2», но новостей пока нет. По дивидендам за 2023 г. есть высокая степень неопределенности.

В случае Норникеля инвесторов сдерживает от активных покупок не самая благоприятная конъюнктура на рынке цветных металлов. Кроме того, в 2024 г. ожидаются высокие капзатраты, что будет давить на свободный денежный поток компании и дивиденды.

Сургутнефтегаз может заплатить высокие дивиденды по привилегированным акциям за 2023 г. (ожидается около 20% дивдоходности). Загвоздка в том, что крупные дивиденды во многом обусловлены ослаблением рубля — в следующем году они могут сильно снизиться без аналогичного девальвационного импульса. Кроме того, щедрые выплаты уже заложены в оценку бумаг.

Лучший рост по итогам декабря показали акции Яндекса (+0,6 п.п.). Повышенный спрос частных инвесторов на бумаги можно связать с ожиданиями скорого завершения сделки по разделению активов компании. Сейчас в этом вопросе много неопределенности, что заставляет инвесторов с осторожностью относиться к акциям IT-компании. Разделение в благоприятном для миноритарных инвесторов исходе стало бы сильным драйвером для позитивной переоценки бумаг.

Выросли позиции Магнита в Народном портфеле. Акции вернулись в фокус зрения частных инвесторов после рекомендации совета директоров по выплате дивидендов в ноябре 2023 г. — до этого компания 2 года не платила дивиденды. Кроме того, сейчас есть ожидания, что Магнит продолжит стабильно платить дивиденды, аналитики БКС Мир инвестиций ожидают 6–12% дивдоходности по итогам 2023 г.

Акции Татнефти в структуре Народного портфеля заменили бумаги НОВАТЭКа. Татнефть стала интереснее для частных инвесторов после рекомендации неожиданно крупных дивидендов по итогам 9 месяцев 2023 г. НОВАТЭК временно не пользуется спросом из-за рисков санкционного давления.

Особенность Народного портфеля — низкий уровень диверсификации. На топ-3 компании приходится более 66,5%, нефтегазовый сектор занимает 45,7%, еще 37,3% приходится на финансы (Сбербанк). Для балансировки портфеля можно добавлять представителей потребительского сектор (X5 Group). В энергетике позитивные ожидания по Интер РАО. Из компаний с валютной выручкой, защищенных от девальвации рубля интересны Совкомфлот и ФосАгро. В свете ожидаемого возобновления дивидендных выплат черными металлургами интересны бумаги Северстали, ММК, НЛМК.

Что с доходностью

Предположим, что портфель частного инвестора формируется из бумаг в соответствии со структурой «Народного портфеля» на конец каждого месяца и сохраняется неизменным до следующей ребалансировки.

Доходность портфеля частного инвестора за декабрь, исходя из принятых допущений, могла бы составить -2,6% или -1,2% с момента запуска портфеля в начале 2020 г. Индекс МосБиржи в декабре просел на 2,3% или вырос на 0,5% с момента запуска «Народного портфеля».

В декабре портфель показал динамику хуже индекса из-за высокой доли Сбербанка, Сургутнефтегаза-ап и Норникеля которые обеспечили отставание от рынка.

Если портфелю не хватает защиты

На фоне высоких процентных ставок хороший вариант для защиты портфеля — покупка ОФЗ-ПК или корпоративных облигаций с плавающим купоном (флоатеров). Особенность флоатеров в том, что цена на них практически не реагирует на изменение процентных ставок в экономике, так как купон следует за ставкой ЦБ РФ. ОФЗ-ПК также высоколиквидны, поэтому выйти в кеш из них можно быстро и без существенных потерь в доходности.

Длинные облигации с постоянным купоном также интересны с прицелом на снижение ключевой ставки, которое может начаться во II–III кварталах 2024 г.

С интересными облигациями на среднесрочную перспективу можно ознакомиться здесь.

*Не является индивидуальной инвестиционной рекомендацией

0 Комментариев