Как обеспечить себе пенсию 40000 рублей через 10 лет

Мне кажется, что сейчас каждый второй инвестор мечтает о раннем выходе на пенсию и большом пассивном доходе. Но насколько он достижим? Предлагаю взять и грубо оценить сколько надо инвестировать сейчас, чтобы получить пассивный доход в размере 40 000 рублей через 10 лет. Для достижения цели буду использовать: депозит, облигации и акции и считать, что каждый месяц я откладываю одну и ту же сумму денег. Поехали.

Депозит

Самый консервативный способ сохранить деньги – это депозит. Ставки по депозитам на прямую зависят от ключевой ставки установленной ЦБ РФ. Согласно текущему прогнозу Банка России, уже к 2026 году средняя ключевая ставка будет 6-7%, а дальше она скорее всего будет снижаться. В этом случае можно рассчитывать на то, что средняя ставка по депозитам на следующие 10 будет порядка 5% после уплаты НДФЛ. В этом случае для получения дохода 40к в месяц или 40х12к в год надо получить на счете сумму в размере 40 000 х 12: 5 х 100 = 9 600 000 рублей. Именно с этой суммы по депозиту с доходностью 5% годовых будет капать 40к в месяц. Теперь предлагаю просто составить график пополнения депозита и подобрать сумму пополнения с учетом того, что каждый месяц по депозиту будут капать и капитализироваться проценты по ставке 5%.

Получается, что, чтобы процентные выплаты составляли 40к через 10 лет надо ежемесячно откладывать по 61823 рублей, что в целом не мало. Не каждый инвестор может себе такое позволить.

Облигации

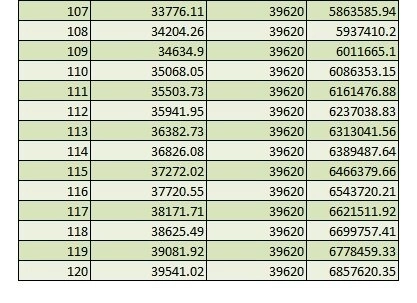

Следующий чуть менее консервативный инструмент для сохранения капитала – это облигации. Причем облигации бывают разные. По ВДО ставка купона выше, чем по тем же ОФЗ, но и риски словить дефолт больше. Если считать, что следующие 10 лет по вашим облигациям будет средняя ставка купона 7% и выплаты по ним будут поступать раз в месяц, да-да, у нас на бирже есть не мало облигаций, выплаты по которым поступают с такой периодичностью. О них я чуть раньше писала у себя на канале на Дзене. Так вот, с такой средней доходностью достаточно получить 40000 х 12: 7 х 100 = 6 857 142 рублей на счете и будут вам выплаты в размере 40к через 10 лет. А откладывать для этого надо по 39620 рублей в месяц.

С акциями и расчетом их доходности дела обстоят чуть сложнее. Дело в том, что на длинной-длинной дистанции акции растут в цене, но дивидендные выплаты никак не коррелируют с увеличением стоимости актива. Но в то же время дивидендные акции на длинной дистанции тоже растут, хотя бывают и исключения.

За последние 5 лет мы увидели следующую дивидендную доходность:

- Лукойл 9.15%;

- Норникель 7%;

- Сбербанк 5.74% (в 2022 году дивидендов не было поэтому средняя получилась такой маленькой).

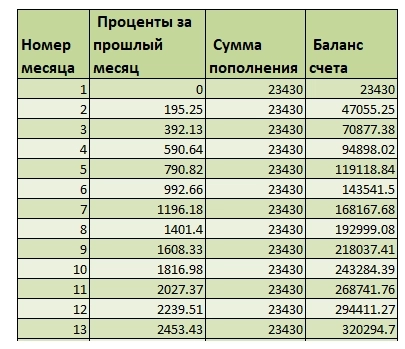

Поэтому если в своем портфеле держать разные активы что бы диверсифицировать риски, мы получим маленькую дивидендную доходность. Но если считать, что активы растут в цене, а так же увеличиваются размеры выплаты, то можно посчитать, что средняя доходность акций – 10% годовых. При такой средней для получения дивидендной пенсии в размере 40 000 рублей в месяц в активы надо инвестировать уже всего 40000 х 12: 10 х 100 = 4 800 000 рублей или откладывать не многим больше 23430 рублей в месяц.

Получается, что чтобы получить пассивные выплаты в размере 40 000 рублей в месяц через 10 лет надо откладывать порядка 23,5-62к в месяц. Но тут есть два маленьких «но»:

- Инфляция. Как мне кажется не совсем корректно ставить себе цель в рублях на длинной дистанции поскольку инфляция может значительно обесценить деньги. Через 10 лет на 40 000 рублей можно будет купить намного меньше, чем сейчас, но насколько меньше заранее не спрогнозируешь...

- Не каждый человек может позволить откладывать себе 62к в месяц. И вот тут вот главное определить ту сумму, которую можно комфортно инвестировать чтобы с одной стороны не очень сильно урезать себя сейчас, а с другой пополнять свой инвестиционный портфель и увеличивать свой пассивный доход в будущем.

Я вот весь последний год активно работала над увеличением своих пассивных доходов. О своих покупках и результатах я регулярно рассказываю в телеграмм-канале «Дневник трейдера в юбке» или на Дзене.

Удачи в накоплениях!

в сша… есть пенсионый план и деньги для ивестиций — накопления на пенсию не облагаются налогами… и потом передаются по наследству...

в россии… ты заплатишь в соцстрах- пенсионник 30%… потом с остатка ндфл 15%… т.е сразу отдаешь государству половину... (а есть еще ндс, акцизы, и неналоговые платежи… До слёз жалко американцев! — YouTube)

идея в том, что американские реалии книги и советы неприменимы в россии...

а в россии перед тем как инвестировать надо оптимизировать налоги… и сразу появятся деньги ддля инвестиций