Займер – крупный финтех с ROE 60%

Сектор МФО практически не представлен на фондовом рынке. Тем не менее отрасль активно развивается и в ней можно поискать интересных представителей, которые могут в будущем порадовать нас своим листингом. В руки мне попал финансовый отчет по МСФО лидера индустрии – финтех-компании Займер, который мы сегодня и разберем.

Итак, по итогам 9 месяцев 2023 года объем выдач займов компанией увеличился на 1,5% до 39,3 млрд рублей. Недавно Займер отметил свое 10-летие, а количество клиентов, зарегистрированных в его базе, превысило 17 млн человек. В 2023 году компания сфокусировалась на выдаче займов повторным клиентам, у которых низкий уровень просроченной задолженности, составляющий всего 8%.

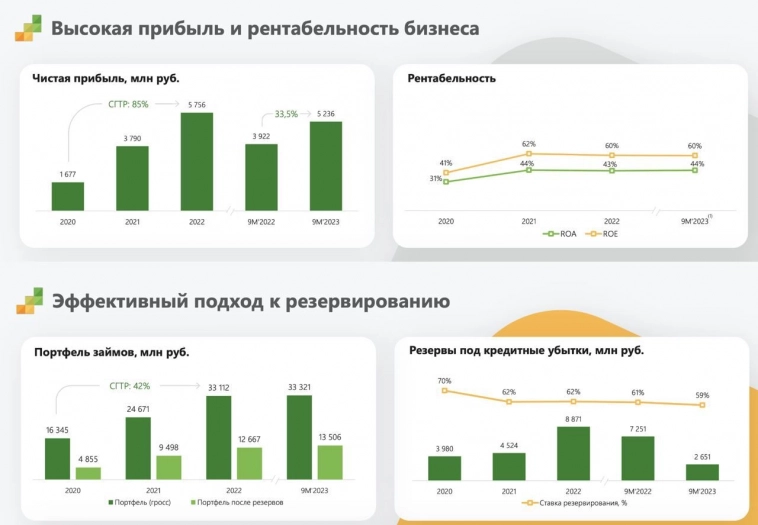

Кредитный портфель превысил 33 млрд рублей, а средний срок займа составляет 28 дней, что говорит о высокой оборачиваемости портфеля. Благодаря улучшению качества выдач компания смогла уменьшить отчисления в резервы на 63,4% до 2,6 млрд рублей. В итоге чистая прибыль выросла на 33,5% до 5,2 млрд рублей.

Операционные расходы финтеха в основном формируются за счет костов на привлечение клиентов онлайн и инвестиций в IT-платформу собственной разработки. Это база будущего роста.

Обращает на себя внимание устойчиво высокая рентабельность капитала, составляющая 60%, что является впечатляющим результатом, особенно в сравнении с банками. Этот результат был достигнут даже несмотря на снижение процентных доходов из-за ужесточения регулирования со стороны ЦБ, а именно сокращение предельной стоимости кредитов и займов до 0,8% в день.

Руководство компании не видит в этом угрозы для бизнеса и считает, что это может стать драйвером роста, поскольку уменьшение ставки снижает долговую нагрузку на заемщиков и косвенно улучшает качество кредитного портфеля. Повышение ключевой ставки ЦБ до 16% и ужесточение макропруденциальных лимитов также может быть для МФО потенциальной точкой роста, поскольку банки вынуждены сокращать выдачи новых кредитов и их клиенты чаще обращаются в микрофинансовые компании.

Источники финансирования на 92% представлены собственными средствами. У Займера высокая прибыль, которая реинвестируется в развитие бизнеса или направляется на дивиденды. Оставшиеся 8% фондирования в основном приходятся на облигации, которые, по мнению руководства, являются более выгодными, чем банковские кредиты.

Ужесточение регулирования со стороны ЦБ может оказаться выгодным для крупных компаний, так как это делает рынок более прозрачным и избавляет его от мелких игроков. Займер — №1 в России согласно рэнкингам «ЭкспертРА». Компания успешно завершила отчетный период, сохранила значительный запас по нормативу достаточности капитал и может быть интересна, если надумает выходить на рынок в будущем.

Не является инвестиционной рекомендацией

ООО Микрофинансовая компания «Займер»

Уставной капитал 10 млн руб

Общий долг на 31.12.2019г: 674,38 млн руб

Общий долг на 31.12.2020г: 1,022 млрд руб

Общий долг на 31.12.2021г: 2,517 млрд руб

Общий долг на 31.12.2022г: 2,476 млрд руб

Общий долг на 30.09.2023г: 2,682 млрд руб

Выручка 2019г: 8,191 млрд руб

Выручка 9 мес 2020г: 5,652 млрд руб

Выручка 2020г: 7,558 млрд руб

Выручка 9 мес 2021г: 9,961 млрд руб

Выручка 2021г: 14,279 млрд руб

Выручка 9 мес 2022г: 16,153 млрд руб

Выручка 2022г: 21,507 млрд руб

Выручка 1 кв 2022г: 5,125 млрд руб

Выручка 6 мес 2023г: 10,368 млрд руб

Выручка 9 мес 2023г: 15,287 млрд руб

Прибыль 9 мес 2019г: 377,75 млн руб

Прибыль 2019г: 599,98 млн руб

Прибыль 9 мес 2020г: 1,108 млрд руб

Прибыль 2020г: 1,673 млрд руб

Прибыль 9 мес 2021г: 1,226 млрд руб

Прибыль 2021г: 1,675 млрд руб

Прибыль 9 мес 2022г: 1,882 млрд руб

Прибыль 2022г: 3,639 млрд руб

Прибыль 1 кв 2023г: 1,726 млрд руб

Прибыль 6 мес 2023г: 3,566 млрд руб

Прибыль 9 мес 2023г: 5,026 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=38344&type=3

www.zaymer.ru/company/contacts