18 декабря 2023, 18:10

Черная жижа (нефть) против банков.

💰⛽Недавно прочитал такую идею, что на 2024 год лучше всего держать акции Сбера, акции Лукойла или Роснефти лучше будет продать. В крайнем случае лучше переждать в облигациях.

💡Насколько вообще имеет смысла данное утверждение? Понятно что сравнивать банковский сектор с нефтегазом нет большого смысла, но попробовать все таки можно.

— Альфа, Тинькофф, Атон делают ставку на рост Сбера в течение года до 300-319 рублей. Потенциал роста в среднем 13,8 процентов. К этому еще можно добавить дивиденды в районе 12 процентов. То есть рост + дивиденды в течение года могут суммароно дать 25 процентов.

— Лукойл. Брокеры считают, что цена может вырасти до 8500 р за одну бумагу. Потенциал роста около 29 процентов. Дивиденды ( прогноз на ближайщие 12 месяцев) – 10-11 процентов ( Атон – 18 процентов). Возможный доход за год – 39 (47) процентов.

— Роснефть. Брокеры и различные инвест дома ничего не считают… Шутка конечно, но все таки в топ идей на 2024 год данную компанию не включают. Странно, тот же самый Атон предполагает что рост может быть до 700-775 рублей за бумагу. Текущая – 566 р. То есть рост может быть более 23 процентов за год. Альфа так же решили исключить Роснефть из своей подборки, но предполагают что дивиденд может составить 70-80 рублей или 12 процентов за год. Возможный доход за год – 35 процентов.

Исходя из этого можно сделать вывод, что Сбер далеко не самый интересный вариант в 2024 году.

Если цена на нефть в 2022 году доходила до 118 долларов за баррель, в 2023 году – до 96 долларов, то в 2024 нет гарантии, что нефть будет стоить так же дорого. Текущая цена – 76-77 долларов за баррель Брент.

Плюс санкции и потолок цен на российскую нефть так же существует. К этому еще можно добавить рупии, которые зависли в Индии и на которые пока нечего купить и вывести их тоже нельзя.

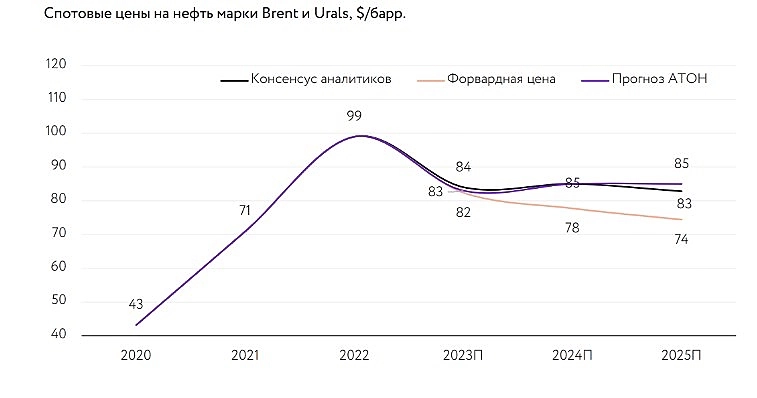

В настоящий момент аналитики Атон считают фундаментально обоснованной цену около $85/барр. в 2024 – в рамках консенсуса аналитиков и несколько ниже прогноза Минэнерго США в $88,2/барр.

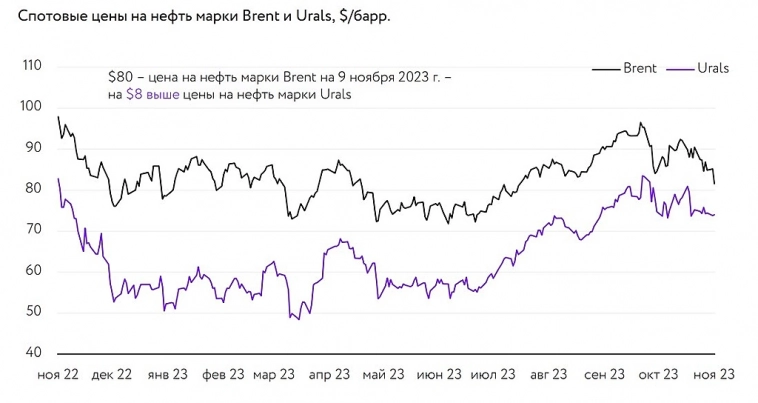

В целом это даже неплохо для российских компаний, плюс дисконт Юралс к Брент имеет свойство сокращаться.

🍏Как мне кажется идеи по типу «продаем Роснефть и Лукойл, покупаем Сбер или сидим в облигациях» могут быть не самыми эффективными в 2024 году. Да, возможно Роснефть с Лукойлом и не получат рекордных прибылей в 2024 году, но при ценах на нефть выше 80 они будут все равно много зарабатывать, во всяком этого может быть достаточно чтобы расти и платить дивиденды в размере 10-12 процентов. А если вы покупали Роснефть по 300-400 рублей, а Лукойл по 4-5 тыс рублей то ваша див доходность будет еще значительно выше. У меня например средняя цена покупки Роснефти на 36-56 процентов ниже текущей цены ( на разных счетах), а по Лукойлу – на 20-30 (и даже 60) процентов ниже. Так что не вижу смысла продавать.

🍏Сколько могут дать облигации?

ОФЗ – что то около 12-13 процентов, с плавающей ставкой – возможно около 16 процентов ( пока не начнут эту ставку понижать). Корпоративные – 16-17 процентов. Возможно конечно доходность еще немного вырастет, но вряд ли уже ставку будут сильно повышать. Думаю что это уже близко к максимально возможной доходности.

И все равно при этом потенциал роста акций + див. доходность может быть выше в этих трех компаниях. Причем даже в нефтегазе.Так что продолжаю держать Сбер, Роснефть, Лукойл и т.д.

Успешных инвестиций.

…

На картинке.

— Спотовые цены на нефть ( дисконт сокращается).

+ Прогноз на 24, 25 г.

t.me/pensioner30

#нефть #сбербанк #лукойл #роснефть

💡Насколько вообще имеет смысла данное утверждение? Понятно что сравнивать банковский сектор с нефтегазом нет большого смысла, но попробовать все таки можно.

— Альфа, Тинькофф, Атон делают ставку на рост Сбера в течение года до 300-319 рублей. Потенциал роста в среднем 13,8 процентов. К этому еще можно добавить дивиденды в районе 12 процентов. То есть рост + дивиденды в течение года могут суммароно дать 25 процентов.

— Лукойл. Брокеры считают, что цена может вырасти до 8500 р за одну бумагу. Потенциал роста около 29 процентов. Дивиденды ( прогноз на ближайщие 12 месяцев) – 10-11 процентов ( Атон – 18 процентов). Возможный доход за год – 39 (47) процентов.

— Роснефть. Брокеры и различные инвест дома ничего не считают… Шутка конечно, но все таки в топ идей на 2024 год данную компанию не включают. Странно, тот же самый Атон предполагает что рост может быть до 700-775 рублей за бумагу. Текущая – 566 р. То есть рост может быть более 23 процентов за год. Альфа так же решили исключить Роснефть из своей подборки, но предполагают что дивиденд может составить 70-80 рублей или 12 процентов за год. Возможный доход за год – 35 процентов.

Исходя из этого можно сделать вывод, что Сбер далеко не самый интересный вариант в 2024 году.

Если цена на нефть в 2022 году доходила до 118 долларов за баррель, в 2023 году – до 96 долларов, то в 2024 нет гарантии, что нефть будет стоить так же дорого. Текущая цена – 76-77 долларов за баррель Брент.

Плюс санкции и потолок цен на российскую нефть так же существует. К этому еще можно добавить рупии, которые зависли в Индии и на которые пока нечего купить и вывести их тоже нельзя.

В настоящий момент аналитики Атон считают фундаментально обоснованной цену около $85/барр. в 2024 – в рамках консенсуса аналитиков и несколько ниже прогноза Минэнерго США в $88,2/барр.

В целом это даже неплохо для российских компаний, плюс дисконт Юралс к Брент имеет свойство сокращаться.

🍏Как мне кажется идеи по типу «продаем Роснефть и Лукойл, покупаем Сбер или сидим в облигациях» могут быть не самыми эффективными в 2024 году. Да, возможно Роснефть с Лукойлом и не получат рекордных прибылей в 2024 году, но при ценах на нефть выше 80 они будут все равно много зарабатывать, во всяком этого может быть достаточно чтобы расти и платить дивиденды в размере 10-12 процентов. А если вы покупали Роснефть по 300-400 рублей, а Лукойл по 4-5 тыс рублей то ваша див доходность будет еще значительно выше. У меня например средняя цена покупки Роснефти на 36-56 процентов ниже текущей цены ( на разных счетах), а по Лукойлу – на 20-30 (и даже 60) процентов ниже. Так что не вижу смысла продавать.

🍏Сколько могут дать облигации?

ОФЗ – что то около 12-13 процентов, с плавающей ставкой – возможно около 16 процентов ( пока не начнут эту ставку понижать). Корпоративные – 16-17 процентов. Возможно конечно доходность еще немного вырастет, но вряд ли уже ставку будут сильно повышать. Думаю что это уже близко к максимально возможной доходности.

И все равно при этом потенциал роста акций + див. доходность может быть выше в этих трех компаниях. Причем даже в нефтегазе.Так что продолжаю держать Сбер, Роснефть, Лукойл и т.д.

Успешных инвестиций.

…

На картинке.

— Спотовые цены на нефть ( дисконт сокращается).

+ Прогноз на 24, 25 г.

t.me/pensioner30

#нефть #сбербанк #лукойл #роснефть

3 Комментария

ves201018 декабря 2023, 18:16аналитика из серии обс...0

ves201018 декабря 2023, 18:16аналитика из серии обс...0 Александр Спирянин18 декабря 2023, 18:22Есть немного вероятности тут. Если офз точно дадут то акции как минимум не точно. и сравнить их в уже полученной доходности как минимум не верно0

Александр Спирянин18 декабря 2023, 18:22Есть немного вероятности тут. Если офз точно дадут то акции как минимум не точно. и сравнить их в уже полученной доходности как минимум не верно0 IliaM18 декабря 2023, 19:29При ставке 16% и цене 300₽, дивиденд Сбера в районе 50₽ должен быть.0

IliaM18 декабря 2023, 19:29При ставке 16% и цене 300₽, дивиденд Сбера в районе 50₽ должен быть.0

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

18:06

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

Как инвестирует Ярослав Кабаков

Поговорили с директором по стратегии ФГ «Финам» Ярославом Кабаковым — обсудили вредные инвестпривычки, выбор стратегии, использование ИИ и профессиональную интуицию. Делимся самыми...

15:08

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026