Какова доходность профессиональных управляющих на рынке?

Всем привет!

Надеюсь меня тут не забанят сразу, так как практически буду покушаться на святое)

На тему этого поста меня натолкнула дискуссия с финансовым консультантом Кириллом Штембергом, он отстаивал тезис о том, что есть на фондовом рынке добрые дяди, которые готовы взять деньги в управление и сделать счастливым простого россиянина (заработать ему кучу деняк с доходностью выше рынка), а я говорю — чудес не бывает, таких нет. Обещать-то все горазды, а по факту окажется пшик (а то и похуже, если вспомнить всякие финики, мавродиев и т.п. кейсы).

Что ж, проверим гипотезу фактами

Дисклеймер — не люблю кого-то обсуждать и уж тем более осуждать, особенно людей, которых я уважаю, но как говорится «Платон мне друг, но истина дороже»

В качестве объекта исследования примем весьма известного управляющего Антона Ромашова, более известного как Aromath. Ведет весьма интересный (реально интересный, без всяких скидок) ТГ-канал про инвестиции, где четко позиционирует свой фонд как лучший в стране:

Можете зайти и почитать

Можете зайти и почитатьЯ не сравнивал с другими активными фондами, просто поверим джентльмену на слово, что его фонд лучший)) И поэтому будем сравнивать с объективным ориентиром — индексным фондом, ну пусть это будет тиньковский TMOS, результаты у всех фондов на индекс очень близки.

Кстати следует обратить внимание, у Аромата все оформлено правильно, честно и законно, в виде фонда, управляющей компании и т.п., это вам не какая-нибудь треш-история с Чебурашенко (или как там его?) и пропавшими бесследно деньжатами.

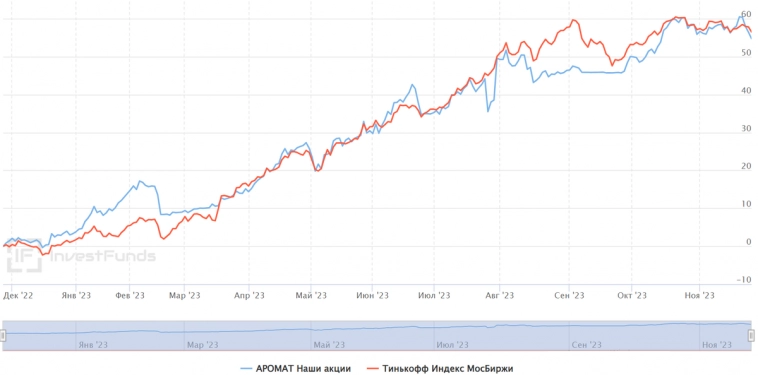

Сравним сначала результаты «в лоб» за все время работы его фонда:

Результаты работы фонда за все время

Результаты работы фонда за все времяПосмотрел на график и подумал — ничего себе, парень молодец, за год с небольшим обставил индекс на 60% в доходности. Круто, очень круто! Но есть одно большое НО — весь успех достигнут только за счет того, что обвал 24.02.22 г. был пережит в деньгах (или еще как он хеджировался или шортил, я не в курсе). Если же убрать этот разовый случай (который можно объяснить случайностью), то сравнение на практически всех временных отрезках времени выглядит примерно вот так:

Это вот результат за год, например

Это вот результат за год, напримерКорреляция с общим рынком практически 100%. Нет, я ничего не говорю — вовремя выйти в кэш, это важный навык управляющего (и на графике, кстати, хорошо заметно, когда он выходит в кэш — линия становится горизонтальной), но кроме обвала 24.02 это больше не помогло ни разу.

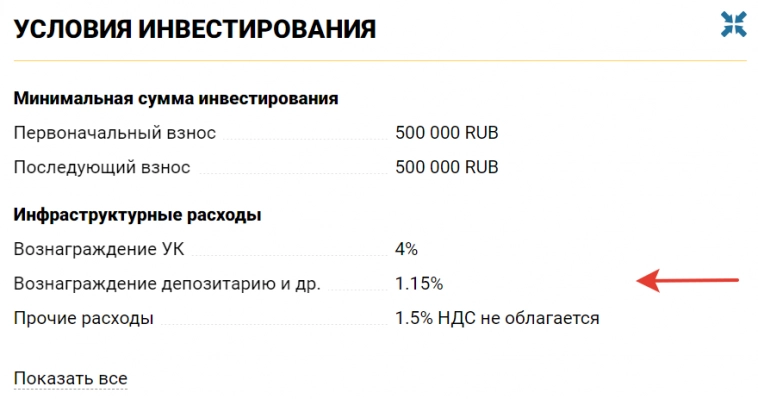

Так, что же получается, профессиональный управляющий (лучший, заметьте!) не обыграл рынок в этом году? Нет, обыграл, но… всю разницу съели комиссии, а они у него порядка 5-6% в год:

Условия фонда

Условия фондаВ сухом остатке что имеем — лучший профессиональный управляющий обыгрывает рынок, но инвесторам, которые доверили ему деньги на пользу это особо не идет, они получают примерно столько же, сколько дал бы им индексный фонд. Конечно, год это довольно небольшой промежуток времени для сравнения, но тем не менее. По сути есть только выбор, кого кормить — управляющего или индексный фонд.

И лично я выберу индексный фонд — хотя бы потому что управляющий может забyхать, заболеть, просто начать ошибаться, а то и вовсе сбежать с кассой. Мне приходится довериться его мастерству (которое не вечно), а с индексом я точно получу среднерыночную доходность. Управляшка индексного фонда теоретически тоже может сбежать с кассой, но это намного труднее, издержки будут очень велики и в целом шанс на это, на мой взгляд, все-таки очень невелик.

При каких условиях я дам деньги в управление

Примерно при вот таких:

- в заранее согласованные даты, допустим раз в год, результат управляющего сравнивается с индексным фондом;

- если управляющий отстал от него, он должен компенсировать разницу;

- если обыграл его, то разница делится 50 на 50;

- я бы согласился и на 80 на 20 в пользу управляющего, ведь это его заслуга, но мне как клиенту приходится принимать на себя риск сбегания с кассой, поэтому без 100% залога или гарантированной возможности нанести управляющему визит с утюгом и паяльником только 50 на 50, извините.

И ведь ни один честный управляющий на такие условия не согласится, поскольку знают, что не вывезут, согласятся только:

- мошенники, которые заранее планируют сбежать с деньгами;

- самоуверенные дурачки с которых скорее всего взять потом будет нечего.

Так что же делать

Все это, конечно, не означает, что всех управляющих надо сразу гнать ссaными тряпками, большинство из них хорошие и полезные люди (ведь большинство рядовых инвесторов отстают от индекса и могут такое наворотить, что еще останутся должны брокеру) и помогают улучшить результаты, но возможности их весьма ограничены.

Я не отрицаю также, что есть люди, которые системно зарабатывают на торговле (чаще всего по строгим алгоритмам) выше рынка, но:

- эта работа сильно не для всех и требует полной занятости, простой инвестор не сможет за ними повторить;

- такие люди просто не возьмут деньги в управление, они им просто не нужны и их заработок чаще всего ограничен просто ликвидностью их системы, своих секретов они палить не будут, а при необходимости просто кредитанутся без вас.

По моему скромному мнению, дать деньги в управление так, чтобы постоянно иметь доходность выше рынка скорее всего не получится и лучше будет управлять деньгами самостоятельно:

1. Создать диверсифицированный (околоиндексный) портфель;

2. Повыкидывать оттуда явную шляпу или то, что вызывает отторжение (совершенно необязательно, на результат скорее всего не повлияет);

3. Не дергаться, реинвестировать дивы и купоны, вносить пополнения.

Больше ничего не надо

Больше ничего не надоСделав это вы уже обыграете большинство «профессионалов». Платные подписки разного рода (сигналы, прогнозы, инсайды и т.п.) едва ли отобьют даже собственную стоимость, но результат можно будет чуть улучшить грамотными балансировками и распределением по типам активов, но совсем немного.

Ну или если совсем лениво, не нужны постоянные выплаты деньгами и не смущает дополнительный риск посредника, то можно просто купить фонд на индекс, результат будет схожий.

Также добавлю, что план, при всей его простоте требует некоторой квалификации (как минимум отличать акцию от облигации и хоть чуть-чуть понимать, что из себя представляют компании), что сильно выше уровня условной домохозяйки. Перефразируя одного известного товарища, не только лишь все могут купить индекс, немногие могут это сделать))

А вы бы дали деньги в управление?

Есть вечные вопросы. Почему управляющие не работают сами на себя? Почему не работают за процент с прибылей и (это важно!) убытков? Почему всякие фонды, трасты, фирмы, ПРОФЕССИОНАЛЬНО занимающиеся инвестированием регулярно разоряются? И что происходит в этом случае с «управляющими», «менеджерами», «инвест-тренерами», «бизнес-консультантами» итд?

Возможно, инфоцыгане уже придумали, что на это отвечать, но мне не попадалось. Кому-нить попадались внятные ответы?

А рисовать красивые отчетности человечество, пожалуй, еще с античности научилось.

Взял с 1 апреля 22 по сейчас — в десятке его нет.

Просто случайно повезло, что в момент формирования, когда там могут быть только деньги, случился тот самый случай с СВО.

Длительной истории нет, хороших результатов нет, фонд похож на индексный. Думаю, что управляющий просто лапшу на уши народу вешает.

Годно, благодарю. Не знал что у нас есть такие матёрые управляющие с настоящим фондом, но сравнивать ИМХО пока рановато, надо хотя бы лет 10.

И я бы не дал в управление