Инфляционное давление вначале ноября — шок. Похоже, что в декабре придётся снова поднимать ставку!

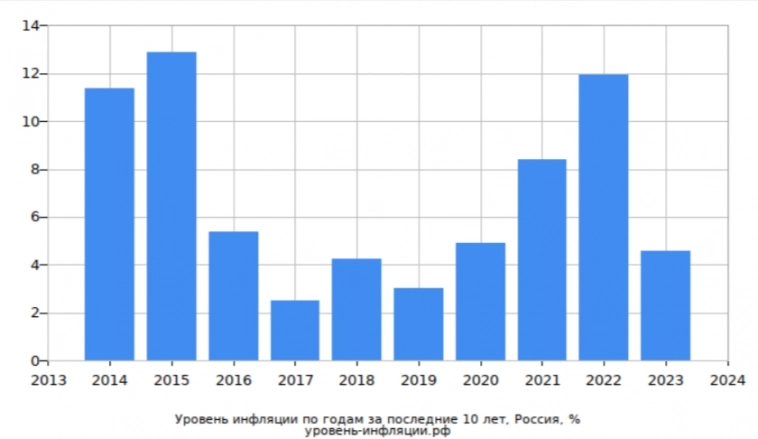

Ⓜ️ По последним данным Росстата, за период с 31 октября по 7 ноября индекс потребительских цен вырос на 0,42% (прошлые недели — 0,14% и 0,24%), с начала ноября — 0,37%, с начала года — 5,86% (годовая же составляет 7,1%). Последний раз такой скачок цен был в начале декабря 2022., когда были повышены тарифы на ЖКУ. Темпы инфляции не побоюсь этого слова — чудовищные, если на прошлой неделе можно было подумать, что наступило замедление впервые за 6 недель и отметить позитивный момент для экономики, то сейчас такого уже нельзя сказать. Такой скачок цен был достигнут «благодаря»: АвтоВАЗу (+5,49%), помидору (+8,76%) и огурцу (+7,55%).

Если рост инфляции продолжится такими темпами, то ЦБ придётся дальше ужесточать ДКП и повышать ставку в декабре на 1-2%. Как не странно на это был намёк в опубликованном прогнозе от ЦБ, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%. Кроме повышения ставки регулятор принял ряд других мер, которые действуют, но всё же ужесточение ставки во главе угла:

✔️ Укрепление ₽ за счёт закона о продаже валютной выручки отдельными экспортёрами — зафиксировано, но сейчас ₽ находится в боковике и торгуется по 92₽ за $

✔️ Был снижен спрос на потребительское кредитование и ипотеку на 2-ом рынке за счёт ужесточения первоначального взноса, повышения макропруденциальных лимитов/надбавок. Данное снижение прослеживается по последнему отчёту Сбера, где банк уже не «хвастается» рекордными выдачами по ипотеке, в октябре выдали на — 475₽ млрд (в сентябре рекорд — 564₽ млрд), портфель же потребительских кредитов продолжил своё снижение — 248₽ млрд (в сентябре — 260₽ млрд, в августе — 324₽ млрд). Но проблему со льготной ипотекой ещё решают, есть разного рода предложения

✔️ Ограничили нефтепродукты и обуздали искусственный топливный кризис внутри страны. Как итог уже 6 неделю подряд снижаются цены на бензин (-0,2%), а дизель завис в боковике (0%), до этого цена дизтопливо сокращалась 5 недель подряд

Сегодняшняя ставка уже влияет на отдельные сектора, инструментарий и эмитентов, а в скором времени декабрьское заседание:

🔴 Рынок ОФЗ и облигаций. Индекс RGBI неплохо так трясёт, но в корпоративных облигациях уже сейчас можно зафиксировать лакомый % доходности на долгие годы

🔴 Безрисковые инструменты в фаворе. При росте ставок безрисковые инструменты становятся привлекательней (из акций деньги перетекают в депозиты/облигации). Рынок акций недосчитается объёмов, уже многие эмитенты подобрались к своим февральским (2022 г.) ценам

🔴 Банки и Застройщики. С учётом увеличения ставки, финансовый сектор (Сбер, ВТБ и т.д.) недосчитается взятия кредитов, при этом возрастёт просрочка, а значит необходимо закладывать больше в резервы, да и по вкладам придётся возвращать весомые %. Застройщики (ЛСР, Самолёт, ПИК и т.д.) лишаться рыночной ипотеке, но льготную будут брать, хоть и не такими темпами (потреб.кредиты уже во многом используют для первоначального взноса, при этом регулятор выступает за увеличение первоначального взноса ещё на больший %). Возможен лаг и резкое снижение уже будет в следующем году

🔴 Закредитованые компании. Плавающая ставка по кредиту во времена кризиса — боль, бизнесу сложно развиваться. На ум приходит: Сегежа, МТС, АФК Система. По последнему отчёту Сегежи видно, что компании даже не помог ослабший ₽

📌 Подкину вам пищу для размышлений. В 2024 г. нас ожидает: 10% повышение тарифов и увеличение трат бюджета РФ. То, что высокая ключевая ставка с нами надолго многие уже свыклись, но 2024 г. может преподнести свои сюрпризы, и 15-16-17% ставки может не хватить, как бы не вернуться к шоковым 20%.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

До 90-х гг с их инфляцией 100% — еще далеко:)

Плюс, экономический рост худо-бедно, но все же — есть. А значит, все норм (или, скажем, вариант нормы:)