Формирование купонной зарплаты. Инвестирование в облигации.

Формирование купонной зарплаты. Инвестирование в облигации.

Очень часто встречается такое понятие как «дивидендная зарплата», но намного реже упоминается такой термин как «купонная зарплата». В первом случае, мы покупаем акции и получаем дивиденды, во втором случае, мы покупаем облигации и получаем купонные выплаты.

У нас получится сформировать ежемесячную зарплату из купонов, но к сожалению, вряд ли получится сделать это из дивидендов. Обычно купоны выплачиваются два раза в год и купив разные облигации, с разной датой выплаты купонов, мы сможем сформировать ежемесячный доход. Дивиденды же, по большинству акций выплачиваются один раз в год, поэтому сформировать ежемесячный доход у нас не получится.

С учетом текущего уровня ключевой ставки (на 05 ноября 2023 года она составляет 15%), решил начать формировать «купонную зарплату», преимущественно это будут ОФЗ с постоянным купоном. И поставил перед собой задачу, чтобы ежемесячно приходила примерно одна и та же сумма купонного дохода.

Облигации куплены на индивидуальном инвестиционном счете (ИИС), выплата купонов производится на банковский счет.

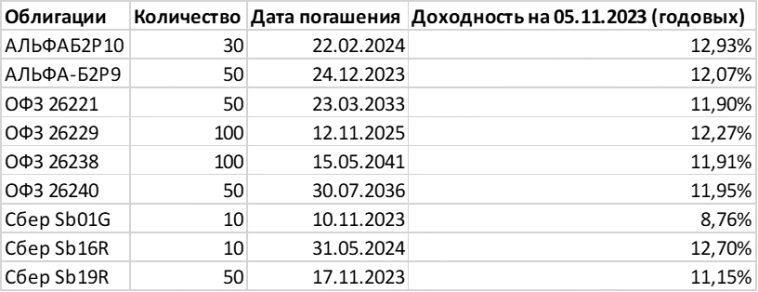

Таблица 1. Облигации в портфеле ИИС

Покупку облигаций, можно сравнить с оформлением срочного депозита. Приведу конкретный пример. Вы покупаете сейчас ОФЗ 26229 (дата погашения: 12.11.2025; доходность на 05.11.2023: 12,27% годовых). Ставка по депозиту на 2 года, согласно сервису Банки.ру (Альфа-банк – 14,4%; Газпромбанк – 8,8%; ВТБ – 8,06%; Россельхозбанк – 8,35%; Промсвязьбанк – 6,81%; Сбербанк – 6,8%). По данным сервиса Фин услуги, средняя ставка по вкладам ТОП-50 банков на 12 месяцев – 12,61% (открытым через этот сервис; на 2 года расчет средней ставки не приводится).

С одной стороны, если сравнить двухлетнюю облигацию и однолетний депозит, ставки сопоставимы (12,27% у облигации и 12,61% у депозитов).

Но есть важные нюансы:

— с купона по облигациям, необходимо будет заплатить НДФЛ в размере 13% (т.е. доходность будет 10,67%);

— по процентам депозита тоже может возникнуть необходимость уплаты НДФЛ, но это касается процентов свыше 1 млн. рублей и там еще привязка к ключевой ставки;

— из плюсов облигаций, можно отметить, что при досрочной продаже, мы не теряем накопленный доход (так называем «накопленный купонный доход», который включается в цену продажи облигации);

— в случае же с депозитом, в большинстве ситуаций, при досрочном расторжении, мы теряем накопленные проценты;

— при дальнейшем снижении ключевой ставки, цена на облигации растет и таким образом можно будет заработать на продаже облигации, за счет роста стоимости, помимо купонного дохода;

— с другой стороны, при росте ключевой ставки, цены на облигации снижаются; помимо того, что мы упустим потенциальную доходность (ставки по депозитам вырастут), еще и при необходимости продать облигацию, мы можем потерять часть вложенных денег;

— облигации можно купить на длительные сроки (10,15, 20 лет) и соответственно зафиксировать текущие доходности на весь период, при условии, что мы не будем их продавать весь срок действия;

— облигации можно покупать на индивидуальном инвестиционном счете, и в дальнейшем получать инвестиционные налоговые вычеты (это конечно существенная прибавка).

С учетом этих нюансов, каждый сможет выбрать для себя подходящий финансовый инструмент.

На рисунках 2,3,4 представлена информация по погашению облигаций и выплатам купонных доходов. Видно, что покупка четырех разных выпусков ОФЗ позволила сформировать в 2025 году купонный доход в восьми месяцах (февраль, апрель, май, июнь, август, октябрь, ноябрь и декабрь). Далее, в конце 2025 года, по одному из выпусков (ОФЗ 26229) происходит полное погашение. И в 2026 году, текущий портфель облигаций, формирует купонный доход шесть месяцев. Чтобы сформировать купонный доход в другие шесть месяцев, в дальнейшем в этот портфель докуплю еще три других выпуска облигаций по 100 лотов каждый. А также докуплю по выпуску ОФЗ 26240 еще 50 лотов (чтобы довести позицию до 100 лотов). И таким образом, в среднем купонный доход в месяц составит примерно 3500 рублей (до НДФЛ).

Резюме: Покупка облигаций, хороший инструмент для формирования ежемесячного пассивного дохода. Если приобретать их на ИИС, можно получать дополнительный доход в виде инвестиционного налогового вычета. Плюс ко всему, текущие привлекательные доходности, получится зафиксировать на длительные сроки.

На идею формирования купонной зарплаты, частично натолкнули посты в канале Евгения Когана (bitkogan) о том, что сейчас очень хороший момент для покупки облигаций, а также посты в канале Александра Елисеева (finindie) о том, что он начал покупать ОФЗ 26238. Возможно и они что-то посоветуют, если прочитают.

Спасибо за внимание. Если есть какие-то вопросы/замечания/предложения/конструктивная критика, пишите в комментариях.

Я тоже хочу с ИИС на карту выводить.

Второй абзац нужно убрать, не стоит тут разводить демагогию.

Выбираем облиги с 91 дневным периодом и все будет хорошо. там тоже можно подобрать месяца 14710 25811 36912.

26238 можно брать цена хорошая, но брать нужно штук 500.

И вообще меньше 150шт это как-то скучно даже для ВДО.

Полезен? Он просто ..., это называется графомания.