Конференция Smart-Lab и День рождения проекта

Сегодня проект «Спроси Василича» отмечает вот уже свой третий день рождения. По счастливой случайности вот уже второй год подряд примерно в это же время проходит самая популярная среди трейдеров, спекулянтов и инвесторов конференция Smart-Lab Conf.

Короткий отзыв о вчерашней конференции

Количество участников за год по ощущениям значительно выросло. Можно было послушать рассказы и выступления на любой вкус и цвет. Неплохой состав представителей эмитентов и встречи с ними прекрасно дополнили программу конференции. Но самое главное, на наш взгляд, как обычно происходит за пределами сцены – это прекрасная возможность познакомиться и пообщаться с большим количеством интересных и далеко не всегда публичных инвесторов. Уровень так называемого нетворкинга очень высокий! Пересказывать это не имеет никакого смысла, надо приходить и участвовать лично;)

Передадим лишь наше общее впечатление несколькими тезисами:

- Много новых лиц и молодежи, ходят уже даже школьники. Ощущение, витающее в воздухе: «Инвестировать – просто!»

- У известных блогеров/инвесторов/трейдеров кризис идей. При этом полностью продавать свои позиции никто не хочет.

- Свободного капитала на рынке не мало, акции хороших компаний – штучный товар.

Организация конференции на высоком уровне, из прошлых мероприятий сделана работа над ошибками (поправили ситуацию с питанием, четкое соблюдение таймингов выступлений и т.д.), что крайне приятно наблюдать. За это Тимофею, Василию Баранову и всей команде организаторов огромное спасибо!

При этом есть на что, на наш взгляд, стоит обратить внимание организаторам. В первую очередь, это слабая модерация встреч с эмитентами (не со всеми) и маленький тайминг каждой встречи. Низкий уровень вовлеченности модератора, отсутствие контроля задаваемых из зала вопросов в некоторых случаях приводили к откровенному хамству в сторону IR компании со стороны участников.

Надеемся, формат встреч с эмитентами в будущем будет только развиваться, а перечень участвующих компаний будет исключительно расти.

Прошлогоднее выступление Василича

В прошлом году мы впервые неожиданно для самих себя выступили на конференции и были одними из немногих оптимистов в тот непростой момент времени. Хотелось бы напомнить окружающий фон конца октября 2022 года:

- Прошел примерно месяц с момента объявления частичной мобилизации в стране;

- Перспективы столь быстрого восстановления экономики РФ были не очевидны;

- Санкционное давление пусть и меньшими темпами, но продолжало усиливаться;

- Индекс ММВБ достиг своего очередного «дна» в середине октября;

- Массовое эмоциональное состояние отчаяния и безнадеги

Мы же выступали со следующими ключевыми тезисами:

- Риски на тот момент уже были преувеличены. Основной набор рисков реализовался, а страна и компании находились в активной стадии адаптации к новым условиям.

- Подход Василича был адаптирован под новые реалии постоянно меняющихся вводных и отсутствия финансовой отчетности. Фокус при выборе активов на ценности сейчас и в будущем продуктов и услуг, выпускаемых компаниями

- Оценка стоимости портфеля в моменте – вторична. Ключевой фокус на денежном потоке от портфеля, который, более того, год к году вырос. В этой части понимания тогда мы нашли меньше всего:)

К чему пришли спустя год

Экономика страны показала стремительное восстановление и столкнулась с новыми вызовами: ограниченность человеческого капитала. Большинство компаний успешно адаптировались к новым рыночным условиям, для кого-то эти условия открыли новые возможности. Даже эмбарго на нефть и нефтепродукты свелось в итоге к тому, что отечественные нефтяники на данный момент имеют чуть ли не лучшие финансовые результаты за всю свою историю. Хотя еще в начале 2023 массовое мнение «хоронило» нефтяную отрасль. Все это хорошо подтверждает корректность прошлогоднего тезиса о значительном преувеличении рисков.

Адаптированный подход Василича также продемонстрировал свою состоятельность. Компании с устойчивой бизнес-моделью неплохо прошли период турбулентности, что подтверждается свежей отчетностью, а многие из них продолжили распределять часть своей прибыли акционерам. Возвращение к публикации отчетности позволяет нам вновь вернуться к привычному подходу Василича по оценке бизнесов не только на качественном, но и на количественном уровне, чем мы с лета и занялись.

В настроениях большинства вернулся оптимизм, и даже присутствует определенная эйфория. Начался по меркам нашего рынка бум IPO. Инвестировать снова просто!

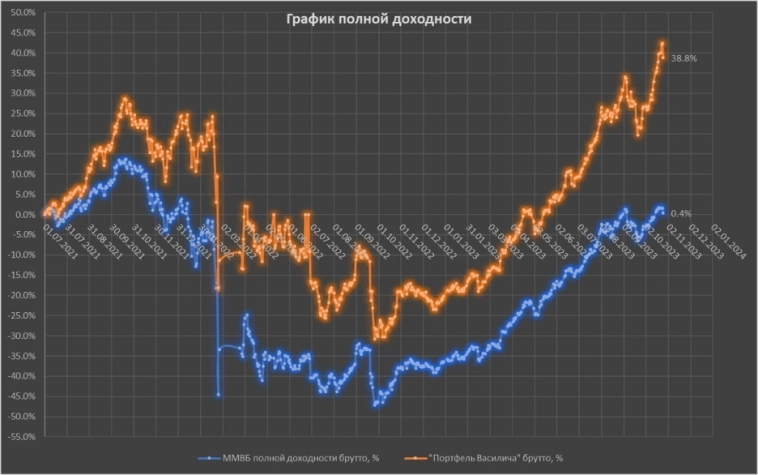

При этом оценка стоимости портфеля за год полностью восстановилась и преодолела вершину октября 2021, динамика все также лучше индекса ММВБ полной доходности даже с учетом наличия в портфеле «гадких утят» по мнению широкого рынка (мы так не считаем): ГМК и Газпрома.

Но мы все также придерживаемся мнения, что оценка стоимости в моменте не так важна, как долгосрочная ценность самого бизнеса. Предлагаем самостоятельно задуматься читателям над следующими вполне вероятными сценариями событий, которые в итоге не случились, и потенциальным влиянием их на оценку активов в моменте:

- Сбербанк выплатил бы дивиденды по итогам 2022 года ровно по див. политике.

- Цены на газ в первой половине 2023 находились бы на уровне 600-700$ за тыс. м3

А что же с денежным потоком от портфеля? Предварительно по итогам 2023 года в абсолютных значениях он снизится год к году на 20% в первую очередь за счет существенных долей в Русагро и Магните. Но это тот случай, когда расстраиваться не приходится, ведь мы сделали такой выбор осознанно. Первая в процессе редомициляции, при этом имеющийся свободный денежный поток реализует через покупки активов и, как следствие, рост бизнеса. Вторая решает вопрос корпоративного управления, выкупая существенную долю акций за 40% текущей стоимости и, тем самым, увеличивая потенциальную отдачу для миноритарного акционера. Кажется, с такими вводными год можно и подождать. Ведь ожидания по денежному потоку от портфеля на 2024 год растущие.

Поэтому без единого сомнения продолжаем придерживаться выбранного нами подхода: поиск и именно инвестирование (а не сиюминутные спекуляции) в компании, которые, имея долгосрочную ценность, способны создавать стоимость для инвестора. Чем вот уже 3 года и занимаемся на канале.

Pavel29 октября 2023, 23:06школьники и на прошлой конфе были,точно знаю)0

Pavel29 октября 2023, 23:06школьники и на прошлой конфе были,точно знаю)0 ValuaVtoroy30 октября 2023, 06:39Василичи, успехов Вам! Размещу это материал на «вОкруг да ОкОлО.»0

ValuaVtoroy30 октября 2023, 06:39Василичи, успехов Вам! Размещу это материал на «вОкруг да ОкОлО.»0