Макро-сентимент в графиках | ChartPack #34 (11.10.2023)

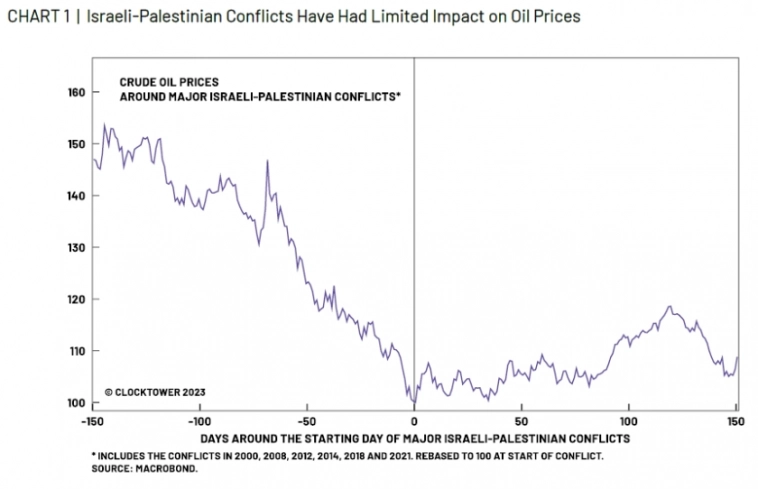

Средние показатели нефти за период со 150 дней до начала конфликта до 150 дней после:

Средние показатели нефти в периоды Израильско-Палестинских конфликтов

Средние показатели нефти в периоды Израильско-Палестинских конфликтов

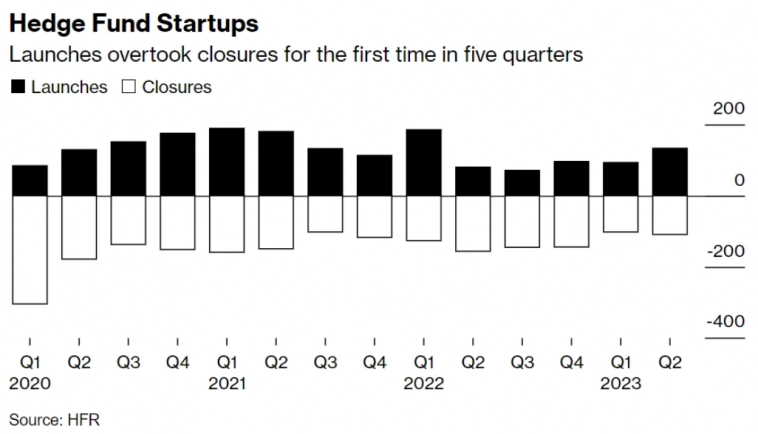

Количество открытий хедж-фондов опередило количество закрытий впервые за пять кварталов:

Количество открытий и закрытий хедж-фондов по кварталам. Bloomberg

Количество открытий и закрытий хедж-фондов по кварталам. Bloomberg

Макро

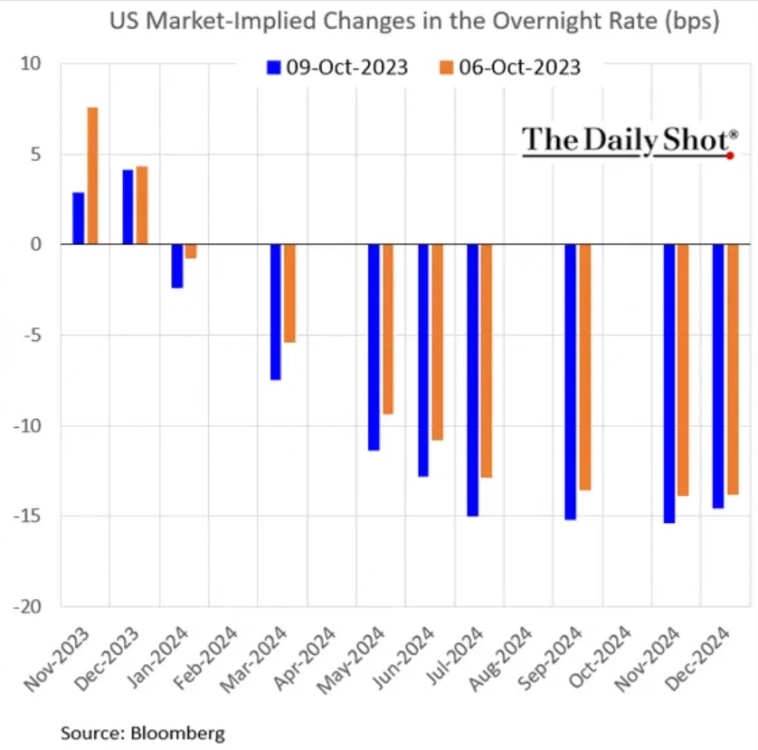

Чиновники ФРС все больше обеспокоены резким ростом доходности казначейских облигаций, поскольку в последние недели финансовые условия существенно ужесточились. Если и были намерения повысить ставки еще больше, то рынок фактически взял эту инициативу на себя:

Логан говорит, что «Более высокие доходности облигаций оставляют ФРС меньше возможностей для изменения ставок». Reuters

Логан говорит, что «Более высокие доходности облигаций оставляют ФРС меньше возможностей для изменения ставок». Reuters

Из-за этих заявлений, вероятность повышения ставки в ноябре снизилась:

Рыночная вероятность изменения ставок ФРС

Рыночная вероятность изменения ставок ФРС

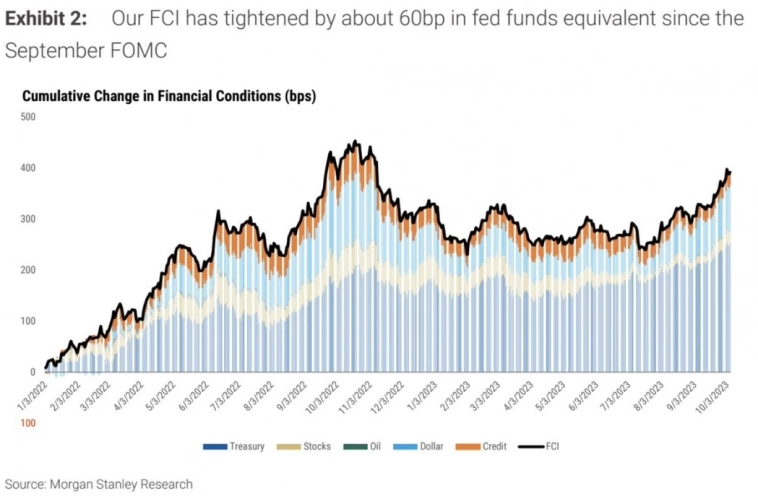

Индекс финансовых условий Morgan Stanley ужесточился до значения, эквивалентному более чем двум повышениям на 25 б.п. с момента сентябрьского заседания FOMC, что привело степень ужесточения в большее соответствие с намерениями ФРС:

Индекс финансовых условий Morgan Stanley

Индекс финансовых условий Morgan Stanley

Инфляционные ожидания потребителей на 1 и 3 года вперёд выросли до 3,7% (с 3,6%) и 3% (с 2,8%) соответственно. Пятилетние инфляционные ожидания снизились до 2,8% (с 3%):

Инфляционные ожидания потребителей на 1, 3 и 5 лет вперёд

Инфляционные ожидания потребителей на 1, 3 и 5 лет вперёд

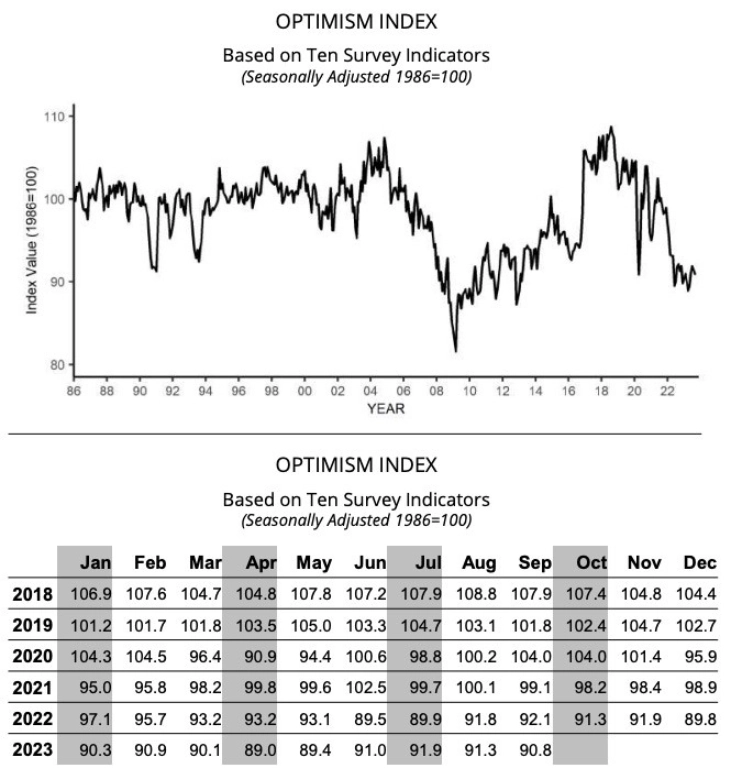

Индекс оптимизма малого бизнеса NFIB снизился cильнее, чем ожидалось, опустившись до 4-месячного минимума в 90,8:

Индекс оптимизма малого бизнеса NFIB

Индекс оптимизма малого бизнеса NFIB

Учитывая инверсию кривой доходности, заявки на пособие по безработице должны начать расти, если надвигается рецессия:

Заявки на пособие по безработице после инверсии кривой доходности

Заявки на пособие по безработице после инверсии кривой доходности

Что делают другие?

На прошлой неделе приток инвестиций в криптовалюты был самым большим с июля (+$78 млн), во главе с BTC и SOL:

Потоки средств в криптовалюты

Потоки средств в криптовалюты

Потоки средств в криптовалюты в разбивке по криптовалютам

Потоки средств в криптовалюты в разбивке по криптовалютам

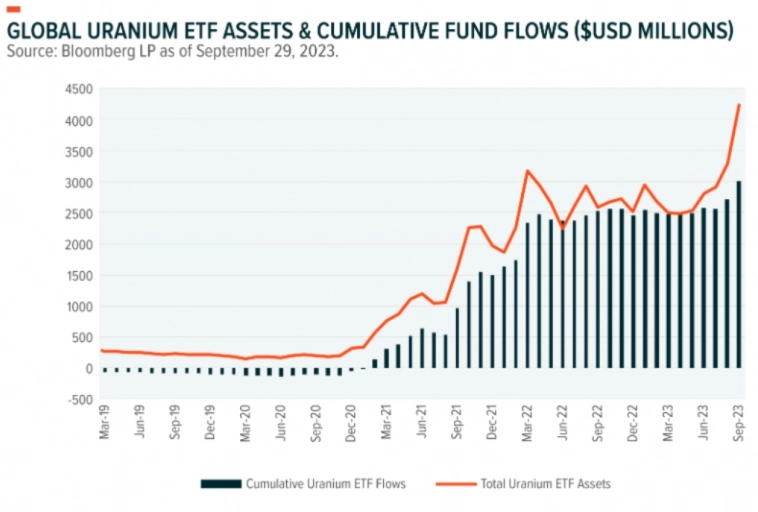

В последние месяцы приток средств в урановые ETF значительно ускорился:

Потоки средств в урановые ETF

Потоки средств в урановые ETF

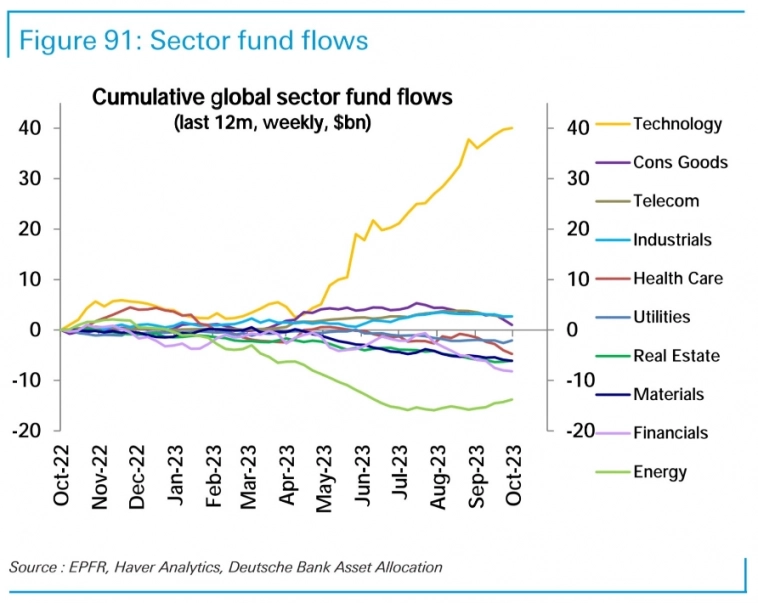

Секторы коммунальных услуг и энергетики получили притоки средств (по +$0,5 млрд в каждый), приток средств в сектор технологий (+$0,3 млрд) замедлился. Из секторов потребительских товаров (-$1,0 млрд) и здравоохранения (-$0,7 млрд) снова наблюдались заметные оттоки:

Потоки средств в акции по секторам

Потоки средств в акции по секторам

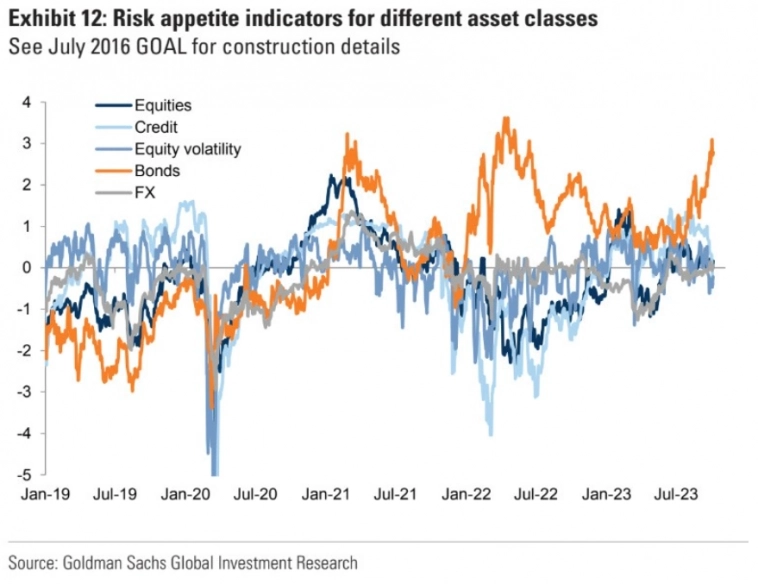

В последние недели интерес инвесторов к облигациям резко возрос:

Интерес инвесторов к различным классам активов

Интерес инвесторов к различным классам активов

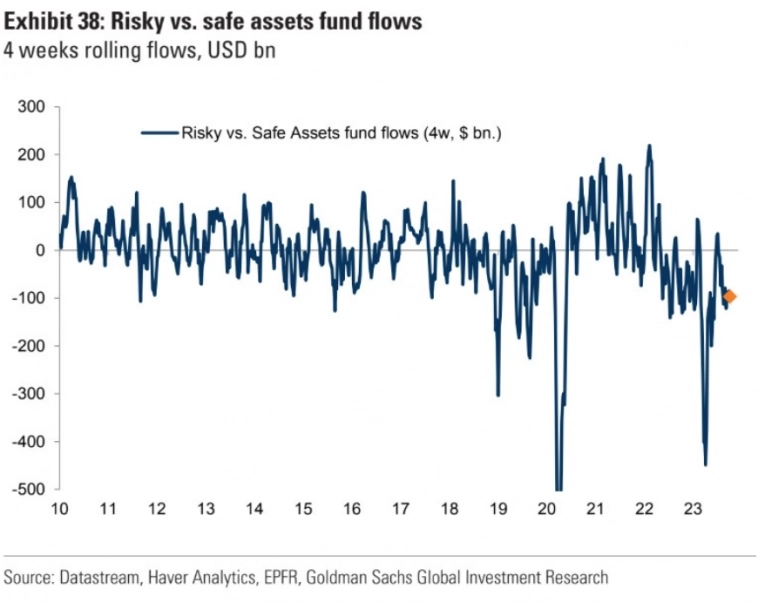

Приток средств в защитные активы опережает потоки в рискованные активы:

Потоки средств рискованные активы по отношению к защитным

Потоки средств рискованные активы по отношению к защитным

Институциональные инвесторы

CTA, после последнего снижения доли акций в портфелях, теперь должны купить ассиметрично большее количество акций, чем могут продать, судя по моделям Goldman Sachs:

Сценарии потоков CTA в акции США

Сценарии потоков CTA в акции США

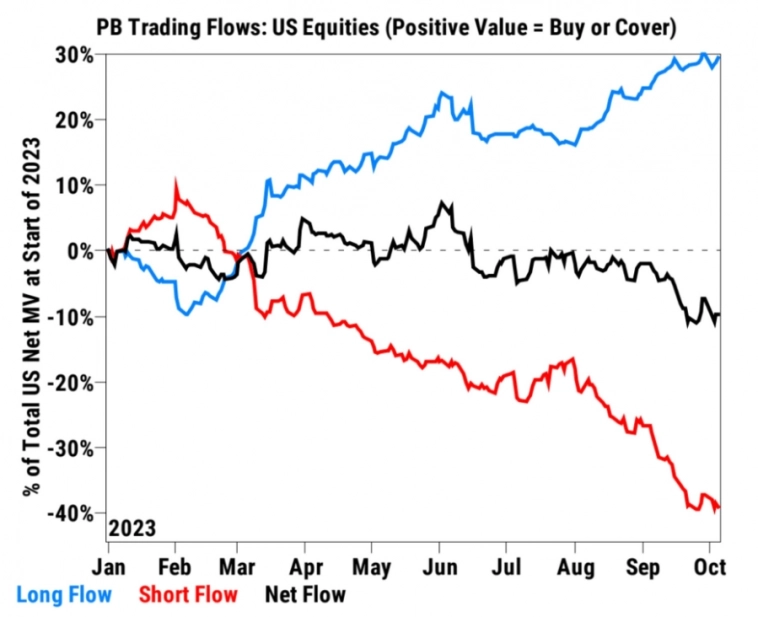

В целом, хедж фонды продавали акции США на прошлой неделе, что обусловлено открытием коротких позиций и в меньшей степени закрытием длинных позиций (3 к 1):

Потоки средств хедж-фондов в акции США

Потоки средств хедж-фондов в акции США

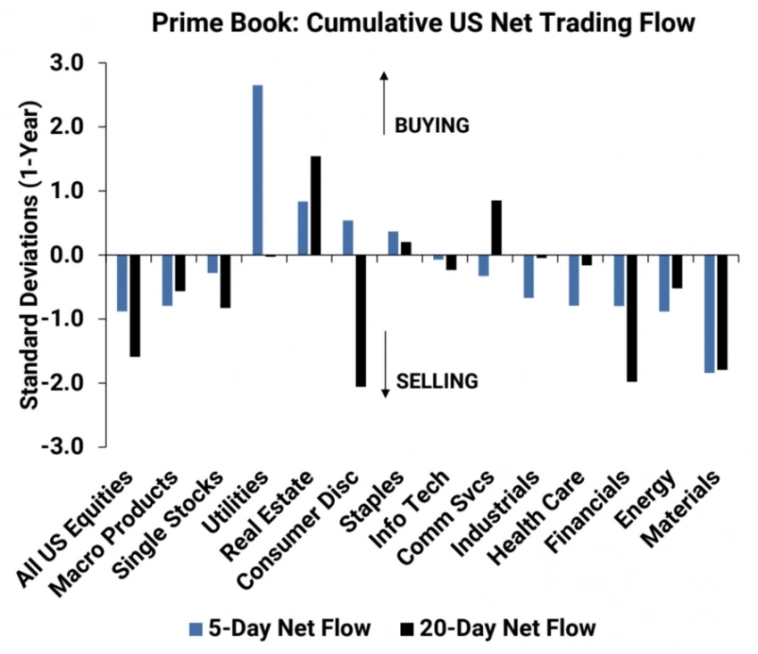

Коммунальные услуги были самым покупаемым сектором среди хедж-фондов на прошлой неделе, в то время как сектор товаров длительного пользования продемонстрировал первый приток после 2 недель интенсивных продаж:

Потоки средств хедж-фондов в акции США по секторам

Потоки средств хедж-фондов в акции США по секторам

Хедж-фонды резко начали продавать банковский сектор США за последнюю неделю:

Потоки средств хедж-фондов в финансовый сектор США по типам компаний

Потоки средств хедж-фондов в финансовый сектор США по типам компаний

Ритейл

На прошлой неделе клиенты Bank of America купили акции США на сумму $3,1 млрд, что является 10 неделей притока подряд и самым большим притоком с конца августа:

Потоки средств клиентов Bank of America в акции по секторам

Потоки средств клиентов Bank of America в акции по секторам

Индексы

Во всем мире секторами с самым сильным тройным импульсом (прибыль, цены и новости) являются секторы программного обеспечения, страхования и товаров длительного пользования:

Сила импульса для 25 крупнейших во всем мире акций

Сила импульса для 25 крупнейших во всем мире акций

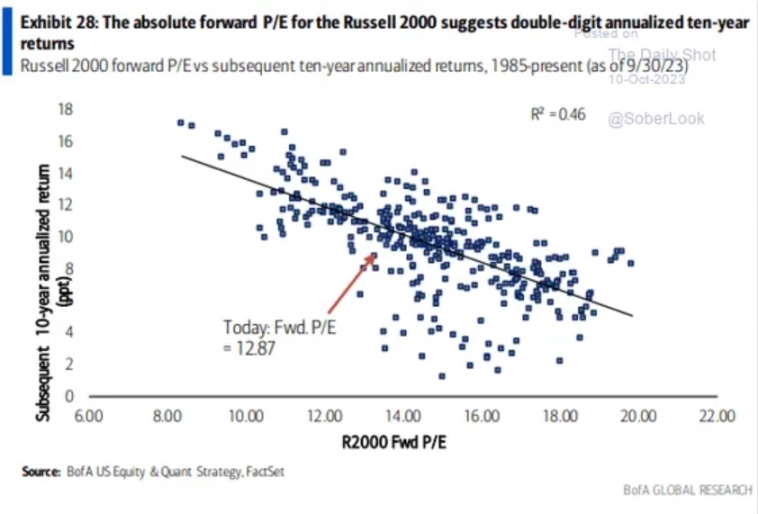

Абсолютный форвардный мультипликатор P/E для Russell 2000 предполагает двухзначную годовую доходность в ближайшие 10 лет, судя по модели Bank of America:

Абсолютный форвардный мультипликатор P/E для Russell 2000 по модели Bank of America

Абсолютный форвардный мультипликатор P/E для Russell 2000 по модели Bank of America

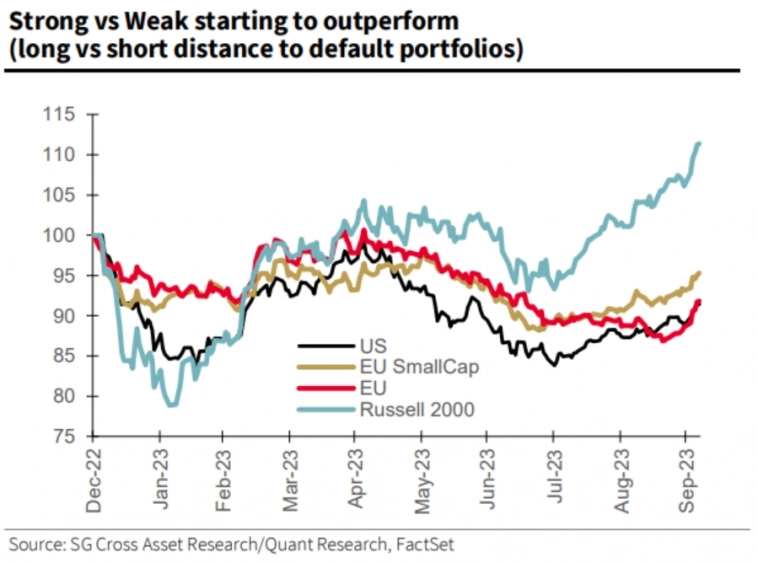

Компании малой капитализации с сильными балансовыми отчетами за последние два месяца начали очень значительно расти. Это тенденция, которая ожидаема на пике доходности казначейских облигаций:

Компании малой капитализации с сильными балансовыми отчетами начали расти

Компании малой капитализации с сильными балансовыми отчетами начали расти

Лидерство среди секторов, как правило, переходило к защитным секторам после последнего повышения ставки ФРС в цикле:

Относительная доходность секторов в течение 6 месяцев после последнего повышения ставок ФРС

Относительная доходность секторов в течение 6 месяцев после последнего повышения ставок ФРС

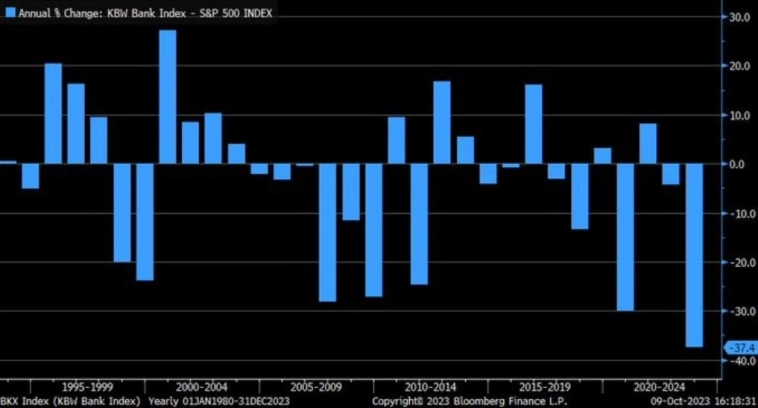

Банковский индекс KBW отстает от S&P 500 более чем на 37% с начала года, что является худшим показателем в истории:

Изменение стоимости банковского индекса KBW относительно S&P 500

Изменение стоимости банковского индекса KBW относительно S&P 500

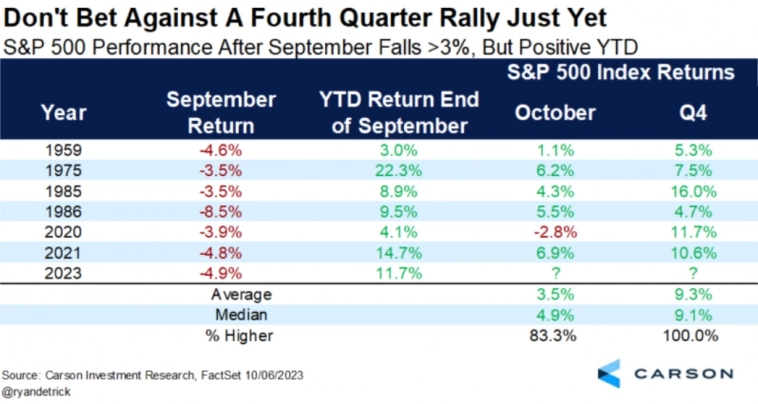

Когда индекс S&P 500 падает более чем на 3% в сентябре, но значение после падения всё ещё выше, чем было в начале года, в 100% случаев, индекс демонстрировал положительную доходность в 4 квартале (в среднем, на 9%):

Показатели S&P 500 после падения в сентябре более, чем на 3%, но позитивного значения с начала года

Показатели S&P 500 после падения в сентябре более, чем на 3%, но позитивного значения с начала года

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers