Макро-сентимент в графиках | ChartPack #25 (20.09.2023)

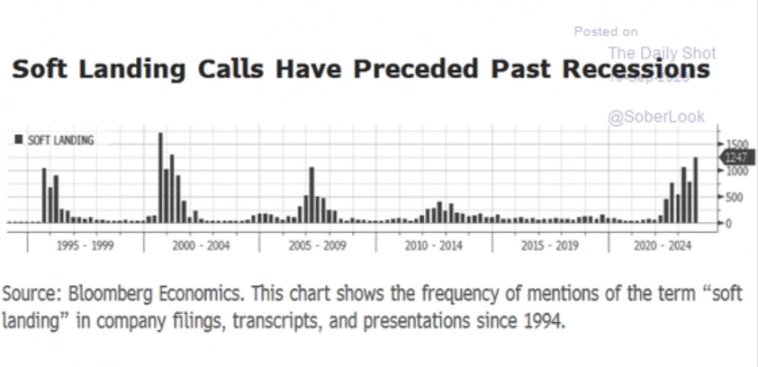

Участившиеся разговоры о “мягкой посадке”, как правило, предшествуют рецессии:

Количество упоминаний «мягкой посадки» компаниями

Количество упоминаний «мягкой посадки» компаниями

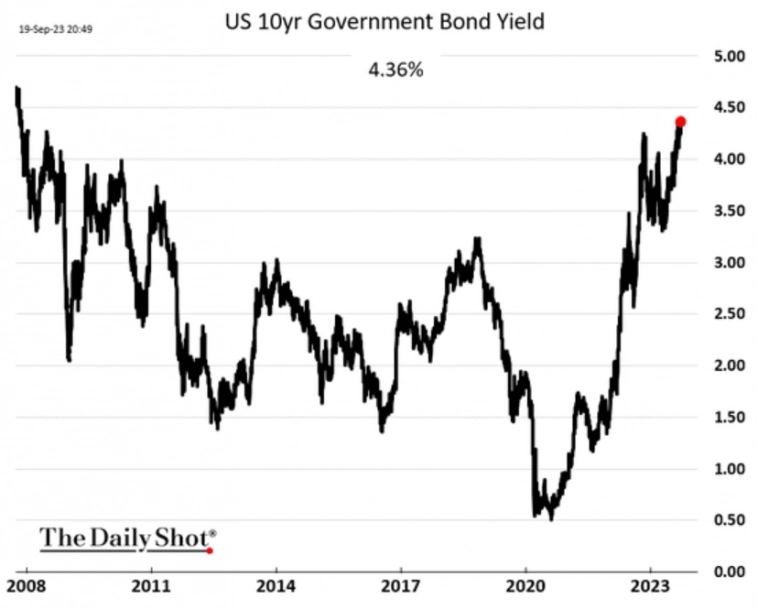

Доходность 10-летних казначейских облигаций США достигла многолетних максимумов в преддверии решения FOMC по ставке и на фоне роста цен на нефть:

Доходность 10-летних казначейских облигаций США

Доходность 10-летних казначейских облигаций США

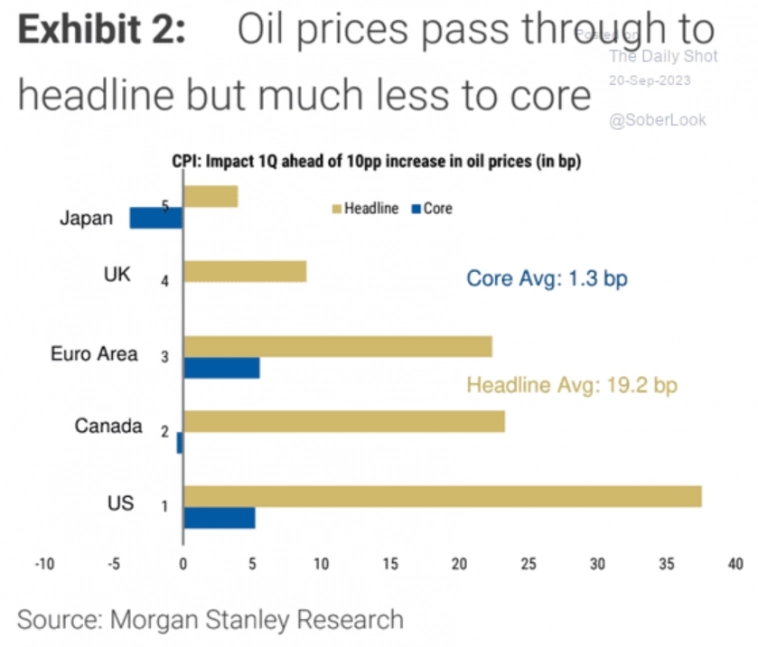

Влияние роста цен на нефть на 10 б.п. на общую и базовую инфляцию в разных регионах:

Влияние роста цен на нефть на 10 б.п. на общую и базовую инфляцию в разных регионах

Влияние роста цен на нефть на 10 б.п. на общую и базовую инфляцию в разных регионах

Ожидается, что ФРС не повысит ставки сегодня, а вероятность повышения в ноябре опустилась ниже 30%:

Вероятность повышения ставок ФРС на заседании в ноябре 2023, оцененная рынком

Вероятность повышения ставок ФРС на заседании в ноябре 2023, оцененная рынком

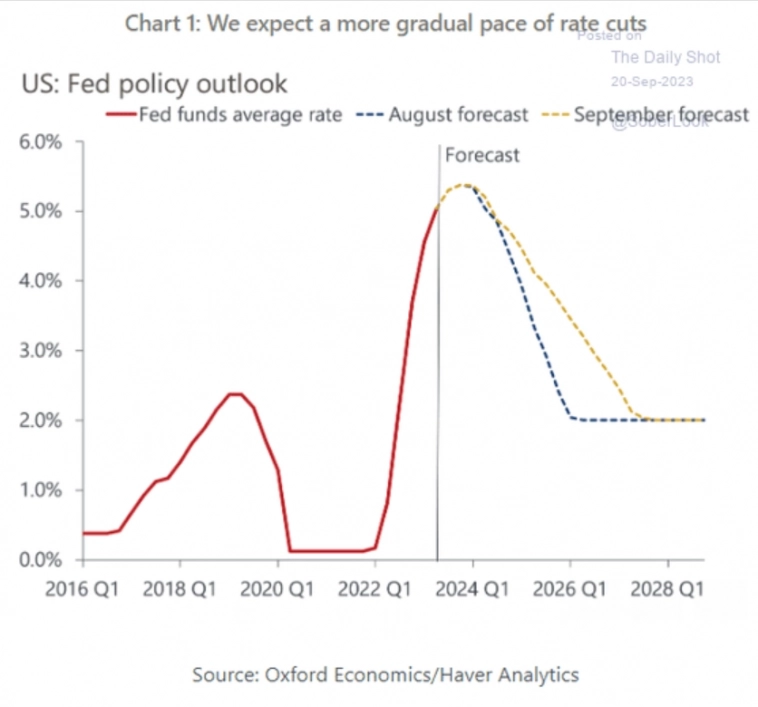

Экономисты все больше верят в то, что снижение ставок ФРС будет происходить медленнее, чем прогнозировалось ранее:

Ожидания по снижению ставок ФРС по состоянию на август (синяяя пунктрирная линия) и сентябрь (желтая пунктрирная линия)

Ожидания по снижению ставок ФРС по состоянию на август (синяяя пунктрирная линия) и сентябрь (желтая пунктрирная линия)

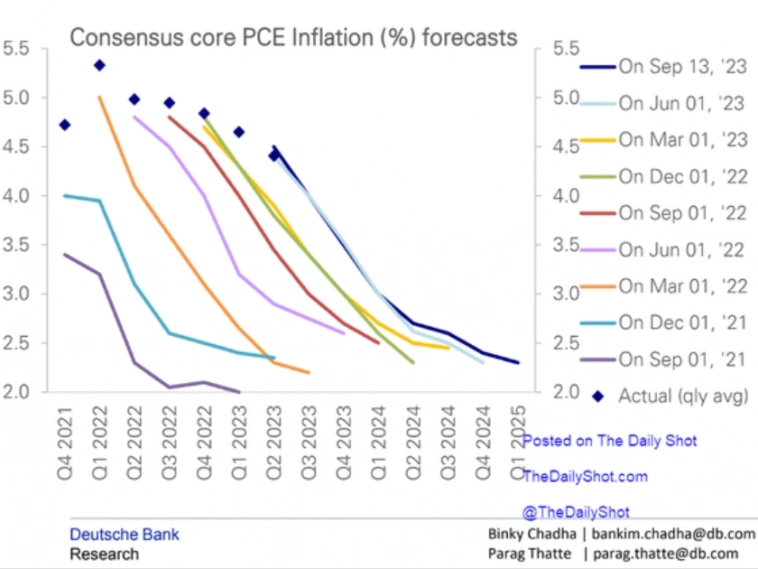

Прогнозы относительно траектории инфляции в США каждый раз были слишком оптимистичными. Сегодня же консенсус считает, что мы придём к 2% инфляции PCE не раньше 2025 года:

Прогнозы относительно траектории инфляции PCE в США

Прогнозы относительно траектории инфляции PCE в США

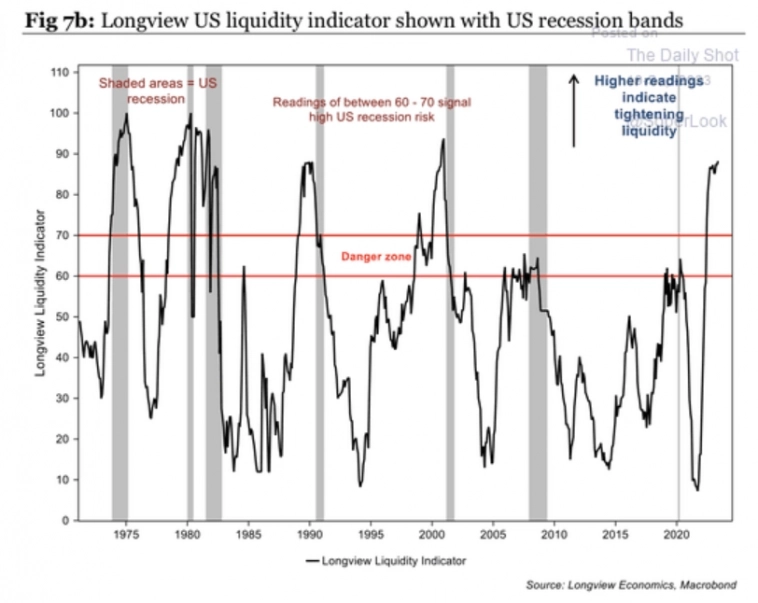

Условия ликвидности в США очень жесткие:

Индикатор условий ликвидности и рецессии

Индикатор условий ликвидности и рецессии

Рынок труда

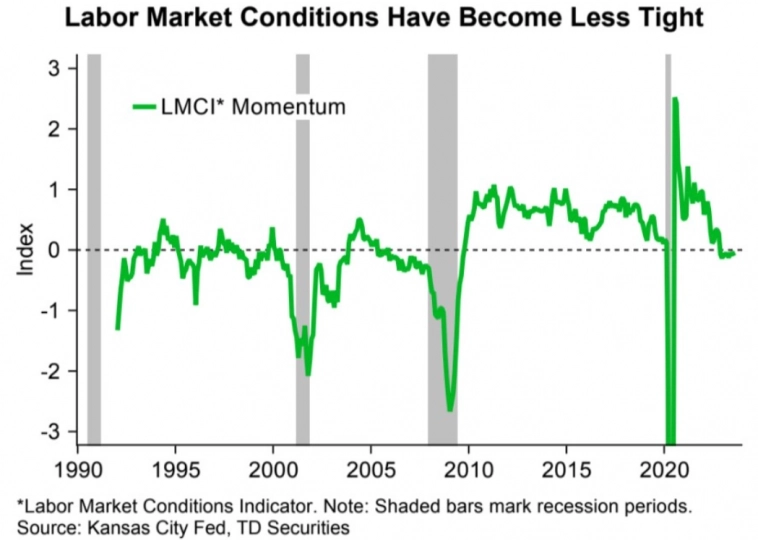

Индикатор условий на рынке труда снижается, что отражает охлаждение сильного рынка труда:

Индикатор условий на рынке труда

Индикатор условий на рынке труда

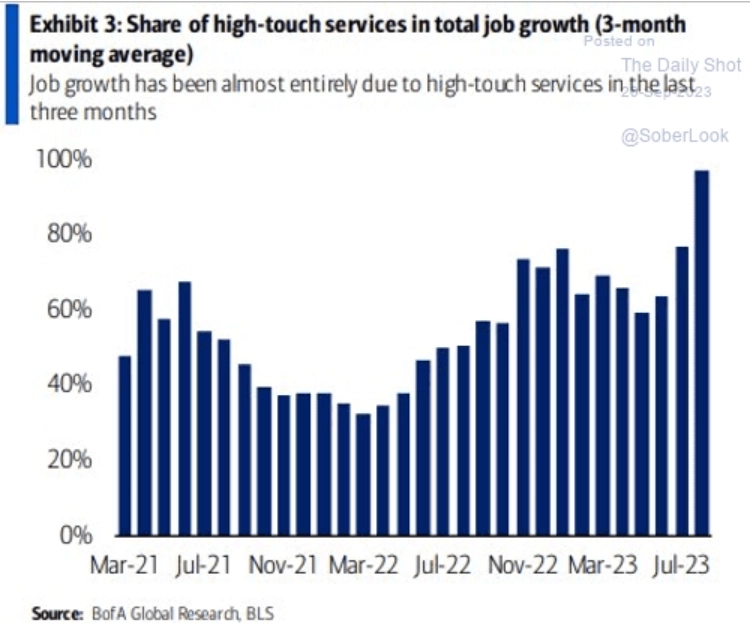

Недавний рост занятости в основном был связан с низкооплачиваемыми услугами. Такая тенденция может привести к снижению потребительских расходов:

Доля низкооплачиваемых услуг в общем росте занятости

Доля низкооплачиваемых услуг в общем росте занятости

Рынок жилья

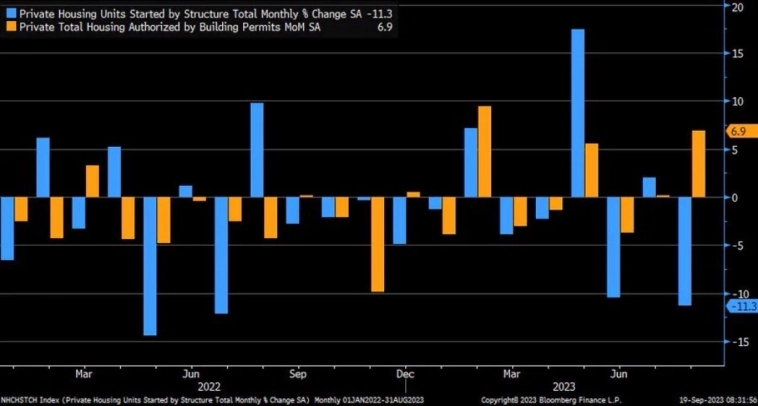

Показатель ввода жилья в августе снизился на -11,3% м/м (консенсус -0,9%, +2% ранее). Разрешения на строительство выросли на +6,9% (консенсус -0,2%, +0,1% ранее):

Ввод жилья (синие столбцы) и разрешения на строительство (оранжевые столбцы)

Ввод жилья (синие столбцы) и разрешения на строительство (оранжевые столбцы)

Показатель ввода жилья оказался на самом низком уровне с июня 2020 года, а разрешения на строительство выросли до самого высокого уровня с октября 2022 года:

Ввод жилья (зеленая кривая) и разрешения на строительство (синяя кривая)

Ввод жилья (зеленая кривая) и разрешения на строительство (синяя кривая)

Что делают другие?

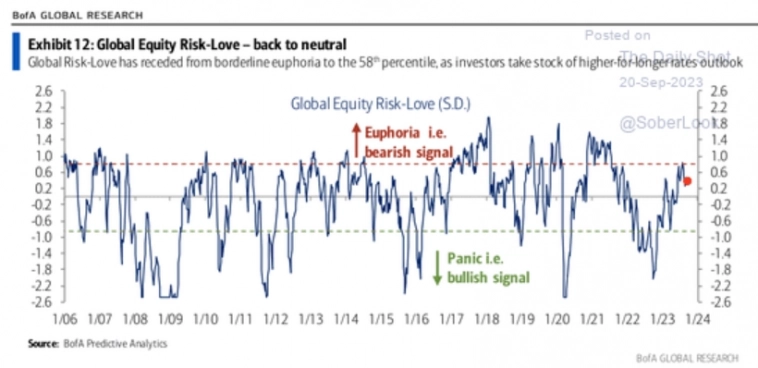

Глобальный индикатор настроений на фондовом рынке от Bank of America снизился с экстремально бычьих:

Глобальный индикатор настроений на фондовом рынке от Bank of America

Глобальный индикатор настроений на фондовом рынке от Bank of America

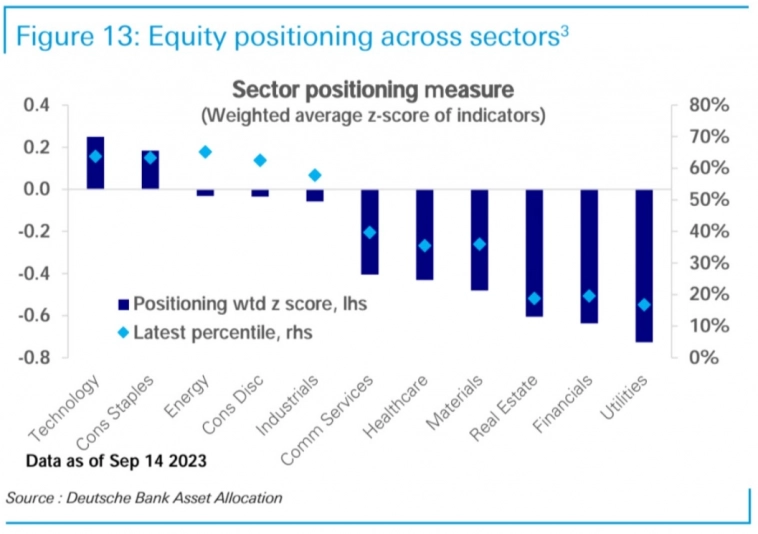

В настоящее время перевес в портфелях инвесторов наблюдается только в акции секторов технологий и товаров ежедневного спроса, хотя вес каждого из секторов снизился по сравнению с недавними максимумами:

Позиционирование инвесторов по секторам

Позиционирование инвесторов по секторам

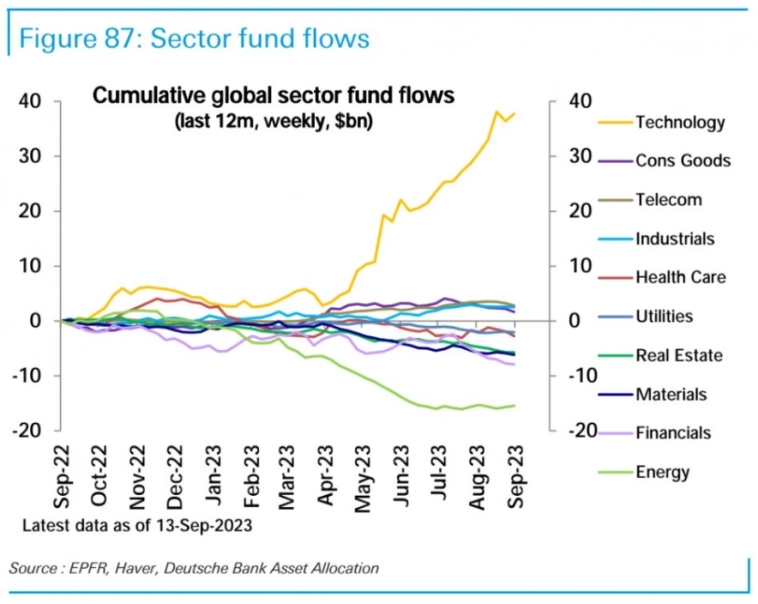

Приток средств в фонды технологического сектора ($1,3 млрд) возобновился на прошлой неделе после оттока средств на предыдущей неделе:

Потоки средств по секторам

Потоки средств по секторам

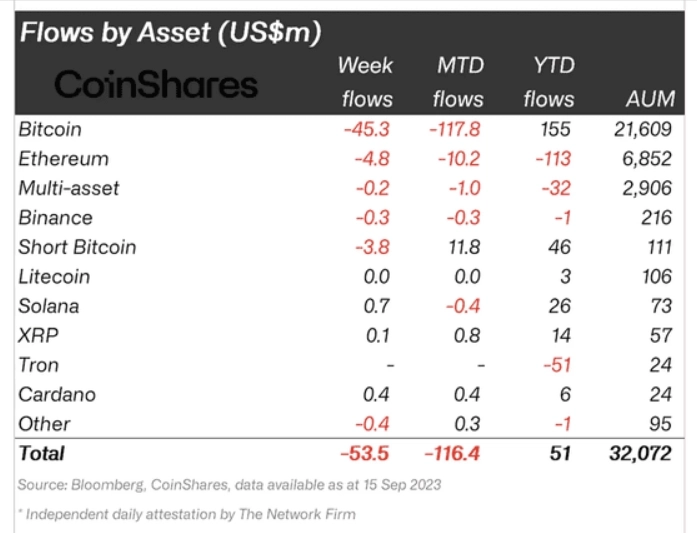

На прошлой неделе большая часть оттока пришлась на биткойн, хотя инвесторы начали выходить из биткойн-продуктов для короткой продажи:

Потоки средств в криптовалюты

Потоки средств в криптовалюты

Институциональные инвесторы

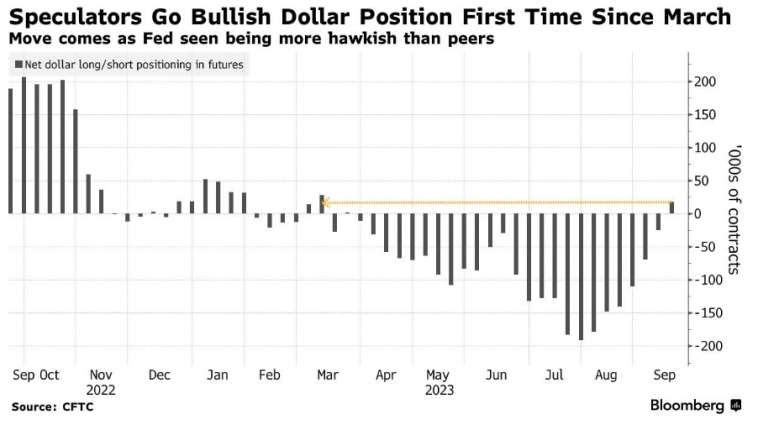

Хедж-фонды впервые с марта покупают доллар, поскольку сохраняется мнение о том, что политики Федеральной резервной системы сохранят ястребиный настрой на заседании на этой неделе:

Длинные/короткие позиции по фьючерсам на доллар

Длинные/короткие позиции по фьючерсам на доллар

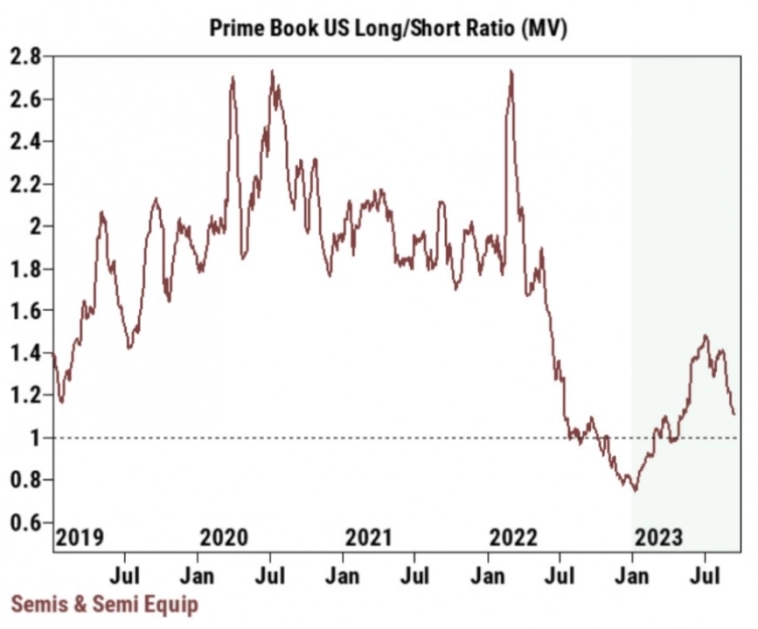

Полупроводники на сегодняшний день являются самым продаваемым хедж-фондами подсектором США не только в сфере технологий, но и во всех секторах с начала августа:

Потоки средств хедж-фондов в акции подсектора полупроводников

Потоки средств хедж-фондов в акции подсектора полупроводников

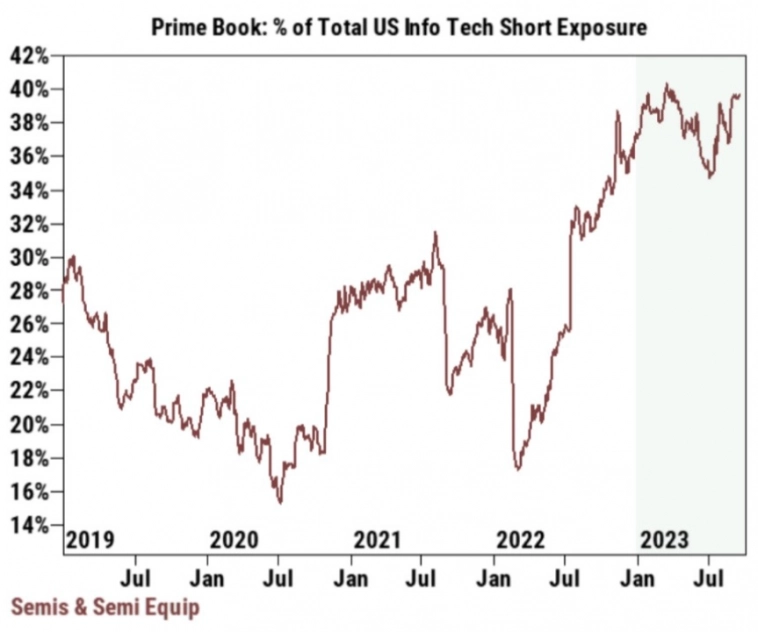

Короткие позиции хедж-фондов в секторе полупроводников в настоящее время составляют около 40% общего объема коротких позиций в секторе технологий:

Доля коротких позиций в секторе полупроводников от общего объема коротких позиций в секторе технологий хедж-фондов

Доля коротких позиций в секторе полупроводников от общего объема коротких позиций в секторе технологий хедж-фондов

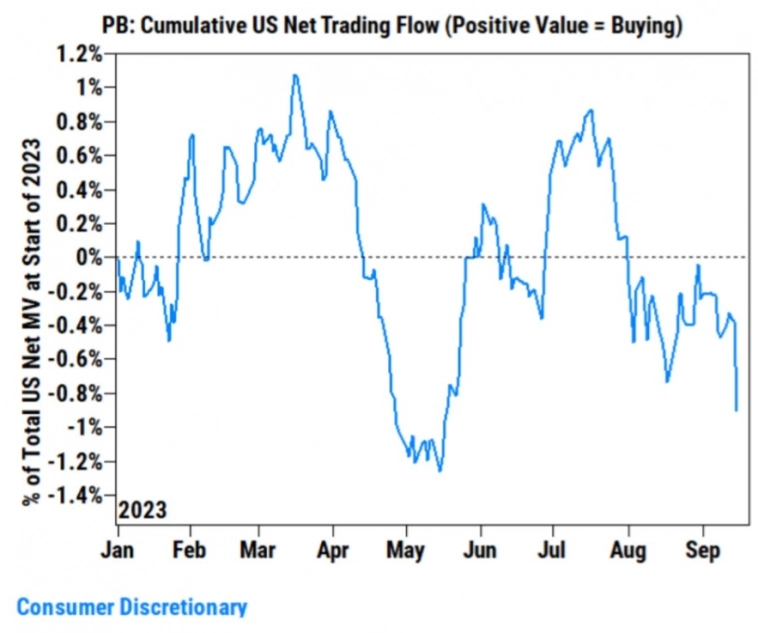

Сектор товаров длительного пользования вновь становится одним из самых продаваемых секторов хедж-фондами, практически достигнув майских значений:

Потоки средств хедж-фондов в сектор товаров длительного пользования

Потоки средств хедж-фондов в сектор товаров длительного пользования

Ритейл

Доля ритейла в настоящее время составляет 10,7% от общего объема торговли на рынке, что сильно превышает средний показатель в 8,4%:

Доля ритейла от общего объема торговли на рынке (изм. по торговому объему в крупнейших 1500 компаниях индекса Russell 3000)

Доля ритейла от общего объема торговли на рынке (изм. по торговому объему в крупнейших 1500 компаниях индекса Russell 3000)

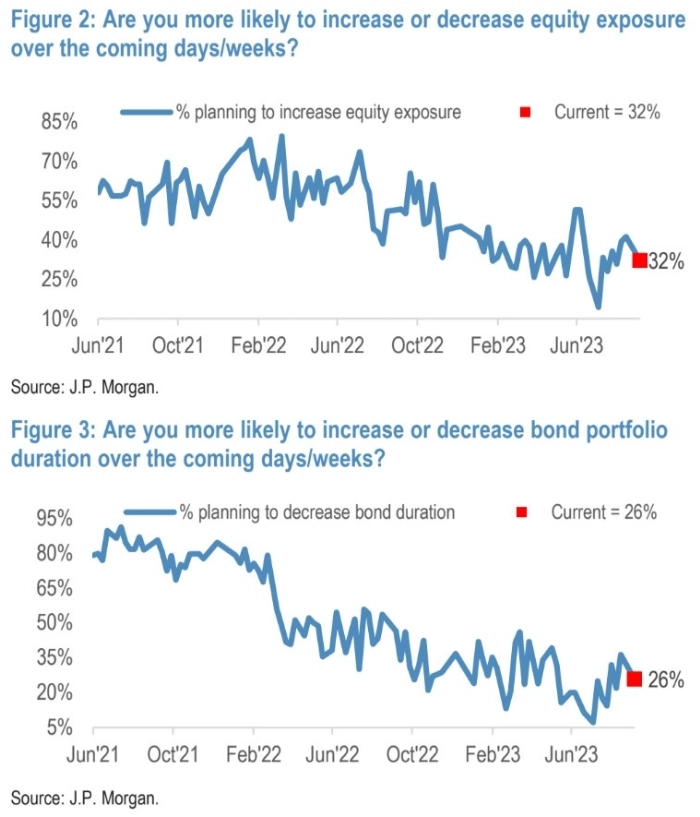

Среди клиентов J.P. Morgan, 32% планируют увеличить долю в акциях, а 74% — увеличить дюрацию облигаций:

Опрос J.P. Morgan: "Планируете ли вы увеличить долю в акциях? Планируете ли снизить дюрацию облигаций?"

Опрос J.P. Morgan: "Планируете ли вы увеличить долю в акциях? Планируете ли снизить дюрацию облигаций?"

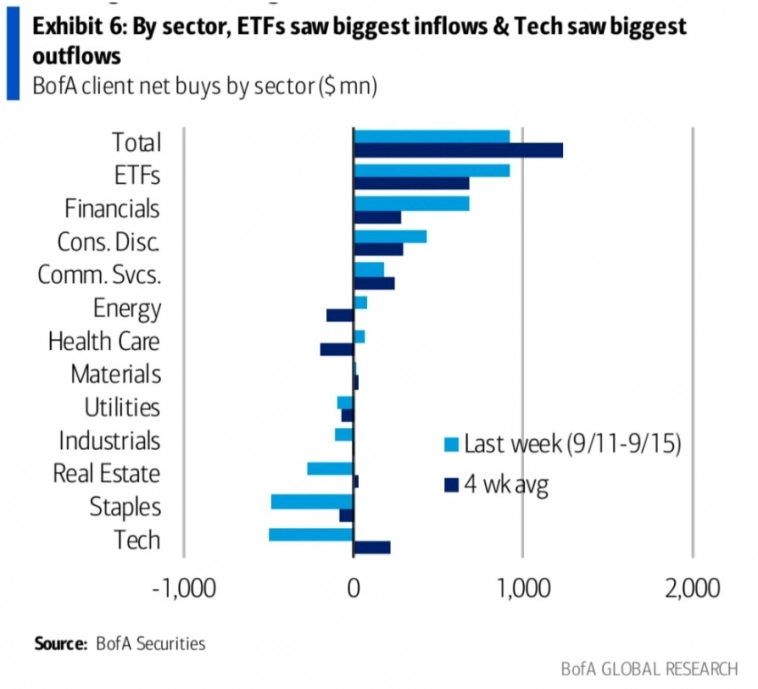

Клиенты Bank of America покупали акции в 6 из 11 секторов, во главе с секторами финансов (самый большой приток с апреля), товаров длительного пользования (самый большой приток с июня), и коммунальных услуг. В сектор товаров длительного пользования наблюдался приток средств ритейл инвесторов в течение последних 6 недель (самая длинная за последнее череда покупок среди всех секторов):

Потоки средств клиентов Bank of America в акции по секторам

Потоки средств клиентов Bank of America в акции по секторам

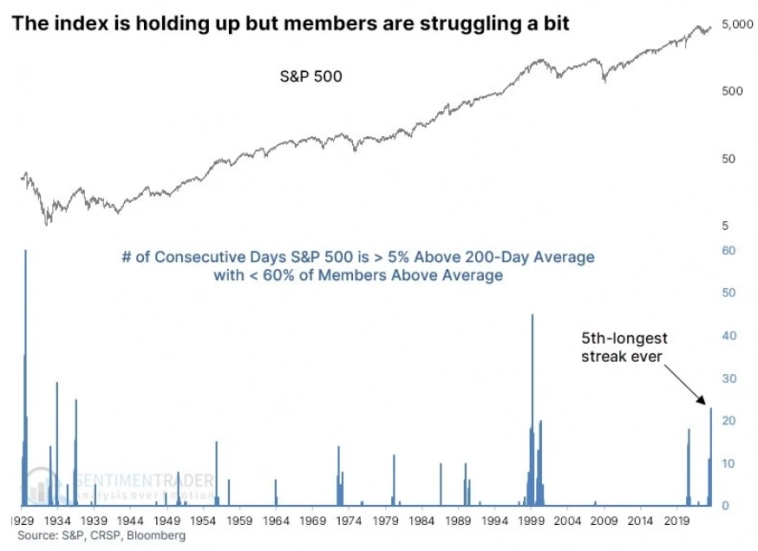

Индекс S&P 500 в течение нескольких месяцев держался более чем на 5% выше своего 200-дневного среднего значения. Но в последнее время менее 60% участников индекса сумели удержаться выше своих собственных долгосрочных средних значений. Это пятая по продолжительности дивергенция индекса с 1928 года:

Количество дней, когда S&P 500 на 5% выше своей 200-дневной скользящей средней, но более 60% отдельных компаний индекса ниже средней

Количество дней, когда S&P 500 на 5% выше своей 200-дневной скользящей средней, но более 60% отдельных компаний индекса ниже средней

За последние 12 месяцев только 35% компаний S&P 500 показали результат выше самого индекса, что является одним из самых низких показателей, которые мы наблюдали за последнее десятилетие:

Доля компаний, показавших результаты выше индекса и показатели индекса S&P 500

Доля компаний, показавших результаты выше индекса и показатели индекса S&P 500

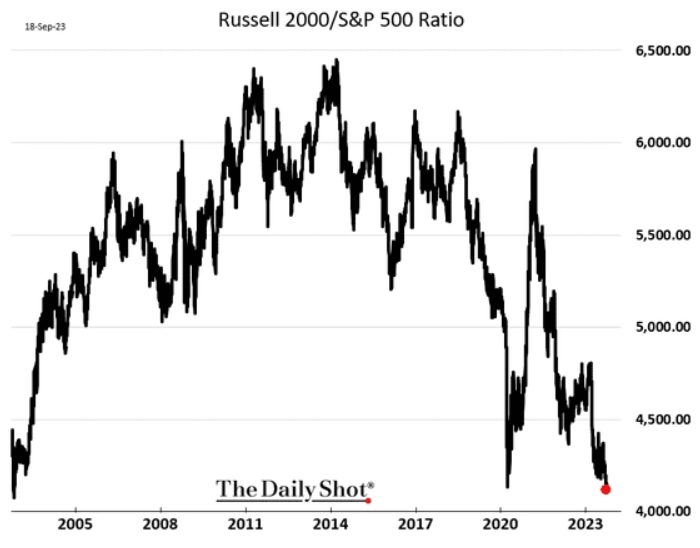

Соотношение индексов Russell 2000/S&P 500 достигло самого низкого уровня с 2002 года:

Соотношение индексов Russell 2000/S&P 500

Соотношение индексов Russell 2000/S&P 500

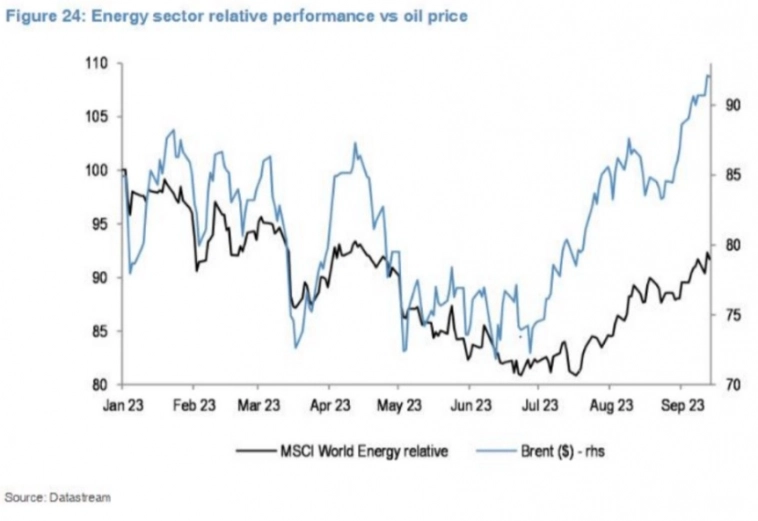

Существует большое расхождение между ценой на нефть и относительными показателями акций энергетического сектора:

Цены на нефть Brent и индекс компаний энергетического сектора MSCI World Energy

Цены на нефть Brent и индекс компаний энергетического сектора MSCI World Energy

EPS

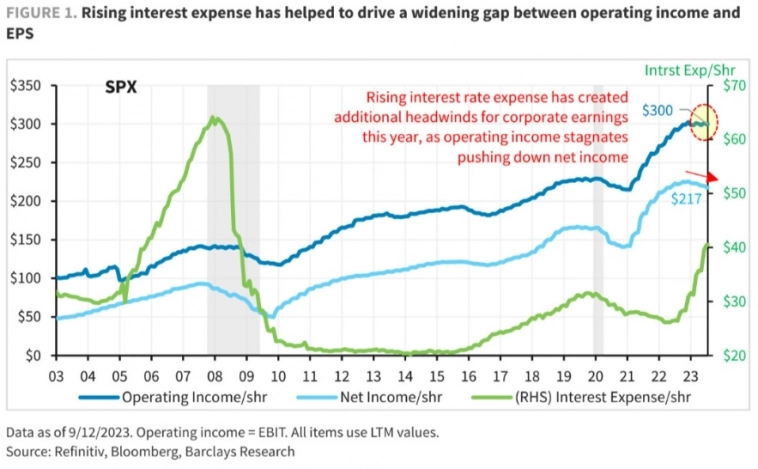

Хотя растущие выплаты по процентам влияли, в основном, только на компании малой капитализации, за последний год растущие процентные расходы все больше сказывались на прибыли на акцию всего индекса S&P 500 при устойчивом операционном доходе:

Растущие процентные выплаты увеличили разницу между операционным доходом и прибылью на акцию

Растущие процентные выплаты увеличили разницу между операционным доходом и прибылью на акцию

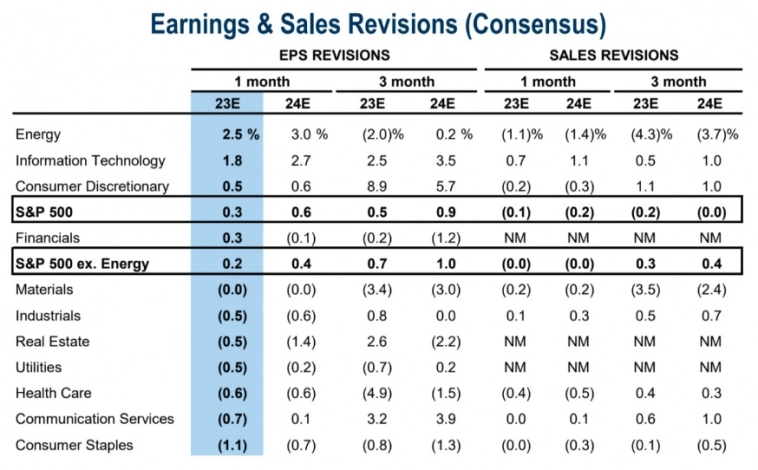

За прошедший месяц в cекторах энергетики, технологий, товаров длительного пользования и финансов повысились прогнозы по прибыли. Во всех остальных секторах, кроме технологий, промышленности и услуг связи наблюдался отрицательный пересмотр по прибыли на акцию и показателю продаж:

Пересмотр показателей прибыли на акцию и продаж по секторам индекса S&P 500

Пересмотр показателей прибыли на акцию и продаж по секторам индекса S&P 500

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers