Существуют ли умные и глупые деньги?

Перевод статьи Jeroen Blokland.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

Каждый год несколько крупных хедж-фондов объявляют, что они должны закрыться, потому что их ставки оказались не совсем такими, как ожидалось. Тем не менее, взгляды и позиционирование обеих групп инвесторов содержат ценную информацию о направлении рынков. Любопытно, что в настоящее время они посылают совершенно противоположные сигналы. В этом посте рассказывается о том, почему вам следует следить за мнениями этих двух типов инвесторов, чтобы получить лучшее представление о настроениях рынка и о том, как они помогают вам определить направление движения рынка. Более того, все данные этого анализа находятся в свободном доступе.

Крайний оптимизм среди американского ритейла

Чистый процент «быков», разница между «быками» и «медведями», по данным Американской ассоциации индивидуальных инвесторов (AAII), достигла экстремальных уровней. После почти стабильно отрицательных показателей в течение полутора лет, американские розничные инвесторы увидели ралли и теперь настроены крайне оптимистично.

Последние данные о настроениях инвесторов

Последние данные о настроениях инвесторов

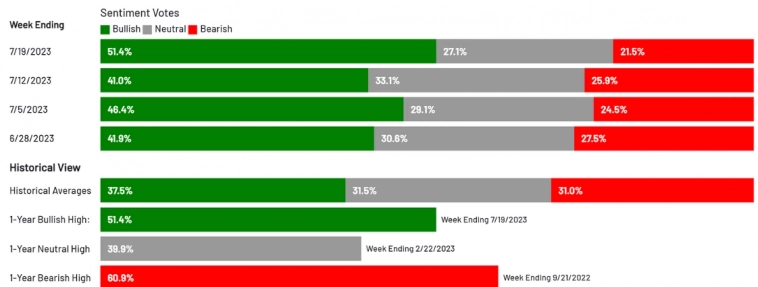

Последний опрос AAII показал, что целых 51,4% опрошенных инвесторов настроены оптимистично по сравнению с 21,5% медведей. Это приводит к тому, что процент чистых быков составляет 29,9%, что является экстремальным уровнем с исторической точки зрения. Тем не менее, это веская причина для негативного отношения к акциям.

На приведенном ниже графике я рассчитал среднюю доходность индекса S&P 500 за 3 месяца после того, как американские розничные инвесторы стали быками или медведями. Оптимистично настроенные розничные инвесторы не сулят ничего хорошего американским акциям. В среднем индекс S&P 500 падал на 1,4% через три месяца после того, как розничные инвесторы стали крайне оптимистично настроены. Доходность в 1,4% следует сравнить со средней доходностью акций, измеренной за все трехмесячные периоды, которая составляет чуть менее 2%. Следовательно, показатели американских акций падают ниже средней доходности на 3%, когда розничные инвесторы настроены крайне оптимистично. Когда розничные инвесторы в США проявили крайне медвежий настрой, будущая 3-месячная доходность индекса S&P 500 была выше среднего (4,4%).

Настроения ритейла и доходность S&P 500

Настроения ритейла и доходность S&P 500

Вывод заключается в том, что чрезмерный оптимизм ритейл инвесторов является негативом для акций. Это как раз та ситуация, с которой мы имеем дело прямо сейчас.

ves201024 июля 2023, 16:36если все купили то кто же будет покупать, тем более что все деньги уйдут на долговой рынок… там можно купить упавшие облигации с дисконтом зафиксировав 6% годовых в баксах…0

ves201024 июля 2023, 16:36если все купили то кто же будет покупать, тем более что все деньги уйдут на долговой рынок… там можно купить упавшие облигации с дисконтом зафиксировав 6% годовых в баксах…0 ВВШ Free.Solo.24 июля 2023, 16:41есть ЛЮДИ но не деньги .. глупые и умные. а посерединке хитрые.+1

ВВШ Free.Solo.24 июля 2023, 16:41есть ЛЮДИ но не деньги .. глупые и умные. а посерединке хитрые.+1