Уже 3.5 года использую дивидендную стратегию инвестирования. Не разочаровался ли я в ней?

Я классический долгосрочный инвестор, инвестирую только в российский фондовый рынок (да, собственно, больше и некуда в текущей ситуации...). В своей инвестиционной деятельности я используя "дивидендную стратегию" уже 3.5 года и хочу высказать своё субъективное мнение о ней.

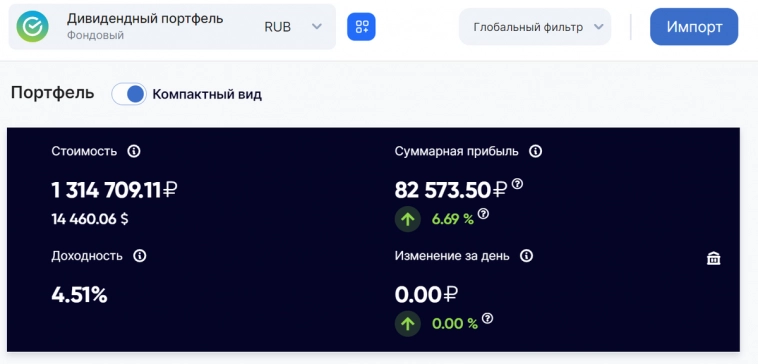

В данной статье на примере своего реально портфеля и его дивидендной доходности постараюсь показать вам насколько эффективен и прибылен применяемый мной подход.

Портфель в 1 300 000 рублей принёс мне уже больше 144 000 рублей дивидендов, а моя средняя ежемесячная «дивидендная зарплата» достигла 11 000 рублей!

СТРАТЕГИИ ИНВЕСТИРОВАНИЯ

Начну с того, что существует множество различных стратегий для создании капитала на фондовом рынке.

Навскидку могу перечислить следующие:

- Стоимостное инвестирование

- Купи и Держи (Buy and Hold)

- Дивидендная стратегия

- Усреднения денежной стоимости

- Индексная стратегия

Давайте немного пройдёмся по каждой из них:

Стоимостное инвестирование — считается довольно сложной, но эффективной стратегией. Именно её использует легендарный Уоррен Баффетт. Суть стратегии в том, чтобы покупать недооценённые активы по низкой стоимости используя глубокий фундаментальный и технический анализ.

Купи и держи (Buy and Hold) — простая и эффективная в долгосрочной перспективе стратегия. Название полностью описывает её суть — нужно купить актив и не продавать его в течении длительного срока инвестирования.

Дивидендная стратегия — используя её, инвестор рассчитывает не только на прибыль за счёт роста котировок акций, но и на дивидендный доход с них. В портфель покупаются только те эмитенты, которые стабильно выплачивают высокие дивиденды.

Усреднения денежной стоимости — инвестор покупает акции с заданной периодичностью или на просадках, усредняя цену покупки. Стратегия требует постоянного наличия свободного капитала для регулярных докупок бумаг в портфель.

Индексная стратегия — инвестор покупает индексы, паи или фонды.

Конечно, здесь не полный перечень, но, думаю, это основные стратегии, которые используют большинство инвесторов.

ДИВИДЕНДНАЯ СТРАТЕГИЯ

Как вы уже поняли, я применяю именно дивидендную стратегию, т.е. покупаю в свой портфель только те акции, которые платят дивиденды. Сейчас у меня 30 эмитентов и все они, помимо прибыли от роста котировок, приносят мне ещё и прибыль в виде дивидендных выплат.

Я считаю, что у дивидендной стратегии есть существенные плюсы и преимущества:

+ Инвестор получает доход даже если сами акции падают

+ В дивидендной стратегии прекрасно работает эффект «сложного процента» за счёт реинвестирования дивидендов

+ Наличие денежного потока с инвестиционного портфеля без продажи бумаг

+ Чёткие и понятные критерии выбора акций (нужно покупать те бумаги, которые стабильно платят высокие дивиденды на длительном промежутке времени)

+ Прогнозируемость дохода со своего портфеля. Если прибыль от движения котировок акций сложно предсказать, то дивиденды компании связаны с финансовым отчётом, дивидендной политикой и историей выплат и их можно прогнозировать более точно.

МОЯ ДИВИДЕНДНАЯ ДОХОДНОСТЬ

Перед вами скрин из приложения, где я веду учёт своего инвестиционного портфеля. За 3.5 года я получил 144 416 рублей в виде дивидендов. Если говорить о процентной доходности, то за последние 12 месяцев дивидендная доходность составляет 6.76%.

Доходность, практически, такая же, как на вкладе в банке (СБЕР мне даёт сейчас 7% годовых, разместил там 1 млн. рублей неделю назад на 3 месяца).

Так же можно заметить, что я начал получать дивиденды с 2020 года и за первый год я получил совсем небольшую сумму в 2667 рублей. Далее, «дивидендная зарплата» стала расти и с каждым годом увеличиваться.

За 2023 я уже получил 59 060 рублей, но прошла только половина года, в конечно итоге, сумма дивидендов за 2023 будет больше.

Прямо сейчас я жду прихода около 11 000 рублей со своих акций, реестр уже закрыт, деньги должны поступить на мой брокерский счёт в течении 2х недель:

Так же, благодаря сервису, я могу посмотреть на свои будущие выплаты:

Как видите, за следующие 12 месяцев мой портфель принесёт мне около 132 000 рублей или же в среднем 11 000 рублей/месяц в виде дивидендов.

Здесь нужно сделать уточнение — эта сумма складывается с учётом текущей стоимости и состава моего портфеля в 1 300 000 рублей. Поскольку за следующие 12 месяцев я буду продолжать пополнять свой брокерский счёт и совершать покупку дивидендных акций, то доходность будет постоянно расти и за следующие 12 месяцев я получу выплат больше, чем в данном прогнозе.

ЗАКЛЮЧЕНИЕ

Спустя 3.5 года своей инвестиционной деятельности я полностью удовлетворён дивидендной стратегией и не собираюсь её менять.

Моя инвестиционная цель — это обеспечить реальную (а не номинальную, курсовую) прибыль своих инвестиций. Создать реальный денежный поток со своего портфеля и покрыть им свои ежемесячные расходы, которые находятся на уровне 30 000 рублей в месяц. Пока мне удалось достичь, согласно прогнозу на будущие 12 месяцев, средней дивидендной доходности в 11 000 рублей в месяц.

Мой портфель растёт, я активно его пополняю, буквально через 2 дня получу на своей основной работе зарплату и большую её часть направлю на покупку дивидендных акций. Все получаемые дивиденды я не вывожу, а реинвестирую, тем самым ускоряя эффект «сложного процента».

Самое сложное — это выбирать акции для очередной покупки. Что буду покупать в ближайшее время, описывал в предыдущей статье.

Не является инвестиционной рекомендацией!

Друзья, спасибо за внимание к моим статьям! Если информация вам полезна, подписывайтесь, ставьте лайки и пишите комментарии!

Здесь мой канал в ТЕЛЕГРАМЕ

Все нормально, оказывается, зря меня пугали!